финансы

События фондового рынка: проблемы металлургов, эмбарго на российское золото и небывалый рост АДР/ГДР.

- 28 июня 2022, 09:27

- |

🔥 Понедельник выдался интересным на события. Никакие негативные новости насчёт металлургов, золота не помешали IMOEX прибавить и забраться выше 2400 пунктов (уже 2 месяца существует цель утащить нашу фонду выше 2500 пунктов, но всё тщетно). Крупными игроками была подхвачена идея Сбербанка и сейчас она во всю продвигается в массы, объёмы существенно подросли. Стоит отметить ПИК и его 10% рост, недавно правительство дало понять, что главная ставка будет сделана на застройщиков, инвесторов это воодушевило (плюсы финансовому сектору, металлургам и т.д.). В общем чувствуем себя хорошо, но надолго ли? Об остальных события российского фондового рынка ниже:

▪️ Ценны на металл в России с начала марта

( Читать дальше )

- комментировать

- Комментарии ( 1 )

Даже обезьяна инвестирует лучше тебя

- 24 июня 2022, 11:39

- |

Сегодня я расскажу вам о том, что даже обезьяна может инвестировать с более высокой доходностью, чем самые известные инвестиционные фонды.

Если вы заинтригованы, то давайте сначала расскажу всю суть эксперимента. Он произошел в далеком 2008 году, когда журналисты решили поставить эксперимент, а именно шимпанзе по кличке Лукерья поставили перед выбором, который в жизни совершает каждый инвестор – какие именно акции включить в свой инвестиционный портфель. Но так как обезьянка читать и писать не умела и якобы даже не была инвестором (но это не точно), то ей была предложены на выбор 30 кубиков с названиями ценных бумаг и ей надо было выбрать любые 8.

Основной целью эксперимента была проверка необходимости постоянной корректировки своего портфеля. Соперниками нашей Лукерьи были самые крутые фонды того времени от Атона, Райфа и Сбера.

Как итог: управляющие фонды проиграли с разгромом, так как за десять лет к 2018 году обезьянка смогла увеличить свой портфель в 8,5 раз, при этом паи фондов подорожали максимум в 5 раз.

( Читать дальше )

События фондового рынка: дивидендный настрой МТС, Алросе не нужна помощь и "справедливая" цена Яндекса.

- 24 июня 2022, 10:50

- |

🚀 Взлетаем выше 2400 пунктов по IMOEX, чтобы в пятницу зафиксировать прибыль? Я уже второй месяц подряд наблюдаю, как индекс пытаются затащить повыше и преодолеть эти «проклятые» 2500 пунктов, но всё тщетно. Дивидендная идея ещё жива, но крупные игроки не ограничиваются только ею. Второй день подряд я наблюдаю хорошие объёмы на покупку в том же Сбербанке и Лукойле, при этом Сбербанк выдал какой-то немыслимый вынос наверх за эту неделю (как итог по объему торгов в четверг обогнал Газпром). Новатэк поменялся местами с Газпромом и это дало новый импульс к росту рынка (после 17:00 в стакане у Газпрома появился настолько крупный игрок, что начинаешь верить в то, что кто-то намеренно держит за уши наш рыночек). Ниже расскажу о значимых событиях фондового рынка:

( Читать дальше )

Cнижение ставки по льготной ипотеке с 9% до 7%. Акции ПИКа

- 22 июня 2022, 10:58

- |

В свете предложений Президента на ПМЭФ 🔥по снижению ставки по льготной ипотеке с 9% до 7% стоит отметить реакцию сектора. Отметим, что это решение позитивно для всех застройщиков, поскольку не только стимулирует спрос на ипотечные продукты, но и будет способствовать в условиях растущего спроса и плавному росту цен на недвижимость на первичном рынке. Срок действия программы истекает в конце текущего года, но, как обычно бывает, с большой долей вероятности, она будет в очередной раз продлена.

Сильнее других от снижения ставок по льготной ипотеке может выиграть именно ПИК, поскольку именно у этой компании высокая доля ипотечных сделок — 75% по итогам 2021 г.

Мы видим вероятность роста бумаг ПИКа на 10-15% на горизонте нескольких месяцев.

Самое важное для инвесторов в «новых условиях» на нашем сайте www.ricom.ru

Данная информация не является индивидуальной инвестиционной рекомендацией, и финансовые инструменты либо операции, упомянутые в ней, могут не соответствовать Вашему инвестиционному профилю и инвестиционным целям (ожиданиям).

Суррогатные финансы: ипотечный кризис в 2008г., криптокризис в 2022г.

- 17 июня 2022, 11:56

- |

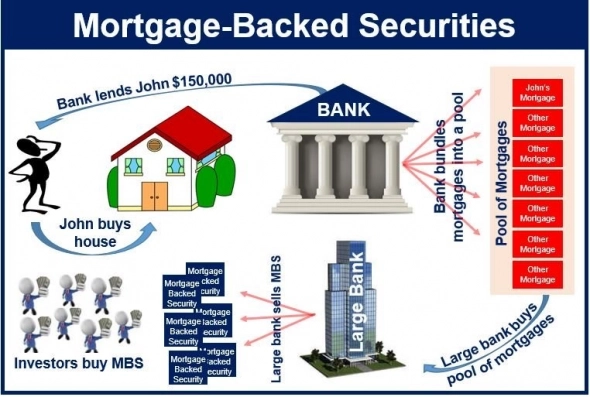

История повторяется. Мировой финансовый кризис 2008 года был вызван распространением суррогатных ценных бумаг CDO в США, обещавших повышенную доходность. Тот же механизм привел к падению крипторынка, где сектор децентрализованных финансов обещал повышенное вознаграждение от инвестиций. Проблема в том, что схема работает только на растущем рынке.

CDO

CDO – это ценные бумаги (долговые обязательства, обеспеченные залогом), выпускающиеся различными финансовыми учреждениями. Наибольший расцвет получили ипотечные CDO (включавшие MBS) в период американского строительного бума 2003 — 2007гг. Существовало много различных форм и комбинаций CDO, разберем примитивную схему для понимания процесса.

Банк выдает ипотечные кредиты. Погашая кредиты, клиенты генерируют прибыль. В то же время банк выпускает CDO, в которые эти кредиты включены в виде инвестиционной стратегии, обещая поделиться с инвесторами частью прибыли.

( Читать дальше )

Липовый рост рынка. Всё ли так радужно, как нам рассказывают?

- 16 июня 2022, 19:59

- |

😅 Нам, вроде как, не страшны санкции, и будущее выступление ВВП только придаёт уверенности толпе. Можно согласиться с этим утверждением или опровергнуть его, но какая разница, если российский фондовый рынок реагирует на любой позитивный возглас? Объяснить сегодняшний рост логически не представляется возможным, ибо проблемы государства не исчезли, а санкции всё также действуют. Я, конечно, хочу стабилизации и улучшения экономической инфраструктуры страны в целом, но я просто не понимаю, откуда берётся этот позитив, и заслуживаем ли мы роста IMOEX. Выделю для вас несколько интересных факторов:

⛔️ Вроде все озабочены курсом рубля и невнятной односторонней девалютизацией банков, но какие-либо решения не предпринимают. Понятно, что сейчас укрепление рубля можно будет пережить из-за высоких цен на сырье, а дальше-то что? Цены скорректируются и мы получим недостачу, соответственно, и бюджет недополучит своего. Не сырьевым эмитентам сейчас проблематичней всего, логистика подорожала в разы, а за товар получают меньше. Решать проблему нужно повсеместно и не понижением ключевой ставки, как думает наш уважаемый

( Читать дальше )

Когда упадет нефть?

- 16 июня 2022, 14:47

- |

Обзор показателей финансового рынка нефти и прогноз цен в долгосрочной и краткосрочной перспективе.

Когда сдуется пузырь на рынке нефти?

( Читать дальше )

Число бедных в первом квартале 2022 г. увеличилось до 20,9 млн. человек. Это ещё не предел.

- 11 июня 2022, 15:35

- |

10 июня Росстат предоставил информацию о границе бедности в первом квартале 2022 года. Цифры предоставленные в таблицах не вселяют каких-либо надежд на улучшение качества жизни в будущем. Рассмотрим главные цифры из этого отчёта:

📊 Прожиточный минимум увеличился на 11,5% г.г. и составил 12916 руб. в месяц (у трудоспособного населения — 13992 руб., пенсионера — 10658 руб., детей — 12701 руб.)

📊 Численность населения с доходами ниже границы бедности в первом квартале 2022 года составила 20,9 млн. человек или 14,3% жителей страны. 14,3% – это максимальный уровень с первого квартала 2019г.

📊 По сравнению с первым кварталом 2021 года численность населения с доходами ниже границы бедности в первом квартале 2022 года увеличилась на 0,1 п.п., или на 0,1 млн. человек. А если сравнивать с четвёртым кварталом 2021 года, то увеличилась на 8,5 млн. человек.

( Читать дальше )

Укрепление рубля после заседания Банка России. Нам прямолинейно заявляют о патриотичном инвестировании.

- 10 июня 2022, 20:03

- |

Сегодняшнее заседание ЦБР и понижение ключевой ставки повлияло на российский фондовый рынок не так, как хотелось многим, особенно на валютную пару USD-RUB. Если прошлое заседание завершилось понижением ключевой ставки на 300 б.п. пунктов, то сегодня решили ограничиться снижением на 150 б.п. Думается мне, что реакция валютной пары USD-RUB не понравилось ЦБР и на следующем заседании 22 июля стоит ожидать снижения ключевой ставки. Вопрос только один: на сколько базисных пунктов? Как по мне, игра с ключевой ставкой не даст каких-либо положительных эффектов в отношении рубля, всё же торговый баланс решает многое (импорт сократился в разы).

( Читать дальше )

Лишь ~3% участников ФР имеют активы > 1 млн ₽

- 09 июня 2022, 18:47

- |

1. Счета до 10 тыс рублей — 84.3% уникальных клиентов (17.2 миллиона человек)

2. Счета от 10 до 100 тысяч — 7.2% (1.46 миллиона человек)

3. Счета от 100 тыс до 1 млн — 6.2% (1.26 миллиона человек)

4. Счета от 1 до 6 миллионов — 1.8% (368 тысяч человек)

5. Счета от 6 до 10 миллионов — 35.7 тысяч человек

6. Счета от 10 до 100 миллионов — 54.2 тысячи человек

7. Счета от 100 до 500 миллионов — 4100 человек

8. Счета от 500 миллионов до 1 миллиарда — 327 человек

9. Счета от 1 миллиарда и более — 175 человек

Все уже обсусолили это, но я хочу добавить сюда от себя мысль.

Получается, всерьез на фондовом рынке в России играют лишь около 500 тысяч человек, тем не менее, ежегодно в России гражданами покупается одних лишь Хундаев-Киа-Ниссанов-Фольцвагенов, более чем 500 тысяч, а каждый автомобиль этих марок стоит в среднем 1+ млн рублей. Не говоря про остальные марки и прочие дорогостоящие покупки.

Это не потому, что мы бедные, у нас в РФ такое мизерное(будем честны) количество инвесторов, это потому, что мы в своем большинстве неумеем распоряжаться деньгами, разделять активы и пассивы, сберегать, инвестировать и в сущности… думать стратегически и долговременно. Нам нужно здесь и сейчас, в нашем понимании деньги нужно тратить пока они есть и в сущности, неважно на что.

Поэтому-то в том числе экономика РФ называется развивающейся, но не развитой. Капитализму в РФ ещё предстоит созреть.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал