фондовые рынки

✅ Провал золота и серебра

- 09 августа 2021, 19:30

- |

🏦 Центральные банки Австралии, Новой Зеландии и Канады начали сокращать стимули и резать QE. На этом фоне вероятность ужесточения ДКП со стороны ФРС, ЕЦБ, БА растет.

И участники рынков уже закладывают в цены потенциальное сворачивание политики дешевых денег.

Когда ЦБ идет на ужесточение политики, то инвесторы понимают, что привлекательность бумаг с фиксированным доходом вырастет и доходность по ним вырастет.

Из этого растет спрос на валюту.

➥ Поэтому доллар 💵 держится вблизи максимумов и падать пока не собирается. Я ожидаю плавного похода доллара вверх до момента фактического объявления о сокращении QE. (Смотрите)

➥ Евро провалилось к минимуму за этот год на положительных данных по рынку труда США. В это время открытый интерес вырос и это фактор в пользу дальнейшего падения. СОТ отчеты вышли без особых изменений, хеджеры не спешат покидать лонги.

Единственный сценарий на эту неделю — буду ждать цену вблизи отметки 1.1750, крупные рыночные продажи, которые принимает на себя лимитный покупатель. Это будет лонг сигнал. (

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 4 )

Может ли индекс РТС быть "тихой гаванью" при падении фондовых индексов развитых стран и условии "commodity на месте" ?

- 03 июля 2021, 13:57

- |

Может ли индекс РТС быть "тихой гаванью" при падении фондовых индексов развитых стран и условии "commodity на месте" ?

Один неочевидный эффект массового притока частных инвесторов на фондовый рынок

- 19 июня 2021, 19:49

- |

Не так давно я прочел прекрасную книгу «Экономика всего» Александра Аузана, которая посвящена экономическим, социальным и общественным институтам — их возникновению, развитию, взаимодействию. По итогу прочтения этой книги я немного другими глазами взглянул на бурный рост количества частных инвесторов в 2020-2021 гг.

Несмотря на сложность этого социально-экономического явления, спектр мнений о происходящем кажется мне пока что довольно однообразным.

Я же подумал о том, что приток на биржу физлиц, по сути, должен вести к изменению мышления этих самых физлиц. Знакомство с фондовым рынком требует от инвестора не только однократного изучения матчасти (что такое «акция», «облигация» и др.), но и, в идеале, регулярного изучения отчетности эмитентов. Помимо этого, желательно также знать как устроен бизнес целых отраслей экономики и отдельных компаний, следить за новостями, динамикой ключевой ставки и многим другим. Таким образом, перед новоиспеченным инвестором открывается целый новый мир. Причем раньше этот мир его как будто и не касался вовсе.

( Читать дальше )

Газпром растет последним?

- 03 июня 2021, 10:21

- |

Что было после, все знают и видят на графике. Прошло 13 лет, газон 272, и те инвесторы даже еще не в ноль не вышли, если вообще досидели в бумагах до текущих маний, ака криптомании и долларопринтошизнИ.

Если вдруг еще и Миллера начнут показывать по телекам с речами о капе выше «100 триллионов» и тд тп., то будет полное дежавю:)

Может и вынесут на 500 куда-нибудь (в чем очень сомневаюсь).

Ну а глобально, когда ФРС свернет лавочку и музыка перестанет играть, текущих цен можно уже не увидеть никогда… в фиате..

P.S. Да, сорри всем, я конечно позабыл упомянуть причинно-следственную связь, почему пишу именно сейчас (хаи рынка) и именно про Газпром.

Дело в том, что в ETF на Россию RSX газон занимает лидирующее положение (стэйк почти 10%), соотв-но рост/падение акций газона оказывает непосредственное влияние на индекс РТС и на весь российский рынок.

Пруф:

www.vaneck.com/us/en/investments/russia-etf-rsx/holdings/

10 ошибок которые нельзя делать начиная работать на фондовом рынке

- 16 апреля 2021, 04:49

- |

Вы знаете, в чем разница между новичком и профессиональным трейдером? Ответ прост: опыт. Действительно, прежде чем стать опытным, каждый трейдер совершал много ошибок, снова и снова, пока не перестал их повторять. Вот некоторые из ошибок, с которыми мне пришлось иметь дело.

Нет тренировки

Мы склонны пренебрегать обучением на фондовом рынке, потому что у нас мало времени или мы торопимся быстрее зарабатывать деньги. Однако это плохая идея. Нужно хотя бы владеть основами, включая технический анализ, управление капиталом и существующие стратегии.

Игнорирование важности выбора брокера

Это также распространенная ошибка, которую совершают многие новички. Действительно, многих легко соблазнить рекламой в интернете. Но чтобы выбрать надежного брокера, нет ничего эффективнее, чем сравнение нескольких предложений услуг. Какие критерии следует учитывать? Комиссии за транзакции, предлагаемые советы, безопасность и так далее. Чем больше времени вы потратите на изучение этих моментов, тем больше вероятность того, что вы найдете брокера, который соответствует вашим целям.

( Читать дальше )

Данные по ВВП США спровоцировали падение мировых рынков

- 26 февраля 2021, 12:40

- |

Американские индексы накануне снизились в пределах 3,5% на фоне выхода данных по ВВП США и рынку труда страны. В четвертом квартале 2020 года американский ВВП, по второй оценке, вырос на 4,1% в пересчете на год. Показатель оказался выше первой оценки роста на 4%, но хуже ожиданий экспертов, которые прогнозировали увеличение на 4,2% в пересчете на год. В то же время министерство торговли страны сохранило оценку падения ВВП США в 2020 году на уровне в 3,5%.

При этом статистика по рынку труда оказалась лучше ожиданий. Количество первичных заявок на пособие по безработице в США за неделю упало до минимума с ноября 2020 года, а темп падения показателя стал самым быстрым с августа того же года — число таких заявок снизилось на 111 тысяч, до 730 тысяч.

Азиатские биржи в пятницу теряют в среднем до 2,8% по основным индексам в то время, как инвесторы региона опасаются ускорения инфляции на фоне восстановления мировой экономики после преодоления последствий пандемии коронавируса. Японский индекс Nikkei завершил торги падением почти на 4% до минимума с начала февраля.

( Читать дальше )

У Байдена проблема со стимулами.

- 19 февраля 2021, 18:57

- |

😖У Байдена большие проблемы, так как сегодня вышли данные по индексу деловой активности в США и по продажам жилья, в которых говорится о том, что экономика США восстанавливается и без стимулов Байдена.

▪️Индекс деловой активности в производственной сфере США снизился до 58,5 в феврале 2021 года с 59,2 в январе, что соответствует ожиданиям

▪️По предварительным оценкам, индекс деловой активности в сфере услуг в США вырос до 58,9 в феврале 2021 года с 58,3 в январе и превысил ожидания рынка в 57,6.

▪️Продажи домов в бывшем владении в США выросли на 0,6% по сравнению с предыдущим месяцем до 6,69 миллиона единиц в январе 2021 года, что превзошло рыночные прогнозы в 6,61 миллиона

☝🏻Вы понимаете, что это фантастические результаты на фоне того, что первичные заявки на пособие по безработице остаются высокими и даже выросли на 13 тысяч исходя из вчерашних данных, что по сути должно было показать слабость экономики. Если ещё и заявки начнут снижаться, то экономика США ещё больше ускорит темп.

( Читать дальше )

Мировые рынки растут по мере улучшения ситуации с коронавирусом

- 08 февраля 2021, 12:50

- |

Американские индексы в пятницу увеличились в пределах 0,6% оптимизме инвесторов относительно перспектив поддержки экономики США. Участники рынка обратили внимание на статистику по безработице в стране, которая неожиданно снизилась до 6,3% в январе. При этом на рынке полагали, что показатель останется на уровне прошлого месяца в 6,7%. А число занятых в несельскохозяйственных отраслях экономики выросло на 49 тысяч при прогнозе роста на 50 тысяч.

С позитивом инвесторами было воспринято и решение демократов в конгрессе, которые одобрили в обеих палатах предварительный план по стимулированию экономики. Президент США Джо Байден ранее предложил объем пакета поддержки экономики на 1,9 трлн долларов.

В то же время участники рынка отметили и тот факт, что дефицит торгового баланса США снизился в месячном выражении в декабре 2020 года на 3,5% до 66,6 млрд доллара при прогнозе сокращения до 65,7 млрд доллара.

( Читать дальше )

Доходности облигаций США - новый вызов для рынков?

- 09 января 2021, 22:49

- |

Всем привет!

А что если так ?

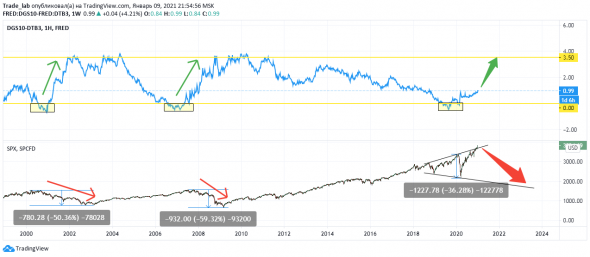

На представленном выше слайде сравнение графика спрэда между доходностями облигаций U.S. 10 Years Treasury Note и 3-Month Treasury Bill c фондовым индексом США S&P 500 за предыдущие 20 лет!

Не трудно выявить из графика взаимосвязь государственных облигаций США с рынком акций. Именно предыдущие два серьёзных финансовых кризиса ( «доткомов» 2000-2002 гг и ипотечный кризис 2007-2008 гг) сопровождались ростом спрэда между казначейскими облигациями США (10 летние — 3-х месячные) от отрицательного значения к 3.5%.

Рост спрэда подразумевает ощутимое снижение курсовой стоимости U.S. 10 Years Treasury Note (в следствие чего доходность к погашению растёт) по сравнению с 3-Month Treasury Bill (меньше поводов продавать 3-х месячные бонды, по причине скорого погашения).

Мысли по этому поводу записал в видео на Trading View, кстати, на этой площадке наша команда стабильно возглавляет ТОП рейтинга!

( Читать дальше )

Взгляд мельком на 2021 год...

- 07 января 2021, 11:29

- |

Ежели продолжатся хотелки регуляторов разделить Microsoft, Amazon, Google, Apple, как и Standard Oil 110 лет назад, а новые антитрастовые законы по разделению, либо ограничению деятельности этих гигантов будут приняты в 2021 году, то рынки весьма запросто может накрыть волна волатильности намного большая, чем весной 2020 года.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал