фондовый рынок

Несколько слов об инфляционном давлении и коррекции на фондовом рынке США

- 14 февраля 2021, 20:26

- |

В 2020 году ведущие ЦБ мира были вынуждены выбросить на рынок беспрецедентный объем ликвидности с целью поддержания национальных экономик после введения жестких коронавирусных ограничений:

(В 2020 году ведущие ЦБ мира предоставили рынкам беспрецедентный объем денежной ликвидности с целью поддержания национальных экономик.)

По оценкам Nordea, избыточная долларовая ликвидность в США к концу года практически удвоится, достигнув нового исторического максимума в $5 трлн. Это станет возможным благодаря действию QEternity от ФРС на $120 млрд в месяц и снижению рекордного остатка денежных средств Казначейства на счете в Федрезерве с текущих $1,6 трлн к среднему историческому значению в диапазоне $200–400 млрд:

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 4 )

IPO века электромобилей - Rivian Automotive Inc.

- 14 февраля 2021, 13:27

- |

1. Заказ на автофургоны

В сентябре 2019г. Amazon заказал Rivian 100000 электроавтофургонов для доставки товаров покупателям, срок выполнения заказа до 2030г. Это один из крупнейших контрактов в исторической перспективе вообще по электромобилям. 3 февраля 2021г. первый электрофургон тестовом режиме вышел на улицы Лос-Анджелеса, — сообщил Amazon. К концу 2022 их будет ездить у компании 10000 в 16 городах США. А старт их производства намечен на конец 2021г.

Водителям на этом электрофургоне не нужны внешние устройства для построения маршрута, интегрированный голосовой помощник от Амазона Alexa избавляет их от ручного ввода информации. Внешние камеры обеспечивают на дисплее 360 градусов для обзора. Водителю предусмотрен “танцпол " для его легкого перемещения внутри фургона. Большие лобовые стекла усиливают панорамность видения. Дальность одной поездки без зарядки 150 миль (241,4 км) не слишком поражает воображение, но как поясняют в компании, это сделано для экономической оптимизации с учетом обычного дневного пробега (от 15-20 до 100 миль для вэнов доставки) и последующего потери заряда батареи при стоянке.

( Читать дальше )

Еженедельный прогноз финансовых рынков

- 14 февраля 2021, 11:12

- |

В этом выпуске много уделил рынкам и оценке аппетита к риску, блок с обзором макроэкономики урезанный.

Более подробно остановился на активах товарно-сырьевого рынка.

Такого вы не найдете в СМИ!!!

( Читать дальше )

Вот новые «Cамые зашорченные акции» (кому история с GameStop покоя не даёт)

- 12 февраля 2021, 12:03

- |

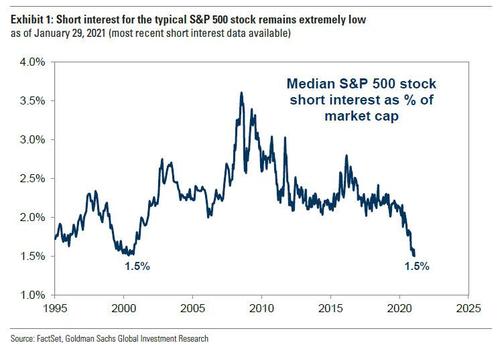

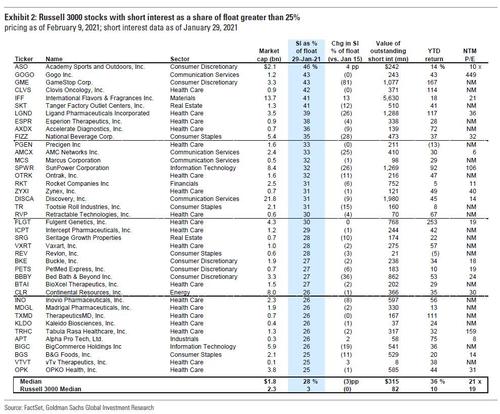

… есть несколько заметных исключений. Таким образом, используя анализ, который мы впервые провели три недели назад в качестве справки — когда мы представили наиболее зашорченные имена Russell 3000 — Дэвид Костин из Goldman собрал акции Russell 3000 с наибольшими открытыми короткими позициями в обращении на 29 января, а также самые крупные недавние изменения доли коротких позиций. Результаты представлены ниже:

… есть несколько заметных исключений. Таким образом, используя анализ, который мы впервые провели три недели назад в качестве справки — когда мы представили наиболее зашорченные имена Russell 3000 — Дэвид Костин из Goldman собрал акции Russell 3000 с наибольшими открытыми короткими позициями в обращении на 29 января, а также самые крупные недавние изменения доли коротких позиций. Результаты представлены ниже:

( Читать дальше )

Новая эра на фондовом рынке. Важные уроки от GameStop

- 12 февраля 2021, 10:13

- |

Последнее время с учетом сверх доходностей, которые получают многие инвесторы на IPO, SPAC’ах и других инструментах, начали идти разговоры о том, что на рынках наступила новая эра или новая реальность. Что это значит для нас, для частных инвесторов и что на самом деле меняется (или не меняется) рассказал в этом видео. С удовольствием подискутирую в комментариях на ютубе, если вы с чем-то не согласны.

( Читать дальше )

Рост на 3800% за две недели ... И это не Gamestop

- 12 февраля 2021, 02:55

- |

… например, Saddle Ranch Media (SRMX), акции которой стоят одну сотую цента (вероятно, по уважительным причинам), и которая «является диверсифицированной медиа и развлекательной компанией, имеющей три подразделения: Saddle Ranch Digital, Saddle Ranch Film, и Saddle Ranch TV», а также KYN Capital Group (KYNC) — «лизинговая компания с капитальным финансированием», обе компании представляют собой внебиржевые акции с микрокапитализацией — первая имеет рыночную капитализацию всего 9 млн долларов и, по данным Bloomberg, отношение шортов к обращению 129%, или чуть ниже, чем у Gamespot ...

… например, Saddle Ranch Media (SRMX), акции которой стоят одну сотую цента (вероятно, по уважительным причинам), и которая «является диверсифицированной медиа и развлекательной компанией, имеющей три подразделения: Saddle Ranch Digital, Saddle Ranch Film, и Saddle Ranch TV», а также KYN Capital Group (KYNC) — «лизинговая компания с капитальным финансированием», обе компании представляют собой внебиржевые акции с микрокапитализацией — первая имеет рыночную капитализацию всего 9 млн долларов и, по данным Bloomberg, отношение шортов к обращению 129%, или чуть ниже, чем у Gamespot ...( Читать дальше )

Фондовый рынок: Любителям технического анализа следует о чем побеспокоится ...

- 12 февраля 2021, 00:43

- |

С технической стороны, фондовый рынок США находится в разворотной точке, которая в прошлом неоднократно вызвала серьезные коррекции.

Для многих технический анализ — это не просто вопрос веры, а основополагающий метод оценки актива фондового рынка, основывающийся на анализе статистики, произведенной деятельностью рынка, учитывающий такие данные, как прошлые цены и объем.

Данная оценивающая методология вызывает у многих других неоднозначные чувства. К примеру, каковы причины роста цены только из-за того, что цена достигла некую «линию поддержки»?

Фактически же, данная техника оценки актива более полезна, чем хотелось бы. Данный метод систематизирует поведение цены актива, которая же на первый взгляд может показаться довольно случайной.

( Читать дальше )

Ежемесячный анализ валютного рынка. Выпуск №1 от 11.02.2021г

- 11 февраля 2021, 18:30

- |

В этом видео анализирую рынок доллара и базовые валюты через базовые теории ценообразования валютных курсов: международная торговля, международное движение капиталов, монетарная политика ведущих ЦБ и спекулятивные оценки.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал