фрс

AMarkets. Утренний брифинг Артема Деева 04.04.2016. Курс Форекс

- 04 апреля 2016, 11:33

- |

О нефти, о заседании ОПЕК, о рубле, о перспективах евро, о комментариях представителей ФРС, о ставке ФРС США, о слабости фунта, о ценовых ориентирах по золоту и по парам AUDUSD, NZDUSD, USDJPY, USDCAD, USDCHF.

Быть в курсе всех новостей и читать лучшую аналитику от AMarkets!

- комментировать

- Комментарии ( 0 )

Если врешь, будь краток. Обзор на предстоящую неделю от 03.04.2016

- 03 апреля 2016, 22:24

- |

На уходящей неделе:

— Выступление главы ФРС Йеллен

На уходящей неделе в своем выступлении Йеллен не только сохранила голубиную риторику в стиле 16 марта, но и расширила её, допустив в случае необходимости снижение ставок и расширение нетрадиционных мер ФРС.

Йеллен сообщила, что в текущей ситуации нет уверенности относительно перспектив роста экономики и инфляции США из-за глобальных рисков.

Цены на нефть могут возобновить падение, курс доллара может продолжить рост, поэтому нельзя быть уверенными в устойчивости отскока инфляции вверх в начале этого года.

С учетом рисков для перспектив для ФРС наиболее целесообразно на данном этапе проявить осторожность в корректировке монетарной политики, т.е. нет никакой необходимости спешить с повышением ставок.

Данный абзац в спиче главы ФРС можно считать ключевым:

«Given the risks to the outlook, I consider it appropriate for the Committee to proceed cautiously in adjusting policy. This caution is especially warranted because, with the federal funds rate so low, the FOMC's ability to use conventional monetary policy to respond to economic disturbances is asymmetric. If economic conditions were to strengthen considerably more than currently expected, the FOMC could readily raise its target range for the federal funds rate to stabilize the economy. By contrast, if the expansion was to falter or if inflation was to remain stubbornly low, the FOMC would be able to provide only a modest degree of additional stimulus by cutting the federal funds rate back to near zero».

( Читать дальше )

Совместные заседания трех крупнейших центробанков в Москве. Уже скоро!

- 01 апреля 2016, 13:32

- |

При этом отмечается, что регуляторы будут проводить заседания на нейтральной территории, выбрав для первого заседания Москву.

То ли шутка, то ли Москва — МФЦ

Ключевой отчет по рынку труда США: На что обратить внимание инвестору?

- 01 апреля 2016, 12:52

- |

Сегодня в 15:30 мск будет опубликован ключевой отчет по рынку труда в США за март. Надо сказать, что релиз не просто важен, а очень важен. Вряд ли какой-либо еще блок макростатистики может вызвать столь существенные изменения на рынках различных активов, включая акции и облигации.

Значимость релиза усилилась в свете неопределенности дальнейших перспектив монетарной политики в США. Сильный отчет может приблизить ожидаемые сроки следующего увеличения ставок ФРС. Слабый – подтвердить оптимизм участников рынка, в целом ожидающих новый виток монетарного ужесточения лишь в конце года.

Отчет от BLS будет содержать в себе ряд моментов, на которые стоит обратить внимание инвестору.

• Темпы прироста числа рабочих мест. В феврале non-farm payrolls (число занятых вне с/х секторе) увеличились на достойные 242 тыс. В этом раз возможно охлаждение: аналитики в среднем ожидают рост на 205 тыс., это ниже среднего показателя за прошлый год – 229 тыс. Ранее Джанет Йеллен назвала прирост рабочих мест «солидным», однако, выразила обеспокоенность негативным влиянием «внешнего фона» на отдельные составляющие экономики США, в частности, горнодобывающий и промышленный сегменты. Примечательно, что ожидания аналитиков относительно мартовской цифры вполне соответствуют вышедшим в среду данным от ADP.

( Читать дальше )

AMarkets. Утренний брифинг 01.04.2016. Курс Форекс

- 01 апреля 2016, 12:21

- |

О консолидации цен на нефть, об ослаблении доллара США, о краткосрочном прогнозе по паре EURUSD и рисках открытия длинных позиций по российскому рублю.

Быть в курсе всех новостей и читать лучшую аналитику от AMarkets!

AMarkets. Утренний брифинг 31.03.2016. Курс Форекс

- 31 марта 2016, 11:31

- |

О коррекции нефти, о снижении рубля, о росте доллара против основных своих конкурентов.

Быть в курсе всех новостей и читать лучшую аналитику от AMarkets!

Положение может стать плачевным и труднопредсказуемым

- 31 марта 2016, 08:34

- |

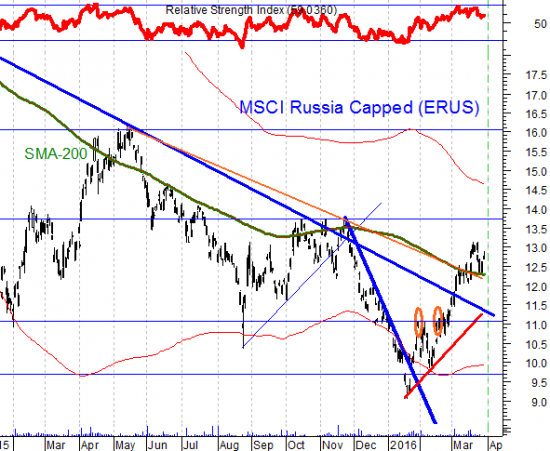

На вчерашних торгах наш рынок показал позитивную динамику. Индекс ММВБ прибавил 1,24%, индекс MSCI Russia Capped (ERUS) вырос на 0,48%. То, что март это месяц роста на фондовом рынке, не новость. То, что цены на нефть показывают в последние недели боковую динамику, препятствующую фондовым медведям развернуть игру на понижение также не новость. Интереснее, на каких уровнях наш рынок будет после встречи нефтедобывающих стран 17 апреля в Дохе?

Я считаю что он будет на более низких уровнях. Встреча в Дохе маскирует более важную проблему – проблемы экономики Поднебесной негативно влияют на нефтяной спрос. По прогнозам, к 2021 году треть мирового потребления нефти придется на Китай (13,6 млн баррелей в день). В этой связи некоторые опубликованные данные вызывают беспокойство. Два китайских нефтяных гиганта, Sinopec и PetroChina (контролируют 60% нефтяных поставок в КНР) в 2015 году столкнулись с проблемой стремительного падения продаж топлива на домашнем рынке. По итогам прошлого года продажи упали всего на символические 0,1% (особенно сильно падают продажи дизельного топлива). Тем не менее, едва ли можно назвать сформировавшуюся тенденцию здоровой на фоне официальных данных о росте экономики КНР в 2015 году на 6,9%. Нефтяным быкам не следует излишне полагаться на цифры по предполагаемому росту спроса на топливо в Китае. В какой-то момент мы все можем узнать неприятную правду, что ежегодный рост экономики Китая на 6,5%-7% это мираж.

( Читать дальше )

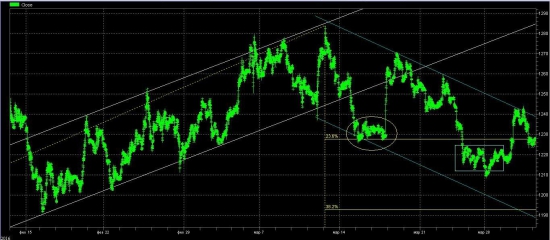

Золото. Проверка на прочность нисходящего канала.

- 31 марта 2016, 06:29

- |

Мысли те же. Формирования зоны подержки на 1220-1222, говорит о возможности «прыжка вверх» котировок золота.

Поэтому пока среденсрочно-пробои нисходящего канала.

Почему не аптренд? Сильный рост уже был, а новостей под этот рост не случилось, новую вершину пока не рассматриваю.

Картина маслом

Долгосрочно лонг, но о добавке пока не будет ясно с Йеллен (27 апреля) я бы забыл.

Новости-Америка, смотрим, участвуем, помним, что всякие занятости и безработицы учитываются при принятии решения о ставке ФРС.

По поводу уровней входа их можно посмотреть у Дар Ветер, изредка нас балует Gella, по уровням, совсем теперь редко или почти никогда Сергей Воронцов, также необходимо отметить успешную краткосрочную торговлю

( Читать дальше )

ФРС выходит за рамки своего мандата. Wall Street в восторге

- 31 марта 2016, 05:31

- |

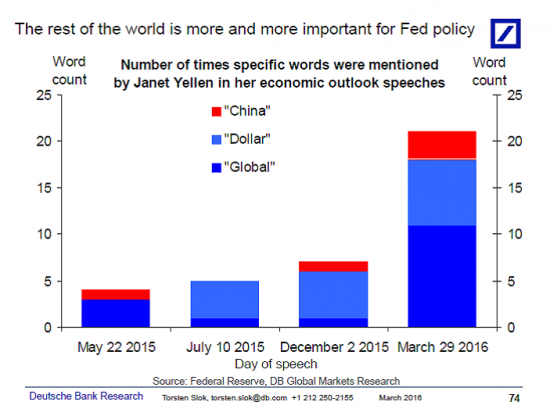

Во вторник Джанет Йеллен выступила в Экономическом клубе.

Глава ФРС была настроена вполне «по-голубиному», вызвав восторг среди инвесторов, напуганных недавними заявлениями ряда чиновников из Феда. Как результат, фондовый рынок США закрылся на максимумах этого года.

В своей речи Д.Йеллен подчеркнула необходимость осторожного подхода к повышению процентных ставок в США. Было сказано о глобальных рисках. Следует отметить, что за последний год глава регулятора все больше фокусируется на этой проблеме. На приведенной ниже диаграмме видно, что слова «Китай», «доллар», «глобальный» упоминаются в ключевых речах Йеллен все чаще.

В частности, главу ФРС беспокоит, насколько плавно будут протекать экономические изменения в Поднебесной с ее переходом от инвестиционной модели к потребительской, ведь от этого зависит и глобальная ситуация. Тем самым, Фед неформально отходит от мандата, согласно которому целями регулятора являются исключительно максимизация занятости и стабилизация инфляции в районе 2% таргета.

Как результат, участники рынка настроились на следующее повышение ключевой ставки не раньше осени (данные CME FedWatch). Подобная ситуация в текущих условиях воспринимается в качестве благоприятной для фондовых активов.

БКС Экспресс

AMarkets. Утренний брифинг 30.03.2016. Курс Форекс

- 30 марта 2016, 11:43

- |

О прибыли по USDCAD и AUDUSD, о коррекции нефти, о рубле, о выступлении Джанет Йеллен, об ослаблении доллара против основных конкурентов.

Быть в курсе всех новостей и читать лучшую аналитику от AMarkets!

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал