фундаментальный анализ

Состояние ликвидности в США

- 04 января 2020, 14:36

- |

Продолжаю следить за денежным рынком США, на мой взгляд ситуация с ликвидностью поддерживает высокий курс доллара и пока напряжение не снизится — доллар не подешевеет.

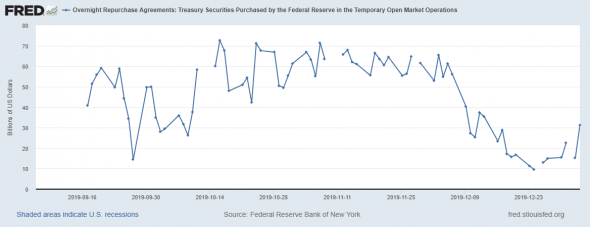

На новогодней неделе объемы сделок РЕПО чуть подросли, но все-равно остаются относительно низко

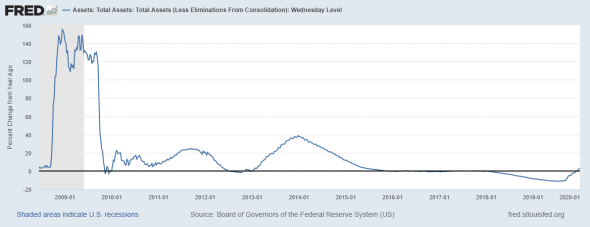

Соответственно баланс ФРС растет, но темпы роста затухают, вместе со снижением объемов РЕПО. Тем не менее, годовая динамика роста баланса ФРС вышла в положительную зону, т.е. сейчас баланс Федрезерва выше, чем годом ранее.

( Читать дальше )

- комментировать

- ★9

- Комментарии ( 12 )

API для фундаментального анализа

- 04 января 2020, 13:12

- |

Добрый день. Хочу сравнить рост разных акций на длинных таймфреймах(>5 лет), но возникла проблема с получением фундаментальных показателей, а именно:

1)EBITDA с историей изменения

2)EV с историей изменения

3)долг с историей изменения

Существуют ли какие-либо API для получения этих показателей?

☯ РЕЦЕССИЯ фундаментальные причины

- 30 декабря 2019, 10:01

- |

В последнее время мне задают много вопросов касательно предстоящей рецессии: большая ли она будет, когда она случится, как часто она случается вообще, страшно ли это и.т.д.

Никто не расскажет о механизмах экономики и причинах рецессии лучше, чем дядька Рэй Далио. Это одно из лучших видео объясняющее механизмы работы экономики в целом всего за пол часа, да еще и переведенное на русский. Всем приятного просмотра)

- Кстати, в нашей группе вк, где мы систематически бьем рынок институциональными стратегиями, я выложил отчет за год со стейтментом. Присоединяйтесь к нам, буду очень вам рад: https://vk.com/veryeasytrade

Усиленные Инвестиции: таблица параметров и итоги недели 20-27 декабря 2019

- 27 декабря 2019, 22:42

- |

Уважаемые коллеги, представляем итоги последней недели и направляем таблицу параметров по ценным бумагам:

- Портфель вырос на 1.6%, против индекса МосБиржи +0.7%

- По основным компаниям изменения: ТМК +3.9%, Яндекс +2.1%, ММК +1.8%, НЛМК +1.8%, Лукойл +0.4%, Детский мир +0.3%, QIWI -1.8%, ЛСР -1.9%, Русал +0.5%

Результаты изменения стоимости портфеля ценных бумаг и индекса Мосбиржи

Период |

Фин. рез-тат, % от капитала |

Изменение инд Мосбиржи, % |

20.12-27.12 |

1.6 |

0.7 |

С начала года |

13.0 |

28.2 |

2018 |

29.6 |

12.3 |

( Читать дальше )

Один хороший трейд

- 27 декабря 2019, 16:35

- |

Вот и хороший трейд, хомяк в душе радуется, когда удается так зайти.(хотя можно было и по 98 уцепить)

Отличная бумага, с хорошими показателями по фундаменталу.

В целом Baidu, Inc. предоставляет услуги интернет-поиска в Китае и за рубежом. А дополнительно занимается многим и многим, как тот же яндекс или гугл, яхуу.

Взял хороший кусочек примерно по 102$ для своего портфеля.

Половину фиксанул по текущим. Все таки есть вероятность сходить вниз. Ещё как себя рынок в целом будет вести.

Остальное оставлено в долгосрок. 250-350+ и далее.

Примерно на 2к$

( Читать дальше )

Усиленные Инвестиции: таблица параметров и итоги недели 13-20 декабря

- 22 декабря 2019, 21:56

- |

Уважаемые коллеги, представляем итоги последней недели и направляем таблицу параметров по ценным бумагам:

- ТМК взлетел на 6.0%1 на фоне роста индекса Мосбиржи на 0.8% и укрепления рубля. Позитивно снижение стоимости железной руды и коксующегося угля в Китае. Негативно снижение цен на сварные трубы в РФ и горячекатаный прокат в ЕС, а также удорожание горячекатаного проката в РФ. Целевая цена снизилась на 4.9%, потенциал роста уменьшился на 10.3%. Министерство юстиции США одобрило приобретение дочки ТМК IPSCO компанией Tenaris (ТАСС).

- Детский мир подскочил на 5.4% (с учетом дивидендной отсечки на прошедшей неделе). На прошедшей неделе была совершена покупка по близкой к минимуму цене. Компания будет развивать новый сверхмалый (130-170 м2) формат магазинов. Приоритетом при выборе места размещения магазинов будут города с населением менее 40 тыс. жителей и населенные пункты с численностью более 10 тыс. человек, а также в зоны, недоступные для работы стандартных форматов сети. Предварительная оценка емкости рынка в этих локациях составляет 2 тысячи магазинов (

( Читать дальше )

О прогнозировании.

- 16 декабря 2019, 16:36

- |

Не было гвоздя -

Подкова пропала,

Не было подковы -

Лошадь захромала,

Лошадь захромала -

Командир убит,

Конница разбита,

Армия бежит!

Враг вступает в город,

Пленных не щадя,

Оттого, что в кузнице

Не было гвоздя!

Перевод с англ., Самуил Маршак

Хороший стишок. О том, что маленькие причины влекут большие последствия, взмах крыла бабочки порождает бурю и пр. Это происходит постоянно, каждый день, м.б. каждую минуту — цепь случайных событий порождает большие последствия. Все логично, причинно-следственные связи и выявленные закономерности налицо. Такая цепочка событий всегда строится постприори.

Вам ничего это не напоминает? Правильно — это типичный образец Технического Анализа (ТА). Теперь мы можем прогнозировать события, и если в следующий раз не будет гвоздя и упадет подкова, то дальнейший ход событий очевиден — шортить надо, акции неизбежно будут падать. Некоторые, более осторожные, прежде чем шортить, подождут когда захромает лошадь, или даже убьют командира. Ну, теперь-то точно упадут.

Однако, рассмотрим ситуацию детально.

( Читать дальше )

Усиленные Инвестиции: таблица рекомендаций и итоги недели 6 - 13 декабря

- 15 декабря 2019, 19:18

- |

Уважаемые коллеги, представляем итоги последней недели и направляем таблицу параметров по ценным бумагам:

- Портфель вырос на 2.4%, против индекса МосБиржи +2.7%

- По основным компаниям изменения: ММК +5.4%, ТМК +3.0%, Детский мир +2.9%, Северсталь +2.6%, Русал +2.5%, Яндекс +1.0%, ЛСР +0.5%, Лукойл +0.4%

Результаты изменения стоимости портфеля ценных бумаг и индекса Мосбиржи

Период |

Фин. рез-тат, % от капитала |

Изменение инд Мосбиржи, % |

06.12-13.12 |

2.4 |

2.7 |

С начала года |

7.1 |

26.2 |

2018 |

29.6 |

12.3 |

( Читать дальше )

Валютный рынок. Торговые идеи на сегодня 13.12.19 Спортлото 19: Борис Джонсон вытащил свой счастливый билет.

- 13 декабря 2019, 17:21

- |

GBPUSD (#фунт_доллар)

Ну, что, Господа, поздравляю — первый сезон эпопеи британского сериала о брекзите подходит к своему логическому концу: по итогам состоявшихся 12 декабря выборов Консервативная партия получила, по предварительным данным, 364 из 650 мест в палате общин. Осталось дождаться данных от последнего округа. Но уже сейчас можно с уверенностью заявить, что.это самая крупная победа тори с 1987 года, когда победу консерваторы одерживали под предводительством такого титана британской политики, как Маргарет Тэтчер. Что ж Борис Джонсону теперь категорически нельзя ударить в грязь лицом перед собственным электоратом и вывести, наконец, страну из состава ЕС, ведь ему, как одному известному историческому персонажу не дадут 40 долгих лет на данную процедуру.

Самое главное в этом вопросе, что теперь у Премьер Министра полностью развязаны руки в вопросе о брекзите, ему не нужно, как прежде искать поддержки других партий и искать возможность коалиции с их лидерами, как в свое время было с Демократической юнионистской партией. Союзники не только не помогали в продвижение премьерских инициатив, так ещё и выдвигали свои условия, зачастую невыполнимые. Теперь вся власть сосредоточена в руках Премьера, осталось дождаться его первых шагов в вновь избранном парламенте.

( Читать дальше )

Валютный рынок. Торговые идеи на сегодня 11.12.19 На ФРСном фронте без перемен.

- 11 декабря 2019, 13:37

- |

Друзья,

сегодня среда — день, как правило, насыщенный точки зрения новостного фона и подтверждение этому мы видим в календаре событий. Флагман новостей сегодня Штаты. У них в 16-30 выйдут данные по инфляции — тут цифры в рамках прошлых значений 0,2%, если по факту выйдут лучше — может оказать поддержку доллару и наоборот.

Гораздо более важным будет вечернее заседание ФРС и решение по процентной ставке. В 22-00 по Мск ждем данных от Американского регулятора. Согласно сайту CME group: 98% аналитика отдают на сохранение текущей ставки и лишь 2% на рост на 0.25 базисных пункта. В общем, все внимание — на пресс-конференцию ФОМС в 22-30. Скажут, что экономические показатели в порядке нормы и пока дальнейшее снижение ставки, скажем, в течение полугода не планируется — плюс на весы американской валюты. Может быть и нейтральная речь, с отсылкой на сложную геополитическую ситуацию с Китаем и рынок, сбегав на 40-50пп вверх-вниз, вернется на круги своя.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал