фундаментальный анализ

Фундаментальный и Технический анализ валют на 28.04.2015г

- 28 апреля 2015, 12:54

- |

- комментировать

- Комментарии ( 0 )

Фундаментальный анализ финансовых рынков на неделю 27.04.15-03.05.15г.

- 27 апреля 2015, 11:09

- |

По традиции, предвыборная кампания в США начинается за полтора года до выборов. В этот раз кандидаты от обеих партий будут определяться на праймериз, и первая информация с этого фронта уже начала поступать. Греция никак не может договориться с кредиторами, однако вопреки первоначальным ожиданиям вероятнее всего сможет самостоятельно обслуживать свой долг как минимум в мае. Китай предпринимает колоссальные усилия для продвижения своей национальной валюты в качестве средства международных расчётов, вместе с тем экономика поднебесной продолжает замедляться. Саудовская Аравия приняла таки решение о сухопутной операции в Йемене, однако данные о её ходе пока не поступали.

1.Перспективы развития госфинансов США

Из основных кандидатов на президентский пост в 2016 году о своих намерениях заявила только Хилари Клинтон, жена бывшего президента США Била Клинтона, и бывший госсекретарь при президенте Обаме. Клинтон участвовала в праймериз на выборах президента и в 2008 году, но тогда проиграла право баллотироваться в качестве кандидата от Демократической партии действующему президенту США, Бараку Обаме. Собственно, в качестве кандидата, занявшего второе место, и получила место госсекретаря. Однако в 2008 году победа демократам была гарантирована, независимо от персоны кандидата, из-за крайне низкого рейтинга уходящего президента Дж. Буша младшего. Сегодня в такой же ситуации находится Барак Обама. Из-за его крайне низкого рейтинга, победа практически гарантирована республиканцам, независимо от того, кто будет кандидатом от республиканской и демократической партии на выборах. Несмотря на это обстоятельство, как только Клинтон заявила о своём желании бороться за место кандидата от демократической партии, на неё был вылит ушат компромата: и о взносах в их с Биллом фонд, и о «пособничестве» четы Клинтонов в приобретении стратегически-важного уранового месторождения компанией «Росатом». Наверняка в загашниках республиканцев есть ещё не один скелет из шкафа Клинтон. Но, как мы уже сказали, это всё не так важно, т.к. ввиду низкого рейтинга действующего президента-демократа, победа практически гарантирована республиканцам независимо от персоналий. Гораздо более важен тот факт, что на период окончания праймериз и начала официальной предвыборной компании приходится вопрос повышения потолка госдолга и принятия бюджета США на очередной финансовый год. Учитывая, что большинство в обеих палатах американского парламента принадлежит республиканцам, у демократов практически нет шансов на победу на выборах в 2016 году. Поэтому мы делаем ставку именно на республиканского кандидата, которым, кстати, может стать очередной Буш, уже третий по счёту.

( Читать дальше )

Фундаментальный анализ - практика применения - I.

- 24 апреля 2015, 13:53

- |

На основе собственно фундаментального анализа рынков за редчайшим исключением никто не торгует. В практике трейдинга «фундаментальным анализом» называют работу на основе финансово-экономических и политических новостей.

Таким образом, учет фундаментальных факторов сводится к попыткам встать в нужную сторону при выходе новостей и данных о ключевых параметрах тех или иных экономик или их отраслей, политических событиях, катастрофах, стихийных бедствиях и т.д. и т.п.

Дальнейший текст написан с на основе выдержек из почти классического (но уже забытого) материала, опубликованного в 2003 году на форуме ИнвестоРУ трейдером qxr1011 (Алекс).

Итак, зачем нужен фундаментальный анализ?

В качестве ответа приведем выдержки из постов Алекса:

Типовой ответ — знание причин движения цен (не только роста) нужно для того чтобы понять в какую сторону двигаться и в какие моменты времени.

На первый взгляд все кажется логичным. Знание причин приводит к знанию направления, своевременное знание причин приводит к своевременному входу/ выходу, своевременный вход/выход приводит к заработку на рынке.

Все правильно? Нет, неправильно, потому что в этой цепочке рассуждений есть пробелы, а самое главное, что ни одно звено в этой цепочке не соединяется с другим.

Допустим, мы знаем причины, которые двигают рынком. И что дальше?

Пусть, например, ожидается решение ФРС об учетной ставке в США.

Возможный ход мыслей обывателя: снизят ставку — увеличится доступ к деньгам, увеличат доступ к деньгам — хорошо для компаний, хорошо для компаний — поднимутся акции, раз акции поднимутся — значит надо покупать.

Возможный ход мыслей других обывателей рынка: снизили ставку — значит экономика все еще в провале, иначе чего бы ее снижать? Раз экономика в провале значит, акции пойдут вниз, раз они пойдут вниз — надо продавать.

Существует еще множество различных вариаций на эту тему: ставку могут поднять, оставить на том же уровне и т.д. Но главное — мы знаем причину, по которой в день объявления ставки будет двигаться рынок.

Итак, в момент выхода новости на учетную ставку мы точно будем знать причину того, что происходит. И все. Более того, даже если бы мы заранее знали что сделает ФРС, то и в этом случае мы были бы перед дилеммой: что делать? Мы будем точно знать, что на рынке будет всплеск активности, но кто, когда и какие действия предпримет в связи с объявление решения ФРС мы не знаем. А поэтому знание причины (в данном случае знание заранее содержание решения ФРС) не дадут нам основного: мы не знаем, какова будет реакция рынка на причину.

( Читать дальше )

Технический и фундаментальный анализ в практике трейдинга

- 22 апреля 2015, 11:08

- |

Может хоть эта выдержка кого-нибудь избавит от части иллюзий. Все-таки классика.

Если технический анализ в основном занимается изучением динамики рынка, то предметом исследований фундаментального анализа являются экономические силы спроса и предложения, которые вызывают колебания цен, то есть заставляют их идти вверх, вниз или сохраняться на существующем уровне.

При фундаментальном подходе анализируются все факторы, которые, так или иначе, влияют на цену товара. Делается это для того, чтобы определить внутреннюю или действительную стоимость товара. Согласно результатам фундаментального анализа, именно эта действительная стоимость и отражает, сколько на самом деле стоит тот или иной товар. Если действительная стоимость ниже рыночной цены товара, значит товар нужно продавать, так как за него дают больше, чем он стоит на самом деле. Если действительная стоимость выше рыночной цены товара, значит нужно поку¬пать, ибо он идет дешевле, чем стоит на самом деле. При этом исходят исключительно из законов спроса и предложения.

Оба этих подхода к прогнозированию динамики рынка пытаются разрешить одну и ту же проблему, а именно: определить, в каком же направлении будут двигаться цены. Но к проблеме этой они подходят с разных концов. Если фундаментальный аналитик пытается разобраться в причине движения рынка, технического аналитика интересует только факт этого движения.

( Читать дальше )

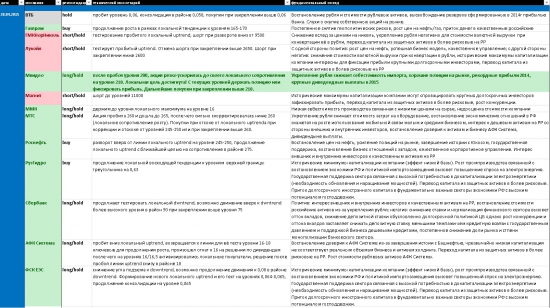

S.point Market Monitor RM (фундаментальный и технический анализ российских акций)

- 21 апреля 2015, 09:37

- |

Анализ Компании за 4 минуты на примере Burberry c ProValue Analytics

- 20 апреля 2015, 13:00

- |

При подобном подходе любой инвестор может быстро получить представление по интересуемой его компании, что должно значительно увеличить скорость принимаемых им инвестиционных решений.

Основные показатели компаний US Market.

- 20 апреля 2015, 12:58

- |

Не могу найти сервис или сайт где можно нарыть основные финансовые показатели и коэфиценты за последние 10 лет. Нашел за 5 лет http://csimarket.com/stocks/fundamentals_glance.php?code=TIF

Может кто этим занимается и посоветует хорошие ресурсы по фундаментальному анализу американских компаний.

Для наших компаний я нашел вот такой сервис — quote.rbc.ru/fa_promo/

Вот бы что-то такое только для US Market и лет за 10.

Спасибо.

Фундаментальный анализ финансовых рынков на неделю 20.04.2015г. - 26.04.2015г.

- 20 апреля 2015, 12:07

- |

Тема выхода Греции из еврозоны продолжает раскручиваться. На прошедшей неделе даже ЕЦБ и центральные банки стран южной Европы позаботились о разработке мер на случай дефолта. В США стартовала предвыборная компания, хотя здесь всерьёз пока следует относиться только к кандидатам от республиканцев, т.к. у демократов, после двух сроков Барака Обамы, шансов крайне мало. Вместе с Грецией к дефолту готовится и Украина, и если для Греции дефолт — благо, то для Украины – смерть.

1.Перспективы развития госфинансов США

Из США начинают поступать данные о замедлении кредитования. Объёмы выдачи новых кредитов показали самые слабые данные с февраля 2010 года. Это может указывать на то, что экономические субъекты в США не верят в повышение процентных ставок в ближайшем будущем, в противном случае логично было бы получить кредит сейчас, пока ставки ещё низкие. Кроме того, слабое кредитование при низких ценах на энергоносители указывает на слабый потребительский спрос. Многие экономисты указывали, что снижение цен на нефть должно было бы вызвать рост потребления в США, но пока этого не происходит. Ситуация подтверждает наш вывод о том, что за последние годы роль отрасли по добыче углеводородов существенно выросла в экономике США. Именно поэтому рост беспокойства и склонности к сбережению, при падении цен нефть, сейчас перекрывает желание нарастить потребление при появлении экономии от снижения расходов на энергоносители. Если ситуация не изменится — кредиты будут продолжать падать, а потребление так и не начнёт расти, то у ФРС не останется шансов поднять процентные ставки без того, чтобы вызвать коллапс в экономике в целом и в финансовой системе в частности. Решится ли регулятор на этот шаг — зависит от политической, а не от экономической целесообразности. Потому что, с экономической точки зрения, повышение ставок сейчас равносильно экономическому самоубийству.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал