фьючерс газпром

Фьючерс Газпром и пара слов про акции

- 12 января 2025, 22:23

- |

Доброго времени суток! Похоже, что Газпром может еще порасти в среднесроке… Посмотрел на график фьюча недельный тайм, где явно набирается открытый интерес. Думаю, фьючерс должен пойти в район 141–145, но по идеи начаться неделя должна с коррекции. Акции же могут сходить к 138–140. Может «Альтернатива для Германии» поможет заявлениями о потоках, да и цена на газ, Словакия и комиссия о последствиях отказа Киева пускать газ через свою страну, не знаю. Но думаю, сгрузить с поезда резкими движениями попробовать все же должны пассажиров, чтобы поехать повыше.

- комментировать

- Комментарии ( 1 )

Лонг Газпрома через фьючерс

- 30 июня 2023, 03:43

- |

Российский рынок сейчас, если рассматривать его вдолгую и игнорировать геополитические риски, крайне дешевый как исторически, так и по глобальным меркам. С моей точки зрения, сейчас можно смело брать акции хороших компаний (Сбер, Роснефть, ФосАгро), держать их и по risk-reward для среднего ритейл-инвестора — это намного лучше, чем искать на этом по-прежнему дешевом рынке что-то еще более недооцененное, вкладывать в эти компании серьезные средства и ждать переоценки. Все же большинство людей отличаются качествами, которые вовлекают их именно в подобные истории: жадность, нетерпение и представление, будто бы они умнее других участников рынка. Естественно, и у себя я наблюдаю все то же самое, вопрос только лишь в осознании этого и работе над собой.

При этом я ничего не вижу плохого в том, чтобы искать на рынке что-то сильно недооцененное, вопрос лишь в избирательности, доле портфеля и технической реализации задумки. Из того, что пока еще можно выделить, сейчас рассмотрю Газпром, который с минимума своего так почти и не вырос. Конечно, Газпром в стагнации не просто так, утрата европейского рынка — сильнейший удар. И переориентация на китайский, даже если она и произойдет, вопрос долгий. У Газпрома в этом вопросе есть и конкуренты, Роснефть и Новатэк. Тем не менее, вот что я думаю о том, что хорошего тут может быть:

( Читать дальше )

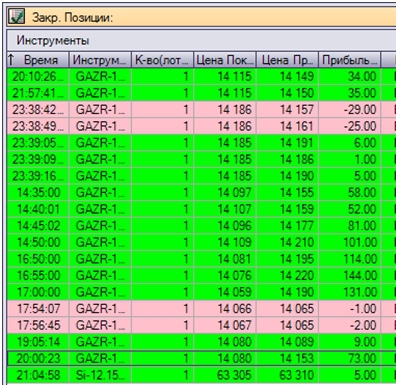

Разбор шорт сделки по фьючерсу на акции Газпром от 19.01.2021

- 17 февраля 2021, 13:01

- |

Начну с анализа, который я проводил (подробно тут). На недельном графике цена в зоне продаж, где я предполагал вероятную консолидацию или коррекцию, причем уже подавались первые признаки снижения. Поэтому в лонг открываться было опасно, но и шорт пока под вопросом. Спускаюсь ниже.

На дневном таймфрейме я увидел забор из свечей с тенями со всех сторон и понижающимися максимумами. Это значит, что были попытки продаж из зоны, которые сразу выкупались, но дальше цену покупатели продавить не могли, а значит с каждым снижением покупателей и денег у них будет становиться все меньше. Ну и завершающая свеча была сильно медвежьей с повышенным объемом — здесь покупателей передавили. Значит вероятность снижения велика и ближайшая зона снизу, откуда могли бы начаться покупки позволяют открыться против тренда с отличным соотношением риск/прибыль.

( Читать дальше )

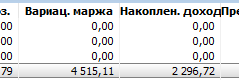

+3343 руб в сделке и +63% к депо

- 04 мая 2020, 12:14

- |

Итак, перед выходными на сильно сжатом 1м графике нефти образовался разворотный паттерн бриллиант.

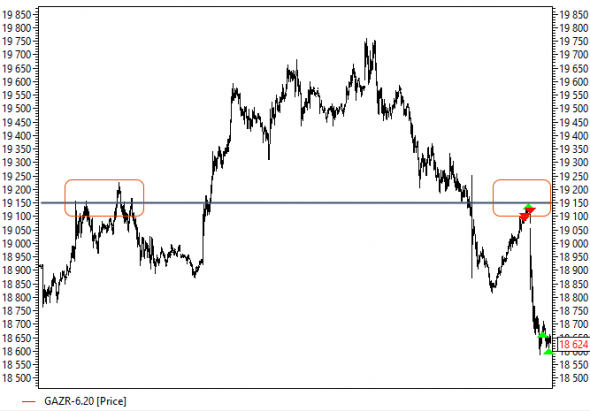

Вход по данному паттерну(ожидая корреляции между инструментами) реализовал на отскоке фьючерса GAZR-6.20 в момент соприкосновения с уровнем поддержки.

( Читать дальше )

Из тех кто заработал, но не так много как мог.

- 21 апреля 2020, 18:53

- |

( Читать дальше )

ГАЗПРОМ: что будет на этой неделе?

- 29 апреля 2019, 09:17

- |

GAZR

Объем открытых позиций:

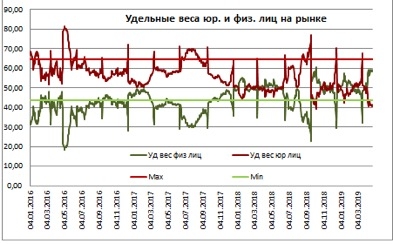

Текущий объем открытых позиций в инструменте BRдостиг статистического минимума [см. рисунок 1].

Ожидаем приток открытых позиций в инструменте.

Рисунок 1. Объем открытых позиций в инструменте GAZR.

Структура текущего притока открытых позиций:

Объем открытых позиций физических лиц — 58,38% [26.06.2019]

Объем открытых позиций юридических лиц — 41,62% [26.06.2019]

Количественные данные [см. рисунок 2]:

( Читать дальше )

Прогнозирование движения цены на следующий день (в порядке эксперимента)

- 29 марта 2019, 12:00

- |

Народ!

Кто занимался таким неблагодарным и бесперспективным делом как попытка сделать модель прогноза движения цены на фьючерс? Хотелось бы пообщаться на эту тему с теми, кому есть что сказать по существу и имеющими практический опыт такого геморроя.

Сразу подчеркну – убедительно прошу любящих и практикующих «устроить срач» в теме обойти данный пост стороной. Приложите свои силы и знания в другом месте. Заранее благодарен. И да, для желающих рассказать мне о природе и закономерностях случайных величин – я знаю, что движение цены это стохастический процесс и проч. проч., про бессмысленность пробовать сделать такой прогноз и модель – тоже наслышан. Про вероятность случайных процессов также читал в первом классе, даже формулы смутно помню )))

Итак, решил вспомнить про свои «верхние образования» и проч. былые успехи и потратил определенное количество времени на попытку создать модель прогноза движения цены фьючерса на следующий день. Исходной информацией для расчета прогноза взял доступные данные с сайта МБ по итогам торгов: число открытых позиции физ./юр. лиц; максимальная, минимальная, первой сделки и закрытия – цены; число контрактов в открытых позициях; объем торгов в руб.; число сделок в день; средневзвешенная дневная цена за лот; расчетная цена. Все данные по итогам торгов за день.

( Читать дальше )

Что случилось в акциях Газпрома, но не случилось в Фьючерсе (GZU8) на акции

- 18 июля 2018, 16:44

- |

Сегодня акции Газпрома открылись с гэпом -7 рублей (~ -4.8%). На фьючерсах такого нет.

Кто понимает или понял ситуацию. В чём причина?

Как торговать пробой канала

- 12 мая 2018, 15:41

- |

Запись первая. День торговли третий.

- 27 октября 2015, 00:11

- |

Много писать не буду, скажу лишь, что опыт торговли у меня уже был, в апреле этого года слил счет на 60% за месяц и на этом все закончилось.

Решил, что делал много чего не правильно и можно попробовать еще раз. 22 октября закинул 12000, чтобы хватало на несколько контрактов для торговли на фьючерсах газпрома и сбербанка.

Первые дни я в плюсе, поэтому начал вести блог сейчас, чтобы не так стыдно было показывать. Результатами очень доволен, вопрос долго ли я так смогу торговать..

22.10 День1. +0,25%

23.10 День2. +6,4%

26.10 День3. +7,8%

Всего: 14,45% (1737р.)

Брокер ITinvest

Сделки день 1-2

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал