хедж-фонд

Работа для трейдера!!!

- 17 января 2018, 12:05

- |

Коллеги, добрый день. У нас открылось несколько ученических вакансий опционного трейдера.

Что это значит? Мы готовы дать некоторому (одному, двум, пяти — сколько найдем тех, кто нам понравится) количеству молодых (а может и чуть постарше, чем молодых) людей счета по 300 — 500 т.р. и под руководством опытного трейдера…

Нет, не научить торговать и зарабатывать на рынке — это не к нам, а на платные курсы.

Нет, мы можем научить более сложному — научить дисциплинированно выполнять указания старшего трейдера.

Странно, да? Но дело в том, что мы ищем кандидатов в джуниор-трейдеры опционного рынка.

Не надо думать, что это бросовая и непрестижная должность. Ничего подобного.

Это Первая Ступенька.

Тому (или тем), кто нам продолжит нравится, мы сделаем предложение на позицию Джуниор-трейдера опционного рынка.

Бонусы? Основной — возможность профессионального развития. Или даже больше — возможность войти в профессию. А также прямое общение с успешными трейдерами-практиками.

Малусы? Кровь, пот и слезы. Нет, не буквально. Но ничего не дается без усилий, без внутренней работы над собой. Но в итоге — это тоже бонус.

Для москвичей и около того плюс в карму на входе )

Резюме присылать мне на lemmy1916@list.ru

P.S. Кнопку, отключающую возможность оставлять комментарии не нашел, поэтому просто не буду их читать, не обижайтесь )

- комментировать

- ★3

- Комментарии ( 6 )

Убытки алго-трейдеров в августе 2007 (часть 1)

- 15 декабря 2017, 20:39

- |

Что случилось с квантами в августе 2007?

web.mit.edu/Alo/www/Papers/august07.pdf

---

В августе 2007 года многие алгоритмические хедж-фонды, в прошлом весьма успешные, терпели беспрецедентные убытки. Похоже, что это было результатом массового закрытия позиций, в том числе по маржин-коллам. Это происходило резко и неожиданно (firesale — огненная распродажа). Позиции закрывали одни фонды, но это нарушало законы рынка, и убытки терпели другие фонды. Закрывались одновременно как лонги, так и шорты. Происходил делеверидж: выход из плечей.

Введение.

Всё началось с рынка ипотеки в США. Было выпущено множество облигаций с высоким кредитным рейтингом, обеспеченных мусорной ипотекой.

В начале августа 2007 года начали терпеть убытки фонды, торгующие по стратегии «статистический арбитраж». У них были одновременно лонги и шорты. Это позволяло им быть нейтральными к рынку. Если есть лонг и на такую же сумму шорт по родственным активам, то нечего волноваться куда в целом пойдёт Dow Jones или S&P500. Но в те дни августа подобная манера торговли приносила колоссальные убытки. Особенно быстро они теряли деньги 7 и 8 августа, хотя с индексом SP500 ничего особенного не происходило.

За первые две недели августа некоторые алго-фонды (в прошлом успешные) потеряли от 5% до 30%.

David Viniar из Goldman Sachs: несколько дней подряд происходили события, которые выходят за 25 стандартных отклонений. (Кто не понял смысл: график цены редко выходит за пределы 3 стандартных отклонений (сигм), а тут целых 25!)

---

Вот факторы, которые привели к этим драматическим событиям.

1. Перед этим рынок несколько лет рос. Все потеряли чувство страха.

2. У квантов начали падать прибыли из-за возросшей конкуренции. Все стали шпилить на бирже через сверх-мощные компьютеры. Из-за этого сузились спреды, уменьшился профит в каждой отдельно взятой сделке.

3. Чтобы поддерживать прежний уровень доходов, алгоритмическим фондам пришлось набирать плечи.

4. Проблемы на ипотечном рынке США.

---

Термины

( Читать дальше )

Хедж фонд Man Group готовится запустить фьючерсы на Биткоин

- 15 ноября 2017, 11:13

- |

Вслед за CME Group британский хедж фонд Man Group поделился планами на запуск фьючерсов на Биткоин. Их запуск позволит инвесторам играть на курсе Биткоина без необходимости покупать криптовалюту, сообщает Reuters.

Man Group может стать мощным рычагом на рынке криптовалют, так как хедж фонд управляет $103,5 млрд в активах.

«На концептуальном уровне цифровые валюты — это любопытное явление. Они не являются составной частью нашей сегодняшней инвестиционной вселенной, но могут ею стать. Например, в том случае, если CME запустит фьючерсы на Биткоин», — заметил CEO Man Group Люк Эллис.

Сейчас вопрос запуска фьючерсов на Биткоин на площадке CME Group перешел из разряда «если» в разряд «когда». Глава CME Group Терри Даффи заявил, что новый инструмент может увидеть свет уже в середине декабря.

Судя по нефти, саудиты не зря встречались с хедж-фондами

- 21 сентября 2017, 16:28

- |

Министр энергетики Саудовской Аравии Халид аль-Фалих в июле провел непубличные встречи с некоторыми из крупнейших в мире сырьевых хедж-фондов в ходе нетипичной попытки лично узнать взгляд инвесторов на состояние рынка.

В прошлом саудовские чиновники пренебрегали мнением хедж-фондов, считая их спекулятивными игроками, подрывающими усилия ОПЕК по обеспечению стабильности рынка. Июльские встречи, о которых сообщили знакомые с ними источники, сигнализируют о том, что крупнейший в мире экспортер пересмотрел свое отношение к роли финансовых инвесторов на мировом рынке нефти.

Аль-Фалих встречался с нефтяными инвесторами и трейдерами в Лондоне незадолго до поездки в Санкт-Петербург, где министры ОПЕК и не входящих в организацию стран обсудили рынок, сказали эти источники, попросив об анонимности в связи с непубличным характером переговоров. Хотя саудовцы в прошлом уже встречались с представителями хедж-фондов, об участии в таких дискуссиях министра сообщается впервые.

( Читать дальше )

Хедж фонды. Как создать свой хедж фонд и сколько нужно для этого денег ?

- 15 августа 2017, 17:06

- |

За последний месяц больше всего я изучал хедж фонды. Я прочитал уйму статей про хедж фонды, но не прочитал ни одной книги, так как не нашел ту самую книгу про хедж фонды, подробно описывающую процесс создания и управления на русском (если кто знает, напишите). Когда начинаешь изучать весь этот огромный мир, кажется, что хедж фонды это что-то недосягаемое, что только какие-то гениальные финансисты и люди 10-летиями работающие на Уолл-стрит могут создать и управлять хедж фондами. Однако, все больше углубляясь, понимаешь, что все это миф, созданный самим Уолл-стрит. Безусловно, создать хедж фонд и грамотно им управлять это нелегко и даже сложно, но это не невероятно. Я сравниваю создание хедж фонда с созданием бизнеса. Ведь бизнес тоже надо создать и надо еще этим бизнесом грамотно управлять. Так же как и в бизнесе у управляющего должна быть какая-то стратегия, идея, план по которому он должен создать и управлять фондом. В этой статье я попробую рассказать о процессе создания хедж фонда так глубоко, как смогу.

( Читать дальше )

Кто покупает греческие облигации или куда уходит спекулятивный капитал из США

- 30 июля 2017, 23:54

- |

На ZeroHedge на прошедшей неделе выложили интересную статью о возвращении Греции на долговой рынок.

По завершении триумфального возвращения на долговой рынок ЕС спустя три года после последних размещений (по которым через год был допущен дефолт и только третий bailout ЕЦБ предотвартил Grexit), Bloomberg предоставил информацию о том, кто является покупателем этих активов. На выпуск новых бумаг пришлось около половины (€1.425 млрд) от суммы размещения в €3 млрд, остальное является роллированием ранее выпущенных облигаций. Данные по источникам денежных потоков, потраченных на скупку долговых обязательств представлены ниже:

- США 44%

- Великобритания/Ирландия 26%

- Греция 14%

- Франция 7%

- Испания/Италия/Португалия 3%

- Германия/Австрия 3%

- Прочие 3%

Данные по покупателям:

- Управляющие фондов 46%

- Хедж фонды 36%

- Банки 13%

- Прочие 5%

( Читать дальше )

Спекулятивные покупки евро на максимуме за 6 лет на фоне надвигающегося экономического шторма

- 21 июня 2017, 22:58

- |

На прошедшей неделе инвесторы вложили $871 млн. в ETF Vanguard FTSE Europe (крупнейший ПИФ европейского фондового рынка) доведя двухнедельный входящий поток инвестиций в него до максимума за всю историю фонда.

Оптимизм инвесторов значительно возрос на фоне победы партии Макрона на парламентских выборах во Франции и успешной сделки Греции с кредиторами. К 13 июня суммарная позиция хедж фондов по евро вышла в плюс впервые за три последних года. Общая спекулятивная позиция по фьючерсам на евро находится в зоне покупок на уровнях 6 летней давности (и это все сопровождается растущими ставками ФРС!).

( Читать дальше )

Нефть – на 40 (продолжение)

- 20 июня 2017, 06:38

- |

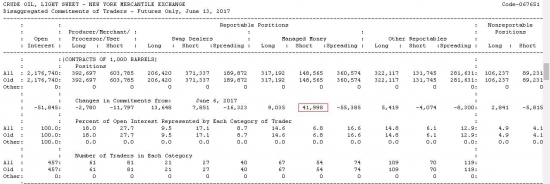

Как показали последние полтора месяца, самыми бестолковыми нефтетрейдерами являются профессиональные управляющие фондов. Именно они, если верить СОТ, блестя белоснежными улыбками и бриллиантовыми запонками, наращивали лонги и сокращали шорты, когда нефть падала с 53 до 48.

Но на прошлой неделе до них стало что-то доходить и произошло чудо:

Поэтому хорошие ли будут запасы (а я так не думаю), плохие ли будут запасы (а я думаю именно так), но нефть продолжит падение, и в ближайшие пару недель мы снизимся как минимум в район 45. Эти ребята хоть и приходят к шапошному разбору, но, как показывает предыдущая практика, без шапки ни за что не уходят.

Интервью Джима Саймонса каналу TED

- 19 июня 2017, 11:25

- |

( Читать дальше )

Только 1%Смарт-лаба! Профи нужна ваша помощь и совет!

- 13 июня 2017, 17:06

- |

Я слышал что если есть CFA сертификат 3 уровня, то тебя кадровики будут совсем по другому воспринимать, готов учить те материалы, которые помогут мне в дальнейшем.

Задача: Дать материалы, или то-что поможет развиваться в заданном направлении!

Те кто работает в банках или в других инвест-компаниях, присоединяйтесь!

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал