экономика сша

Предпочитаемый ФРС показатель инфляции для проверки рекордных максимумов акций: что нужно знать на этой неделе

- 25 февраля 2024, 19:32

- |

Огромный отчет о прибылях компании Nvidia (NVDA), любимца искусственного интеллекта, привел на прошлой неделе к рекордному росту акций. Новые данные по инфляции проверят это ралли в ближайшие дни.

Индексы S&P 500 (^GSPC) и Dow Jones (^DJI) завершили неделю ростом примерно на 1%, а индекс Nasdaq Composite (^IXIC) прибавил около 0,6%. И S&P, и Dow закрылись в пятницу на рекордных максимумах.

Самым большим вызовом для рынков на предстоящей неделе, вероятно, станет последнее значение индекса личных потребительских расходов (PCE), предпочтительного показателя инфляции Федеральной резервной системы, в четверг. Анализ потребительской уверенности и новости производственного сектора также будут в центре внимания на этой неделе.

Ежеквартальные отчеты Salesforce (CRM), Lowe's (LOW), Macy's (M), Okta (OKTA) и Best Buy (BBY) также доступны.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

США: цены производителей падают в реальном выражении (негатив)

- 23 февраля 2024, 19:13

- |

Цены производителей в США (+1,2% за год) растут медленнее потребительских цен (+3,1%).

Это означает, что в реальном выражении цены производителей снижаются.

( Читать дальше )

ФРС продолжает стабильное сокращение своего баланса

- 20 февраля 2024, 16:44

- |

Активы на балансе ФРС сократились более чем на -$1.3 трлн с максимумов 2022 года. Сейчас сумма активов составляет $7.63 трлн — уровень марта 2021 года.

headlines F.

Пишем больше новостей о финансовых рынках в наших каналах:

t.me/headlines_for_traders

t.me/renat_vv

t.me/headlines_fed

t.me/headlines_quants

t.me/headlines_geo

Насим Талеб: Крах экономики США - "спираль смерти" долгов, черные лебеди, роль рейтинговых агентств и "эффекта снежного кома"

- 19 февраля 2024, 09:37

- |

В последних заявлениях Нассима Талеба, автора бестселлера «Черный лебедь», высказывается прогноз о неизбежном крахе экономики США, называемом «долговой спиралью». При рассмотрении этого заявления важно учитывать ряд факторов, влияющих на текущую ситуацию и делающих прогнозы более обоснованными.

Причины «долговой спирали»:

Талеб подчеркивает, что основной причиной является несбалансированность бюджета США. Правительство не обеспечивает треть своих расходов налоговыми поступлениями, используя вместо этого заимствования. С ростом ставок по кредитам стоимость обслуживания долга стремительно увеличивается.

Текущая ситуация и прогнозы:

В текущем финансовом году дефицит бюджета достигнет $2 трлн, а стоимость обслуживания долга через 5-6 лет оценивается в $1,5-2 трлн в год. Талеб предрекает «обрыв» американской экономики через 10 лет, что вызывает опасения относительно будущего.

Критика и альтернативные точки зрения:

Некоторые эксперты считают заявления Талеба банальными и обвиняют его в пессимизме.

( Читать дальше )

Эту страну погубит инфляция...

- 17 февраля 2024, 12:54

- |

инфляция и коррупция(институты лоббизма) разрывают экономику сша в КЛОЧЬЯ)

Вот что говорит Бывший министр финансов США Саммерс:

Бывший министр финансов США Саммерс говорит,

что сохраняющееся инфляционное давление,

о котором свидетельствуют последние данные,

говорит о том, что следующим шагом ФРС может стать повышение процентных ставок, а не их снижение...

Вот так ИНФЛЯЦИОННОЕ ДАВЛЕНИЕ...

Цены производителей в США выросли в январе больше, чем прогнозировалось.

▪️Индекс цен производителей вырос на 0,3% по сравнению с предыдущим месяцем и на 0,9% в годовом исчислении.

то есть увеличивающийся ДОЛГ давит и будет давить...

Растет беспокойство по поводу стабильности сектора коммерческой недвижимости...

Согласно данным, опубликованным в пятницу, основной показатель инфляции,

рассчитываемый ФРС, получит толчок благодаря ралли американских акций в конце прошлого года...

( Читать дальше )

Инфляция оптовой торговли в США ускорилась в январе, что является последним признаком роста цен в прошлом месяце.

- 16 февраля 2024, 18:31

- |

ВАШИНГТОН (AP) – Оптовые цены в Соединенных Штатах выросли в январе, что является последним признаком того, что некоторое инфляционное давление в экономике остается повышенным.

Министерство труда сообщило в пятницу, что его индекс цен производителей, который отслеживает инфляцию до того, как она достигнет потребителей, вырос на 0,3% с декабря по январь после падения на -0,1% с ноября по декабрь. В годовом исчислении цены производителей в январе выросли на небольшие 0,9%.

Без учета нестабильных цен на продукты питания и энергию «основные» оптовые цены выросли на 0,5%, что является максимальным показателем с июля прошлого года. По сравнению с годом ранее базовые цены выросли на 2% по сравнению с 1,7% в предыдущем месяце.

Недовольство населения инфляцией стало центральным вопросом в заявке на переизбрание президента Джо Байдена. Показатели инфляции резко упали со своего максимума и приближаются к целевому уровню Федеральной резервной системы. Тем не менее, многие американцы по-прежнему раздражены тем, что средние цены все еще примерно на 19% выше, чем когда Байден вступил в должность.

( Читать дальше )

Инфляция в США, всё ли так норм?

- 15 февраля 2024, 12:13

- |

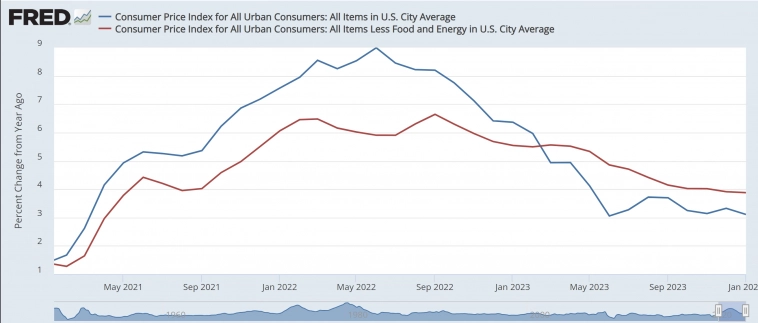

Бюро статистики труда (BLS) объявило, что инфляция, измеряемая индексом потребительских цен (ИПЦ), в январе составила 3,1 процента в годовом исчислении. Базовая инфляция (Core CPI), которая исключает волатильные цены на продукты питания и энергоносители, была немного выше и составила 3,9 процента. Основным фактором роста базовой инфляции стало жилье.

Если сосредоточится на более свежих тенденциях цен, картина инфляции выглядит более благоприятной. Общая инфляция за последние три месяца составила в среднем 2,8 процента в годовом исчислении. Базовая инфляция составила в среднем 3,9 процента. Повышенная базовая инфляция неудивительна: без учета продуктов питания и энергии доля жилья в индексе составляет 42%. Таким образом, рост цен на жилье оказывает еще большее влияние на базовый индекс потребительских цен, чем на общий индекс потребительских цен.

Давайте оценим текущую позицию денежно-кредитной политики, используя новые цифры. Диапазон ставок по федеральным фондам составляет от 5,25 до 5,50 процента. С поправкой на инфляцию, используя основные цифры, реальный целевой диапазон ставки по федеральным фондам составляет от 2,15 до 2,40 процента; используя базовые цифры, он составляет от 1,35 до 1,60 процента.

( Читать дальше )

Главный риск - Почему войны с НАТО не избежать?

- 15 февраля 2024, 10:29

- |

Тезис: Страны НАТО вынуждены подавливать противоположные силы в лице России\Китая.

Однополярная система мироустройства сформирована на основе капитализма, где конечный бенефициар США постепенно жирует(живет) в долг.

Базовое правило экономической единицы — сколько поработал(создал) столько и потребил — т.е. живет «на свои» с точки зрения торгового баланса. В данном случае относиться к России. Если бы все страны жили по такому правилу — развитие было бы куда медленнее, но и не было бы таких противоречий в мире и войн.

Но люди существа ленивые и хотят по возможности жить за счет трудоспособных «Китайцев» и колониальных стран с «бесплатными ресурсами» — по таким принципам давно жили империи Голландия, Великобритания, а теперь и США. Но т.к. мы на одной планете, то если где то прибывает, значит где то убывает с точки зрения перераспределения денежных единиц.(Кстати самые дальние по иерархии страны давно за это платят — несогласные Африканские страны которые и выгоняют французов со своих земель.). Разумеется долг и проценты по нему будут оплачивать населения более низких по рангу стран в виде дешевых ресурсов, разграбления чужих рынков, девальвацией валют развивающихся стран, развалом недемократических стран…

( Читать дальше )

Что же такое происходит?

- 13 февраля 2024, 22:27

- |

Сегодня вышли данные по инфляции в США. Данные по показателю CPI Core +3,9% (не изменился с прошлого месяца), вместо ожиданий 3,7%. Данные по показателю CPI +3,1% (припал с +3,4% с прошлого месяца), вместо ожиданий +2,9%. Показатели приводятся YoY.

Эти данные намекают, что высокие ставки продержаться дольше, чем ожидал рынок. Тем временем, нельзя забывать обслуживать свой долг.

Тем временем, S&P500 на исторических максимумах. Минфин США, кстати, планирует провести в ближайшие месяцы крупнейшие долговые аукционы, что очень кстати, когда можно переложиться из исторически дорого индекса акций в исторически высокую доходность долгового рынка.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал