эрдоган

Турецкая экономика — кризис и монетарный эксперимент Эрдогана

- 04 ноября 2019, 13:23

- |

Турецкая лира прогноз

Начнём с «лирики». А дальше будет ещё интереснее.

С первого взгляда тут совокупность классики технического анализа и спекулятивных ожиданий новых санкций от США (Сирия, сближение с Россией, одним словом — непослушание). Не стоит забывать как бывает с санкциями из-за океана, бывает что долго запрягают и ничего существенного не вводят, но бывает и наоборот если сильно разозлятся, так что риск действительно существенный. Определенно, США не нравится то, что Турция отбивается от их влияния и всё больше попадает под влияние РФ. С технической же точки зрения интересно то, что среднегодовое значение USDTRY (на графике это 52-недельная средняя) лишь очень редко было пробито вниз и то ненадолго и неглубоко.

Недельный график курса турецкой лиры с 2011 года и среднее значение за год

Недельный график курса турецкой лиры с 2011 года и среднее значение за год( Читать дальше )

- комментировать

- ★2

- Комментарии ( 4 )

Победители и проигравшие в провалившемся американском проекте «Новый Ближний Восток»

- 23 октября 2019, 11:04

- |

Сирия. Взгляд с Ближнего Востока

Перевод публикации главного международного военного корреспондента Al Rai Media на Ближнем Востоке Элайджа Манье

Соединенные Штаты Америки вышли победителями из Второй мировой войны и вышли сильнее, чем любая другая страна в мире. Союзники, в особенности Советский Союз, выиграли войну, но оказались сильно ослаблены её последствиями.

Им нужно было восстанавливать свои страны и экономики, при этом США требовала с бывших союзников большие выплаты за оказанную материальную поддержку. США стали сверхдержавой с ядерными бомбами и самой большой и сильной в мире армией. В течении 30 лет промышленные страны восстанавливали то, что немцы называли своим «экономическим чудом» (Wirtschaftswunder) и французским славным тридцатилетием (les Trentes Glorieuses

( Читать дальше )

Разгром Сирии — на самом деле хорошо спланированный хаос

- 21 октября 2019, 19:31

- |

Интересные размышления коллег из США по этому поводу:

В течение многих лет я уделял значительное внимание анализу Сирии, уделяя особое внимание важности страны для глобальных элит, как своего рода геополитического детонатора; сирийский конфликт первый в цепочке домино, который может привести к войне с участием международных держав. Я верю, что эта война будет развиваться по нескольким направлениям, и, что наиболее важно, на экономическом фронте, но она вполне может превратиться в горячую войну.

На самом деле Сирия настолько важна, что истеблишмент, в тумане пропаганды, старается задушить все дискуссии о том, что на самом деле там происходит. И не заблуждайтесь в том, что и республиканцы, и демократы, а также восточные и западные правительства участвуют во лжи и заблуждениях. Очевидно, что первая и самая важная ложь является многосторонней, и мы не можем продолжать движение вперед до тех пор, пока она не будет рассекречена — я говорю про ложь об участии США в регионе.

( Читать дальше )

Картина дня: Сделка по Brexit и прекращение огня в Сирии

- 18 октября 2019, 10:38

- |

Корпоративные события:

- Глава Ростелекома Михаил Осеевский заявил, что компания не планирует менять дивидендную политику после сделки по покупке 100% Tele2, которая должна быть закрыта в 1 квартале 2019 года.

- БКС подтвердили актуальность торговой идеи по покупке акций Лукойла после объявления новой дивидендной политики, а также планируемого погашения 3,5% казначейских акций. В БКС считают, что данные факторы еще не отыграны рынком.

- Toyota намеревается выпустить облигации с рекордно низкой доходностью. Так, будут выпущены трехлетние и пятилетние бумаги объемом 20 млрд иен ($184 млн.). Более короткий выпуск сможет обеспечить доходность 0,0000000091% годовых. Даже если инвестор купит бумаги на сумму 1 млрд иен и предъявит их к погашению через три года, он не сможет получить ни одной иены.

- Ozon подключился к системе быстрых платежей, а также уже скоро позволит клиентам оплачивать товары с помощью QR-кода.

- Чистая прибыль Транснефти по РСБУ за 9 месяцев 2019 года выросла в 9 раз до 63,7 млрд руб. Выручка увеличилась на 3% до 717,1 млрд руб.

- Россети запустили пилотный проект в области искусственного интеллекта для взаимодействия с потребителями в Удмуртии. Виртуальный диспетчер под названием «Снежана» сообщает предприятиям и крупным потребителям о плановых отключениях в электрических сетях.

- Sberbank CIB возобновил анализ GDR En+ Group с рекомендацией «покупать». Прогнозная стоимость составляет $10,97 за бумагу.

- «Мечел» Игоря Зюзина обратился к вице-премьеру Дмитрию Козаку с просьбой о помощи в возврате 50% средств, инвестированных компанией в Донецкий электрометаллургический завод (ДЭМЗ), так как он был потерян из-за начала вооруженного конфликта на востоке Украины.

- Совет директоров Северстали рекомендовал выплатить дивиденды за 3 квартал 2019 года в размере 27,47 руб. на одну акцию. Последний день для покупки акций «с дивидендами» — 29 ноября.

- Нефтяная компания Saudi Aramco откладывает IPO, говоря о том, что на это решение повлияли атаки на ее НПЗ в сентябре. Отмечается, что IPO отложено, но не отменено.

- Согласно отчетности Северстали по МСФО за 9 месяцев 2019 года, чистая прибыль компании снизилась на 5,4%. В 3 квартале этого года EBITDA Северстали выросла на 4,5%, а чистый долг сокращен на 11%.

( Читать дальше )

Восток - дело тонкое

- 17 октября 2019, 21:26

- |

Молчит ретроградный

Меркурий в зените, а ветер с востока подул.

Молчит и мигает,

И снова играют в войну Вашингтон и Стамбул.

Висит в пустоте он

Безмолвным упрёком зарвавшимся тем игрокам.

Не время транзакций -

Пришло время санкций, и вся дружба НАТО — к чертям.

Припев:

Мир повис на одном волоске.

Залп! И танкер горит вдалеке.

Сталь хотела крови глоток.

Ох, и тонкое дело — Восток!

Приказ Эрдогана -

И злые османы по Сирии прутся гурьбой.

Свистят ятаганы,

Но вдруг для султана от Трампа приходит письмо.

Не стыдно, приятель?

Ты — подлый предатель! А ну, не валяй дурака.

Меркурий мигает -

Он нам намекает, что скучно не будет пока.

Припев:

Мир повис на одном волоске.

Залп! И танкер горит вдалеке.

Сталь хотела крови глоток.

Ох, и тонкое дело — Восток!

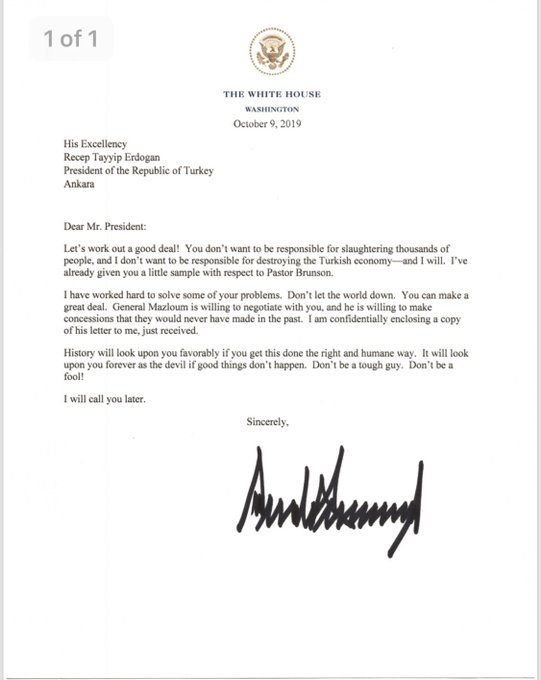

«Не будь дураком!» Американские СМИ опубликовали письмо Трампа Эрдогану по поводу турецкого вторжения в Сирию

- 17 октября 2019, 14:05

- |

Президент США Дональд Трамп направил письмо турецкому лидеру Реджепу Эрдогану в связи с вторжением Турции в Сирию. Письмо обнародовала ведущая канала Fox Business Триш Риган; позднее его содержание подтвердили в Белом доме.

В письме Трамп призвал Эрдогана «заключить хорошую сделку». «Ты не хочешь нести ответственность за убийство тысяч людей, а я не хочу нести ответственность за уничтожение турецкой экономики — а мне придется это сделать», — написал Трамп.

Он призвал Эрдогана «не подводить весь мир» и предупредил, что в истории тот останется «дьяволом, если не произойдет ничего хорошего». Письмо заканчивается словами: «Не строй из себя крутого. Не будь дураком! Позвоню тебе позже».

( Читать дальше )

Картина дня: Дивиденды Лукойла и предотвращение возможной рецессии

- 17 октября 2019, 11:40

- |

Корпоративные события:

- Совет директоров Лукойла утвердил новые принципы дивидендной политики. Так, компания будет направлять на дивиденды 100% скорректированного денежного потока (FCF). Новая дивидендная политика предполагает выплаты по итогам 6 месяцев дважды в год. В соответствии с новыми параметрами, дивидендная доходность Лукойла в 2020 году может составить более 10% годовых. За последние 12 месяцев Лукойл заработал 679,9 млрд руб. FCF, что соответствует дивидендной доходности в 16,5%, однако показатель будет корректироваться на средства, направленные на выкуп акций.

- Совет директоров Лукойла рекомендовал выплатить дивиденды за 9 месяцев 2019 года в размере 192 руб. на одну акцию (весь скорректированный FCF – 133 млрд. руб.). Последний день для покупки акций «с дивидендами» — 18 декабря. Сообщается, что расходы на выкуп были главным фактором, который повлиял на корректировку FCF в 1 полугодии этого года с 308 млрд руб. до 137 млрд руб.

- Также одобрено уменьшение уставного капитала компании путем приобретения 25 млн размещенных обыкновенных акций. К погашению будут определены акции, приобретенные компанией LUKOIL Securities Limited (100% дочка) в рамках «buyback», который завершился 20 августа 2019 года.

- Помимо всего вышесказанного, с Лукойле рассказали, что обратный выкуп в компании не предполагает ежедневного присутствия на рынке, а дивиденды станут приоритетом для распределения капитала Лукойла.

- Представитель авиакомпании «Победа» Елена Селиванова рассказала, что с 28 октября цены на авиабилеты авиаперевозчика из-за рубежа в Россию вырастут на 25 евро (при средней цене в 4500 руб.). Это является вынужденным шагом и связано с решением суда о запрете «Победе» брать плату с пассажиров за регистрацию на стойках в иностранных аэропортах. «Бесплатных услуг не бывает, бывают включенные в тариф по умолчанию для всех» — говорит Селиванова. В ФАС сообщили, что не видят причин вмешиваться в данную ситуацию.

- За 9 месяцев 2019 года Etalon Group увеличил продажи на 26% в сравнении с тем же периодом прошлого года.

- Сбербанк в тестовом режиме запустил краудлендинговую платформу «СберКредо».

- Акционеры МОЭСК предварительно согласовали выплату промежуточных дивидендов за 9 месяцев этого года.

- В Газпроме рассказали об инциденте, произошедшем еще в 2012 году, когда две австрийские мобильные компрессорные станции были принудительно отключены через спутник. Отключение произошло прямо во время испытаний. После этого в Газпроме начали разработку отечественных мобильных компрессорных станций. «Оборудование было дистанционно отключено компанией-производителем… Мы планируем заменить мобильные компрессорные станции иностранного производства российскими аналогами» — пояснили в компании.

- Детский мир намерен расширить ассортимент своего интернет-магазина в 5 раз с 50 тыс. товаров до 250 тыс., а также запустить пилотную версию маркетплейса для категории «одежда и обувь» уже в следующем году.

- После прохождения листинга на NASDAQ, торги по акциям Freedom Holding были запущены и на Санкт-Петербургской фондовой бирже.

- Raiffeisenbank поднимает прогнозную стоимость акций Мосбиржи на 8% со 103 руб. до 111 руб. Рекомендация повышена до «покупать».

- В 3 квартале 2019 года Алроса добыла на 24% больше алмазов в сравнении со 2 кварталом, а также на 15% по сравнению с тем же периодом прошлого года. Продажи сократились на 23% квартал к кварталу и на 5% год к году. Запасы за квартал выросли на 36%. В компании отмечают предпосылки для восстановления рынка в будущем. Выручка от продаж алмазов снизилась в 3 квартале 2019 года на 37% по отношению к 3 кварталу 2018 года.

- Промсвязьбанк намеревается продать непрофильный актив – компанию «ПСБ-Форекс», которая имеет лицензию форекс-дилера. Покупателями могут стать БКС или Группа «Открытие», которые так и не смогли получить лицензии самостоятельно.

- В 3 квартале 2019 года чистая розничная выручка X5 Retail Group выросла на 12,8% в сравнении с тем же периодом прошлого года. Сопоставимые продажи увеличились на 3,9%, в торговая площадь на 13,9%.

( Читать дальше )

Картина дня: У инвесторов в Gram проблемы

- 16 октября 2019, 10:32

- |

Корпоративные события:

- Магнит меняет подход к доставке продуктов в магазины. Доставку в радиусе 100 км от распределительных центров в городах с высокой плотностью магазинов решено отдать партнерам, а не использовать собственный автопарк тяжелых 20-тонных трейлеров. Из 6000 грузовиков Магнита более 90% являются тяжелыми, и такой транспорт с трудом может подъезжать к магазинам. Данное решение должно «значительно увеличить свежесть и доступность товаров на полке» — уверяют в компании.

- В 2019 году Аэрофлот впервые за 12 лет сократит парк самолетов, который по итогам года составит 251 шт. против 253 шт. годом ранее. В компании заявляют о сосредоточении на увеличении налета действующего парка, а в 2020 году флот вырастет из-за покупки дальнемагистральных самолетов Airbus 350.

- Объем реализации недвижимости Группы ПИК за 9 месяцев этого года увеличился на 11,8% в сравнении с тем же периодом прошлого года. Общий объем поступлений денежных средств вырос на 27,9%.

- В январе-сентябре этого года чистая прибыль банка «Санкт-Петербург» выросла на 14,4% по РСБУ, а выручка сократилась на 3,4%.

- В 3 квартале этого года выпуск стали НЛМК снизился на 6% по отношению ко 2 кварталу, а также на 16% в сравнении с тем же периодом прошлого года. Продажи год к году в 3 квартале упали на 9%.

- В январе-сентябре ММК сократил выпуск стали на 1,7%. По сообщениям компании, существенное падение мировых цен и сезонная коррекция спроса повлияют на результаты ММК в 4 квартале 2019 года.

- ВТБ в 3 квартале этого года нарастил свою долю в ПАО «НКХП» до 33,6822% с прошлых 33,1787%.

- Raiffeisenbank поднимает прогнозную стоимость акций Яндекса на 31% с $38,1 до $50 за бумагу. Рекомендация «покупать» подтверждена.

- «Селигдар» может выплатить дивиденды за 9 месяцев 2019 года на обыкновенные акции, что последний раз случалось по итогам 2011 года. Данный вопрос в ближайшее время будет вынесен на совет директоров.

- Чистая прибыль Алросы по РСБУ за 9 месяцев 2019 года сократилась в 1,7 раза до 42,2 млрд руб., а выручка упала на 35% до 119,8 млрд руб.

- В 3 квартале 2019 года консолидированная выручка «Детского мира» выросла на 19,3% в сравнении с тем же периодом прошлого года. Сопоставимые продажи увеличились на 10,7% из-за роста трафика на 9,6%, а также размера среднего чека на 1%. Выручка интернет-магазина «Детского мира» в 3 квартале выросла на 62,8%.

( Читать дальше )

Картина дня: Трамп готов «уничтожить турецкую экономику»

- 15 октября 2019, 10:32

- |

Корпоративные события:

- В Sova Capital считают, что недавний обвал акций Яндекса создал возможность для их покупки.

- Кроме того, в Bank of America уверены, что после падения акций Яндекса, вызванного поддержкой законопроекта об ограничении иностранного участия в IT-компаниях, бумаги данного эмитента становятся «особенно привлекательны».

- Глава ВТБ Андрей Костин считает, что эпоха крупных сделок слияния и поглощения на российском банковском рынке подошла к концу. По его словам, ВТБ может купить еще несколько небольших банков для расширения присутствия в регионах. «И, вероятно, на их приобретение не хватит свободного капитала» — добавил Костин.

- Аэрофлот сохранил перевозки пассажиров в сентябре на уровне этого же периода прошлого года: 3,3 млн человек. В январе-сентябре российские авиакомпании в целом увеличили перевозки пассажиров на 10,7%, а в сентябре на 4%.

- В обзоре «ВТБ Капитала» говорится, что если новая стратегия Интер РАО окажется невыразительной, то можно ждать распродажи в бумагах компании. «Инвесторов, похоже, не сильно беспокоит отсутствие краткосрочных триггеров для роста акций «Интер РАО», и они даже согласны на коэффициент дивидендных выплат за 2019 год на уровне 25%, однако их надежды на новую стратегию на 2020-2030 годы, которая будет опубликована в мае 2020 года, довольно высоки» — считают аналитики «ВТБ Капитала».

- Газпром нефть и Saudi Aramco объявили о старте проекта в области искусственного интеллекта. Также рассматривается возможность сотрудничества и в иных сферах.

- Президент Ростелекома Михаил Осеевский купил привилегированных акций оператора еще на 1 млн руб. после недавней покупки на 5,8 млн руб.

- В настоящее время Сбербанк ведет переговоры с несколькими сетями кофеен, чтобы с 2020 года начать продавать кофе в своих отделениях.

- В Министерстве экономического развития РФ сообщили, что компании Русгидро, Россети и Транснефть будут исключены из плана приватизации на 2020-2022 годы.

- С 3 по 9 октября АФК «Система» в рамках обратного выкупа приобрела с рынка акций 7,65 млн обыкновенных акций. Средняя цена составила 12,37 руб., а сумма покупки: 98,5 млн руб.

- Глава АФК «Системы» Владимир Евтушенков заявил, что в 2020 году компания вернется к дивидендной политике, предполагающей выплату не менее 1,19 руб. в год на одну акцию в качестве дивидендов. Кроме того, IPO Ozon планируется сразу на Лондонской и Московской биржах в 2020-2021 годы.

- Говоря о криптовалютах, Владимир Евтушенков отметил, что «Система» и фонды по ее управлением не будут инвестировать в криптовалютные проекты, пока не разрешатся регуляторные проблемы сектора.

- Глава Freedom Holding Тимур Турлов сообщил, что компания рассчитывает на листинг своих акций на Санкт-Петербургской бирже, а торги могут начаться уже 15 октября после листинга на бирже NASDAQ.

- Совет директоров Московской биржи утвердил новую дивидендную политику. Компания будет стремиться направлять на дивиденды весь свободный денежный поток, а минимальная планка по выплатам увеличена до 60% от чистой прибыли по МСФО. Кроме того, была принята новая стратегия развития до 2024 года.

( Читать дальше )

Новый поворот в турецком кризисе: спасёт ли ЦБ лиру и что делать инвесторам

- 24 сентября 2018, 17:38

- |

Что происходит в Турции?

Предыстория

С 2000-х годов правительство Турции решает социальные и политические вопросы путём печати новых купюр и раздачи их тем слоям населения, от которых требуется политическая поддержка. Поначалу рост денежной массы протекал скрытно и мало влиял на инфляцию. Но в недавние годы курс лиры начал ускоренно падать. Кульминацией стал август 2018, когда «масла в огонь» подлили американские санкции, в частности, двукратное повышение тарифов на турецкие сталь и алюминий. Если в начале года за доллар давали 3 лиры, то на пике падения – 7 лир.

Новый поворот

В критический момент ситуация усугублялась отказом президента Эрдогана повышать базовую ставку по кредитам. Лире грозило дальнейшее неконтролируемое падение. Но 13 сентября Центробанк Турции пошёл на прямую конфронтацию с президентом, подняв ставку с 17.75% до 24% –даже выше, чем предсказывали эксперты. Курс лиры вырос на 3%, но стоит ли ожидать её дальнейшего укрепления – сказать трудно.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал