AES

AES - Сделка Инсайдера: продажа 01 июня 2022

- 04 июня 2022, 16:26

- |

01 июня 2022 - MILLER JAMES H продал акции AES

Сумма сделки: 418.1 тыс долларов

( Читать дальше )

- комментировать

- Комментарии ( 0 )

AES - Сделка Инсайдера: покупка 04 марта 2022

- 08 марта 2022, 16:26

- |

04 марта 2022 - Coughlin Stephen купил акции AES

Сумма сделки: 1.0 млн долларов

( Читать дальше )

AES - Сделка Инсайдера: продажа 05 января 2022

- 08 января 2022, 15:28

- |

05 января 2022 - Gluski Andres продал акции AES

Сумма сделки: 12.5 млн долларов

( Читать дальше )

Квартальный отчет (10-Q) - AES CORP

- 05 августа 2021, 01:00

- |

Прочитать его можно по ссылке: www.sec.gov/Archives/edgar/data/874761/000087476121000065/0000874761-21-000065-index.htm

Дата публикации: 04.08.21 04:07 PM (NYT)

Квартальный отчет (10-Q) - AES CORP

- 05 августа 2021, 00:00

- |

Прочитать его можно по ссылке: www.sec.gov/Archives/edgar/data/874761/000087476121000065/0000874761-21-000065-index.htm

Дата публикации: 04.08.21 04:07 PM (NYT)

Альтернативный переход энергетики

- 03 июля 2020, 11:32

- |

Сегодняшняя подборка навеяна не актуальными новостями, а просьбой одного из подписчиков сделать обзор компаний, связанных с альтернативной энергетикой. Тема охраны окружающей среды настолько популярна в европейских странах, что, пожалуй, только смертельная вирусная угроза смогла убрать зеленых активистов с первых полос газет. Безусловно, это отступление временное, и нас еще ждут новые выступления экологических активистов. А пока посмотрим, в какие компании можно начать инвестировать уже сейчас. По типу бизнеса компании «зеленой» зоны можно условно разделить на несколько групп:

Энергетические компании, которые активно диверсифицируют свой традиционный бизнес при помощи альтернативных и возобновляемых источников энергии. В нашем случае это General Electric, Chevron и AES Corporation.

Компании, чей бизнес полностью посвящен альтернативной энергетике, такие как First Solar, Renewable Energy Group, TPI Composites и SolarEdge Technologies.

А также всеми любимые электромобили (Tesla, Ford, General Motors).

( Читать дальше )

Покупать через русских брокеров американские акции с смарт-инсайдерами.

- 03 июня 2020, 10:10

- |

Если вы консервативный инвестор, и знаете о возможности торговли по сделкам инсайдеров компаний, то вам будет полезен пост о выборе акций с дивидендами, а так же о самой программе для выбора «Инсайдерская Торговля для дивидендных инвесторов». https://smart-lab.ru/company/smartstockinsider/blog/581934.php

Всегда вызывает повышенный интерес моменты, когда тот или иной инсайдер тратит на открытом рынке очень значительные суммы для покупки акций своей компании. А если вы видите хорошую историю инсайдера и вас устраивают его показатели, то такие акции как минимум должны оказаться в списке потенциальных покупок.

Так было с Иллон Макс (подробнее см пост «Почему ★ в Tesla (TSLA) Elon Musk умный инсайдерКомпания» https://smart-lab.ru/blog/584908.php

( Читать дальше )

Самые спокойные акции США для торговли в бурю!

- 25 октября 2018, 13:41

- |

Процент волатильности в пределах 2-2,5 % и стандартного отклонения не более 2х % и снижается.

На примере BXP

ABT

ADM

AES

AJG

ALB

AMT (!)

AON

ARE

AVB

AXP

BLL

BXP

CA

COG

CBOE

CME

CNP

DLR

EXС

FOXA

JNJ

MO

MRC

SPG

WMT

Обзор фондового рынка США: GE подтвердил, что денег нет, но надо держаться

- 14 ноября 2017, 15:17

- |

Индекс S&P500 продолжил вчера свой вялый боковик, на немного пониженных для ноября объемах, в итоге +0,10% за сессию. Впереди других оказались бумаги сектора Коммунальные услуги, по итогам дня компании-коммунальщики, включенные в базу индекса S&P500 прибавили 1,16%.

Основной вклад в рост котировок сектора внес производитель электроэнергии The AES Corporation (SPB: AES) — +5,77% за день. В начале ноября эмитент отчитался по итогам третьего финансового квартала, обновив тем самым исторический минимум стоимости своих бумаг. Вчерашний рост AES- продолжение банальной технической коррекции.

Сектор энергетики, а так же промышленники – явные аутсайдеры понедельника. Причем последних в красную зону утянул мульти диверсифицированный гигант General Electric Company (SPB: GE), объявивший о уменьшении размера дивидендных выплат ровное вдвое (с 0,96 на 0,48 долл. на акцию/год). Спекуляции на тему уменьшения дивидендов продолжались в GE уже очень давно, инвесторы были недовольны низкой доходностью компании. Так например, в 2015 г. рентабельность собственного капитала конгломерата и вовсе была отрицательной, а размер дивидендных выплаты, на которые компания в 2016 году потратила 8,4 млрд. долл. США, превышал свободный денежный поток. В результате Совет директоров принял такое популярное в России решение-подзатянуть пояса. GE после многочисленных сделок M&A, самой крупной из которых стало слияние с Baker Hughes, можно сравнить с коконом, в котором зреет перерождающаяся компания. В итоге может получиться как прекрасная бабочка, так и навозная муха.

( Читать дальше )

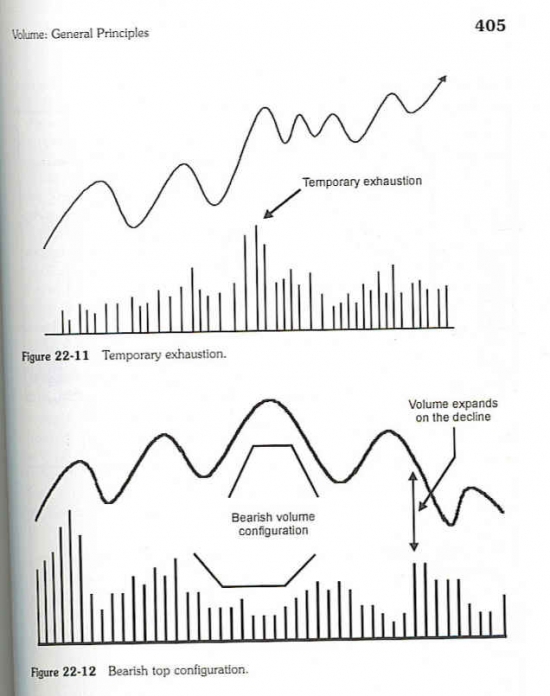

Голова-Плечи и Объемы

- 25 мая 2012, 20:09

- |

У кого есть какие идеи или информация по этому поводу, прошу писать в комментариях. А пока поделюсь тем, что мне удалось найти на просторах интернета:

1. www.robertsinn.com/2012/05/15/is-it-really-a-head-shoulders-top/ здесь упоминается книга, которую увы так и не нашел в бесплатном доступе.

2. Картинка: (поделились добрые люди на забугорском форуме) — H&S TOP для H&S bottom есть подозрения что конфигурация объемов будет выглядеть немного по-другому. Вопрос — как именно?

3. Ну и на затравочку. Как Вам вот эта моделька? Из плюсов — на дневном графике акция присела на 200 ЕМА, что является хорошей моделью продолжения. Конечно, в условиях медвежьего рынка рассчитывать на рост немного рисковано, но все-таки.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал