BERKSHIRE HATHAWAY

Нет гиперинфляции? Во всём виноваты пенсионеры в 35 )))

- 22 декабря 2020, 21:13

- |

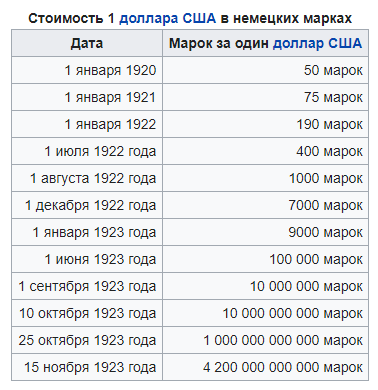

Картинка выше, это гиперинфляция в Германии в 20-е годы 20-го столетия. Многие задаются вопросом, почему влитые триллионы в поддержку экономики США и ЕС разными способами пока не «отстрелили» гиперком.

Львиная доля этих денег не пошла напрямую в экономику, которая эхом бы аукнула гиперинфляцию, а эти деньги ринулись в фондовый и другие рынки.

Купи и держи. Вот он лозунг сегодняшнего дня. Откладывай с з/п докупай и держи. Дивы + рост стоимости акций. Есть масса успешных примеров. И

( Читать дальше )

- комментировать

- ★10

- Комментарии ( 23 )

Баффетт делает ставку на новый сектор? Мое видение ситуации

- 22 ноября 2020, 12:34

- |

На этой неделе появилась информация, что инвестиционная компания Berkshire Hathaway всемирно известных инвестиционных гуру У. Баффетта и Ч. Мангера сделала несколько больших покупок в третьем квартале и приобрела доли в шести абсолютно новых компаниях. На какой сектор сейчас делает ставку Оракул из Омахи и почему?

Все мы помним, как во втором квартале 2020 г. Уоррен Баффетт шокировал весь мир, когда он продал полностью семь позиций — это были все четыре американские авиакомпании, а также Restaurant Brands, Goldman Sachs и Occidental Petroleum. Однако в третьем квартале старина Баффетт снова вернулся в игру и приобрел доли в шести абсолютно новых компаниях.

Это следующие компании: AbbVie, Merck, Bristol Myers Squibb, Pfizer, Snowflake и T-Mobile US. Если вы внимательно присмотритесь к этому списку, то из этих шести новых компаний четыре компании — это фармацевтические компании: AbbVie, Merck, Bristol Myers Squibb и Pfizer. В каждую из трех компаний — AbbVie, Merck и Bristol Myers Squibb — Berkshire Hathaway проинвестировала примерно по $1.8 млрд, и сейчас суммарная доля этих компаний в портфеле Berkshire Hathaway составляет 2.4%, а в компанию Pfizer было проинвестировано $135 млн. Это значительная сумма даже для такого крупного инвестора, как Уоррен Баффетт.

( Читать дальше )

Уоррен Баффетт покупает 6 акций в 3-м квартале, сбрасывает Costco

- 19 ноября 2020, 06:12

- |

Конгломерат Уоррена Баффета (сделки, портфель) стоимостью $ 545,8 млрд, Berkshire Hathaway Inc. (NYSE:BRK.A)(NYSE:BRK.B), раскрыла свой портфель акций за третий квартал 2020 года в понедельник (16-11-2020).

Потратив на акции более 140 миллиардов долларов, известный гуру и два портфельных менеджера, Тед Уэшлер и Тодд Комбс, в течение квартала заняли шесть новых позиций, в основном в биотехнологических компаниях. Berkshire инвестировала в

- Snowflake Inc. (NYSE:SNOW) - 6,125,376 акций (2,2% бизнеса)

- AbbVie Inc. (NYSE:ABBV) - 21,264,316 акций (1,2% бизнеса)

- Merck & Co. Инк. (NYSE:MRK) - 22,403,102 акций (0,9% бизнеса)

- Bristol-Myers Squibb Co. (NYSE:BMY) - 29,971,194 акций (1,3%)

- T-Mobile US Inc. (NASDAQ:TMUS) - 2,413,156 акций (0,2%)

- Pfizer Inc. (NYSE:PFE) - 3,711,780 акций (0,1%)

( Читать дальше )

💰 «Трейдинг от дедушки Баффета»

- 18 ноября 2020, 18:19

- |

🤔 Так уж получилось, что один из самых авторитетных инвестиционных конгломератов Berkshire Hathaway в период мартовского обвала рынков «ничем не полакомился». Рынок действительно удивился, потому что в кризисный 2008 год Баффет совершил покупок более чем на 15 млрд долларов.

💰 В 2020-ом самой значительной инвестицией от Berkshire Hathaway были собственные акции: компания их активно выкупала, особенно в последнем квартале (на 9$ млрд), а всего с начала года эта сумма составила почти 16$ млрд. «Пузатый» конгломерат, владея огромным спектром бизнесов по всему миру, либо не видел подходящих объектов для инвестирования, либо аккуратно «прицеливался».

💊 Буквально недавно появилась информация, что Баффет резко «шагнул» в фарму, прикупив акции Abbvie, Bristol-Myers Squibb, Merck & Co и Pfizer. Общая сумма вложений составила порядка 5,7$ млрд. Одновременно с этим холдинг избавился от бумаг ритейлера Costco, а также уменьшил вложения в банковский сектор — Wells Fargo и JPMorgan Chase.

( Читать дальше )

Berkshire Hathaway (компания Баффета) - Прибыль 9 мес 2020г: $7,123 млрд (падение в 7,4 раза г/г)

- 09 ноября 2020, 19:06

- |

Berkshire Hathaway Inc.

Number of shares of common stock outstanding as of October 26, 2020:

Class A — 649,184 = $214,770 млрд

Class B — 1,370,951,744 = $302,788 млрд

https://www.sec.gov/ix?doc=/Archives/edgar/data/1067983/000156459020052144/brka-10q_20200930.htm

Капитализация на 09.11.2020г: $517,558 млрд

Общий долг на 31.12.2017г: $350,141 млрд

Общий долг на 31.12.2018г: $355,294 млрд

Общий долг на 31.12.2019г: $389,166 млрд

Общий долг на 30.06.2020г: $390,880 млрд

Общий долг на 30.09.2020г: $410,731 млрд

Выручка 9 мес 2018г: $184,123 млрд

Выручка 2018г: $247,837 млрд

Выручка 9 мес 2019г: $189,248 млрд

Выручка 2019г: $254,616 млрд

Выручка 1 кв 2020г: $61,265 млрд

Выручка 6 мес 2020г: $118,105 млрд

Выручка 9 мес 2020г: $181,129 млрд

Прибыль 9 мес 2018г: $29,713 млрд

Прибыль 2018г: $4,322 млрд

Прибыль 1 кв 2019г: $21,732 млрд

Прибыль 6 мес 2019г: $35,734 млрд

Прибыль 9 мес 2019г: $52,562 млрд

Прибыль 2019г: $81,722 млрд

Убыток 1 кв 2020г: $49,697 млрд

( Читать дальше )

Баффетт и золото, гуру и презренный жёлтый металл, начало 2020 года и 9 с лишним месяцев спустя, а ведь год 2020 начинался почти "ноздря в ноздрю"...

- 23 октября 2020, 12:41

- |

Баффет, дай дорогу молодым!

- 29 сентября 2020, 17:13

- |

Ну так вот, на промежутке в год можно обыграть даже Баффета, натыкав почти случайно ETF себе в портфель, даже в этом чудесном году!

Ну или тем более в этом чудесном году!

Вот показатели за год The Berkshire Hathaway Portfolio

А вот выписка из моего счета на IB

( Читать дальше )

IPO Snowflake - оценка в $30 млрд выглядит взвешенной - Фридом Финанс

- 15 сентября 2020, 15:22

- |

На прошлой неделе стало известно, что Berkshire Hathaway и Salesforce каждая согласились купить акции Snowflake объемом в $250 млн по цене IPO на этапе закрытых продаж. Berkshire Hathaway также собирается купить 4,04 млн акций у бывшего генерального директора Snowflake Боба Муглии путем вторичной транзацкии. Таким образом, суммарный объем активов Snowflake, принадлежащих Berkshire Hathaway, должен составить после IPO внушительную величину – порядка $674,4 млн. По старым оценкам он бы составил около $550 млн.

Одновременное размещение акций через биржу и прямая продажа якорным инвесторам демонстрирует высокий потенциал бизнеса Snowflake. Оценка компании в $30 млрд выглядит взвешенной, учитывая размер выручки, который в этом году может превысить $500 млн при росте порядка 140% ежегодно. Однако инвесторам не стоит забывать о рисках. Snowflake по-прежнему работает на инфраструктуре AWS от Amazon и при этом является одним из ее прямых конкурентов. Рано или поздно компании придется вложиться в собственные серверы, а это снизит маржинальность продаж ее облачных услуг.Емельянов Валерий

( Читать дальше )

Спекулятивные инвестиции, очередная попытка сыграть в тёмную или эдакая знаковая рука помощи?

- 31 августа 2020, 18:47

- |

Инвестиционная компания Уоррена Баффета Berkshire Hathaway купила по 5% находящихся в обращении акций пяти крупнейших японских торговых компаний.

Сделки осуществила дочерняя компания National Indemnity, которая за последние 12 месяцев через регулярные сделки на Токийской бирже приобрела акции компаний Itochu, Marubeni, Mitsubishi, Mitsui и Sumimoto.

Сама Berkshire Hathaway объем своих инвестиций не раскрывает, но, Financial Times оценила сумму сделок почти в 670 млрд иен или $6,3 млрд. Схожую оценку сделкам дали и в The Wall Street Journal.

Акции всех пяти компаний сильно упали за время пандемии, а в понедельник, после объявления Berkshire Hathaway, начали расти: Marubeni дорожала в ходе торгов на 14%, Sumimoto — на 11%, Mitsubishi — на 10%.

Эти японские торговые дома снабжают небогатую природными ресурсами Японию практически всеми товарами — от природного газа до лапши. Все пять компаний очень старые, история Sumimoto уходит корнями до XVII века. Последние несколько лет они преобразовывались в конгломераты, которые владеют акциями сотен компаний по всему миру и диверсифицировались в такие отрасли, как текстиль или техника, но всё еще во многом полагаются на энергетику, металлы и другие ресурсы.

( Читать дальше )

Баффетт к своему 90-летию инвестировал в японскую экономику

- 31 августа 2020, 17:28

- |

Компания Berkshire Hathaway, которую ассоциируют с её основателем, Уорреном Баффеттом, объявила об инвестициях размером $6,63 млрд в акции пяти японских корпораций: Itochu, Marubeni, Mitsubishi, Mitsui и Sumitomo. В каждой из них на данный момент куплена чуть более чем 5% доля. Сделано это было не единомоментно, а на протяжении года — акции по чуть-чуть скупались на Токийской бирже. В пресс-релизе написано, что Berkshire намерена и дальше продолжать покупать (если компании будут дёшевы) вплоть до 9,9% доли в каждой. Эти компании можно смело называть основой японской экономики, ведь они являются т.н. Сого-сёся.

Мы знаем, что Интел — это про процессоры, а Лукойл — про нефть. Но вот что именно производит каждая из этих компаний? Да вообще всё.

Сого-сёся - уникальное японское экономическое явление. Это универсальные торговые компании, охватывающие все отрасли экономики: от чёрной металлургии до электронной коммерции, от производства «умных» унитазов до инвестиций в стартапы по доставке еды.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал