BOFA

Ведущие банки США отчитались лучше прогнозов вопреки рыночной неопределенности — Ъ

- 16 октября 2024, 14:30

- |

Отчетность за третий квартал опубликовали сразу три ведущих американских банка — Goldman Sachs (GS), Bank of America (BofA) и Citigroup. Квартальная прибыль Citi снизилась на 9% по сравнению с прошлым годом, составив $3,2 млрд. Но и этого хватило, чтобы превзойти прогнозы аналитиков, ожидавших $2,6 млрд. Общая выручка за квартал достигла $20,3 млрд, тогда как аналитики предсказывали $19,8 млрд.

Прибыль BofA составила $6,9 млрд, что на 12% меньше, чем в третьем квартале 2023 года. И здесь аналитики ожидали большего снижения — на 22%. Общая выручка банка достигла $25,5 млрд, это чуть выше ожидавшихся $25,3 млрд.

У GS общая выручка за третий квартал составила $12,7 млрд, что на 7% больше, чем годом ранее, а чистая прибыль — $3,75 млрд, что на 16% больше, чем в третьем квартале 2023 года.

В минувшую пятницу за третий квартал отчитался еще один банк «большой шестерки» Уолл-стрит — JP Morgan Chase (JPM). Его чистая прибыль сократилась на 2%, до $4,37 в пересчете на одну акцию, а общая выручка выросла на 6%, до $43,3 млрд. Банку также удалось превзойти прогнозы аналитиков, ожидавших прибыль $4,01 на акцию и $41,6 млрд выручки.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Настроения инвесторов показали самое быстрое улучшение с июня 2020г благодаря снижению ставки ФРС, обещаниям Китая стимулировать экономику - опрос BofA — Reuters

- 15 октября 2024, 14:51

- |

В октябре глобальный оптимизм инвесторов вырос сильнее всего с июня 2020 года благодаря снижению процентных ставок Федеральной резервной системой, обещаниям Китая стимулировать экономику и ожиданиям мягкой посадки экономики США, показал опрос управляющих фондами, опубликованный во вторник банком BofA.

Доля денежных средств снизилась до 3,9% с 4,2% в сентябре, в то время как доля акций выросла до 31% с превышением веса, а доля облигаций рекордно упала до 15% с дефицитом веса, согласно опросу.

«Наш самый широкий показатель (опрос управляющих фондами) настроений, основанный на уровне наличности, распределении акционерного капитала и ожиданиях экономического роста, вырос с 3,8 до 5,6, что является самым большим месячным ростом с 20 июня», — сообщили в BofA.Опрос показал, что инвесторы ожидают, что предстоящие выборы в США, скорее всего, повлияют на торговую политику (47%), за которой последуют геополитика (15%) и налогообложение (11%).

С точки зрения позиционирования инвесторов в свете повествования о мягкой посадке, опрос показал самый большой рост распределения акций в мире с июня 2020 года.

( Читать дальше )

На минувшей неделе международные инвесторы рекордными с начала года темпами скупали акции фондов развивающихся стран, в первую очередь Китая — Ъ

- 07 октября 2024, 10:49

- |

По данным отчета Bank of America (BofA, учитывает данные EPFR), по итогам недели, закончившейся 2 октября, чистый приток клиентских средств в фонды акций emerging markets составил $15,5 млрд (+60 неделя/к неделе).

По данным EPFR, в такие фонды поступило почти $14 млрд (+70% н/н).

Большая часть притока пришлась на фонды Китая.

Основной причиной возросшей популярности китайского рынка акций стали меры поддержки экономики, объявленные Народным банком Китая (НБК) в конце сентября.

Одновременно с этим международные инвесторы активно сокращали вложения в рынки развитых стран. В отчетный период клиенты фондов developed markets вывели $10,6 млрд, что в полтора раза меньше инвестиций неделей ранее и максимальный отрицательный результат за полгода. Наиболее активно инвесторы выводили деньги из американских фондов — $9,7 млрд, максимальный отток с апреля этого года. Европейские фонды потеряли за неделю более $6 млрд, худший результат за два с половиной года.

( Читать дальше )

График BofA о пузырях

- 13 сентября 2024, 23:34

- |

График от Bank of America. Указывает на риски, с которыми сталкиваются инвесторы в акции компаний новых технологий. Бум, а затем спад.

В период телекоммуникационного пузыря с 1992 по 1999 год рынок вырос на 403% по сравнению с текущим бумом ИИ на 417%.

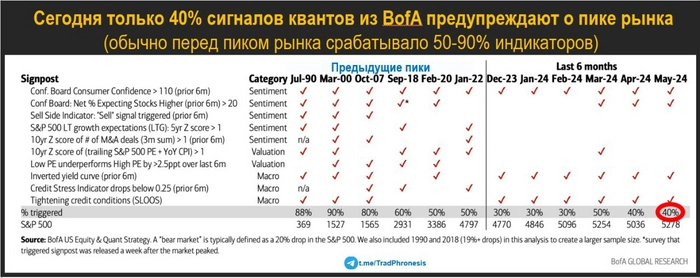

Сигналы BofA

- 28 июня 2024, 22:42

- |

В BofA рассмотрели многочисленные индикаторы, которые в совокупности указывают на то, находятся ли рынки у точки разворота или нет. Индикаторы связаны не с техническим или фундаментальным анализом, а скорее с показателями, которые измеряют настроения инвесторов и ситуацию на денежном рынке.

В таблице представлены основные рыночные пики, начиная с 1990 г. В случае достижения рынками пика 50-90% индикаторов «мигали» красным. На сегодня пока сработало 40% индикаторов, используемых BofA.

BofA понизил прогноз по стоимости нефти Brent в 2024 году до $80 за баррель - Forbes

- 10 января 2024, 07:44

- |

Спрос на нефть также снизится из-за возможного повышения процентных ставок, создавая давление на экономику. Другие аналитики, включая Morgan Stanley, Citigroup и Goldman Sachs, также уменьшили свои прогнозы на стоимость нефти в 2024 году.

Источник: https://www.forbes.ru/investicii/503911-bofa-ponizil-prognoz-po-stoimosti-nefti-brent-v-2024-godu-do-80-za-barrel?utm_source=forbes&utm_campaign=interesting-today

Может быть, «самая ожидаемая рецессия» все-таки не наступит

- 03 августа 2023, 09:15

- |

Призывы к одной из самых обсуждаемых рецессий в истории начинают отступать.

«Мы повысили наши прогнозы роста экономической активности в этом и следующем году и больше не ожидаем, что экономика впадет в легкую рецессию», — написал во вторник экономист Bank of America в США Майкл Гапен.

Теперь Bank of America считает, что повышение процентной ставки ФРС закончится «мягкой посадкой, когда рост упадет ниже тренда в 2024 году, но останется положительным». Переход группы экономистов Bank of America от умеренной рецессии в 2024 году к полному отсутствию рецессии происходит на фоне растущего оптимизма в отношении состояния экономики США.

Председатель ФРС Джером Пауэлл заявил на прошлой неделе, что сотрудники центрального банка больше не видят рецессии в 2023 году. Goldman Sachs недавно снизил свои шансы на рецессию в следующие 12 месяцев до 20% с 25%. Ее главный экономист Ян Хациус согласился с призывом Гапена, поскольку Goldman прогнозирует, что следующей фазой экономики США будет «невпечатляющий рост». Даже такие корпорации, как Caterpillar (CAT), говорят, что деловая активность развивается лучше, чем первоначально опасались.

( Читать дальше )

Управляющие крупнейшими мировыми фондами опасаются роста инфляционных рисков - аналитики BofA

- 19 июля 2023, 07:59

- |

Этот показатель выше на 9 п.п. по сравнению с июнем. В то время, когда инфляция снижается в США и ряде европейских стран, рост инфляционных опасений продолжается. Управляющие ожидают длительного периода сохранения высоких ставок в западных странах, что негативно влияет на мировую экономику. Оптимизм в отношении инфляционных ожиданий снижается из-за неустойчивости снижения цен.

Источник: www.kommersant.ru/doc/6110880

Как всех могут нахлобучить, но не сейчас, нет нет, позже, так что ещё порастем и не плохо порастем, не без коррекций , но порастем.

- 29 июня 2023, 21:31

- |

ранее:

токенизация трансформирует финансовую отрасль" — BlackRock

размер рынка токенизации может достичь $5 трлн в ближайшие 5 лет — Bernstein

Рынок токенизированных ценных бумаг может достичь $4 трлн к 2030 году — Citi

рынок токенизированных ликвидных активов к 2030 году может достичь $16 трлн — Boston Consulting

CBDC будут способствовать внедрению финансовых сервисов, связанных с токенизизацией — Citi

Ну а мысли на этот счёт в аудиоптдкасте можно послушать тут t.me/investorRF52/7087

И пост ещё вышестоящий тут t.me/investorRF52/7080?single

Рецессия отменяется? | Bank of America

- 07 июня 2023, 18:42

- |

▫️ По прогнозу BofA полуторагодичной давности, инфляция будет «липкой», а «ястребиная» ФРС ограничит действия ФРС и вызовет рецессию и/или другие серьезные потрясения. Наибольший риск для тезиса заключался в том, что инфляция отступит без значительного замедления роста, а рынок предположит, что ФРС снова на его стороне. Действительно, сейчас рынок, похоже, торгует по сценарию «ФРС закончила, инфляция ушла, рецессия отложена»:

— Вероятность экономического шока, похоже, уменьшается (пока), и рынок воспринимает поддержку банков после краха SVB со стороны ФРС и ее вероятную паузу в июне как возвращение к голубиной политике.

— Инфляция выше целевого показателя ФРС, а базовый индекс потребительских цен близок к максимуму цикла, но рынки сосредоточены на положительных признаках, таких как снижение инфляции на непрофильные товары и жилье. Перекос между плательщиками и получателями процентных ставок (показатель, отражающий инфляцию и опасения роста на рынках ставок), свидетельствует об опасениях по поводу инфляции и роста, возвращающихся к уровням, существовавшим до COVID (см. график 1).

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал