Bank Of America

Европейские мусорные облигации в списке самых доходных активов в мире в 2021 году

- 25 августа 2021, 15:13

- |

👉 Аналитики Bank of America отметили европейские корпоративные облигации как лидирующий по доходности класс активов на данный момент

👉 Доходность облигаций с рейтингом CCC и ниже может превышать 16% в евро

👉 Несмотря на общую неопределённость на рынках, крупные фонды покупают облигации с низким рейтингом в поисках доходности

👉 Это объясняется периодом сверхнизких процентных ставок и снижением доходности надёжных облигаций

👉 Более того, благодаря государственной поддержке, количество дефолтов по мусорным облигациям в Европе составило всего 2% с марта

- комментировать

- Комментарии ( 0 )

Отчёт Bank of America: потенциал роста скорее всего исчерпан

- 21 августа 2021, 11:05

- |

Продолжаем обзор отчётов за 2 кв. 2021 г. (2Q21) по компаниям, акции которых входят в топ-10 наших ETF. Этот пост посвящен VFH и конкретно — BAC. Итак, Bank of America (BAC) отчитался 14 июля.

Чистая выручка (за вычетом процентных расходов) во 2Q21 снизилась на 3,85% и составила $21,47 млрд. В 1Q21 было $22,82 млрд (-6% кв/кв). Скорректированная прибыль на 1 акцию с учётом возможного размытия (diluted EPS) $1,03 в сравнении с $0,37 за 2Q20. Аналитики, опрошенные Refinitiv, в среднем прогнозировали $21,8 млрд и EPS $0,77. Банк высвободил из резервов $2,2 млрд, при чистых списаниях в убытки $595 млн. Без учёта сокращения резервов EPS 80 центов.

Чистые процентные доходы снизились на 5,7% до $10,23 млрд. Депозиты $1,91 трлн, в конце 1Q21 было $1,88 трлн. Кредитный портфель подрос и теперь составляет $919 млрд. Резервы на потери по кредитам и лизингу составили $14 млрд или 1,5% от кредитного портфеля, в сравнении с 1,8% в 1Q21. Достаточность капитала 1 уровня 11,5%.

Чистая выручка подразделения «мировые рынки» (“Global markets”) во 2Q21 упала на 15% до $4,75 млрд. В 1Q21 было $6,2 млрд. При этом доходы от сервисов по трейдингу облигациями, валютой и товарами (FICC) обвалились на 34% г/г и 40% кв/кв. Доходы от сервисов торговли акциями (Equities), напротив, выросли на 34% г/г, но упали на 11% кв/кв. Выручка направления «розничный банк» (“Consumer banking”) прибавила 4,3% и составила $8,2 млрд. Валовые доходы сегмента «Управление активами и инвестициями» (“Global wealth & investment management”) составили $5,07 млрд, что на 14,5% выше, чем во 2Q20. Активы под управлением $1,2 трлн (+29% г/г), а балансы клиентов $3,65 трлн (+25% г/г). Направление «глобальный банк» (“global banking”) отразило выручку $5,09 млрд, без изменений.

( Читать дальше )

Прибыль Bank of America резко выросла во 2 квартале, однако выручка не оправдала ожиданий - Финам

- 15 июля 2021, 16:34

- |

Между тем, квартальная выручка банка сократилась на 3,9% в годовом выражении до $21,47 млрд и оказалась несколько слабее консенсус-прогноза на уровне $21,8 млрд. Чистый процентный доход просел на 10,8% до $10,23 млрд на фоне снижения объемов кредитования, а также показателя чистой процентной маржи (на 26 базисных пунктов до 1,61%). Непроцентные доходы опустились на 2,1% до $10,23 млрд.

Выручка в сфере потребительского банкинга увеличилась на 4,3% до $8,19 млрд благодаря определенному восстановлению потребительской активности в Штатах. При этом сегмент операций на глобальных финансовых рынках сократил выручку на 11,8% до $4,72 млрд, в том числе поступления от операций с активами с фиксированной доходностью, сырьевыми товарами и валютами (FICC) рухнули на 38% до $2 млрд, что было частично компенсировано скачком доходов от операций с акциями – на 33% до $1,6 млрд. Выручка в подразделении управления активами поднялась на 14,5% до $5,07 млрд, чему способствовал в том числе рост объема активов под управлением на 25% до рекордных $3,7 трлн, в глобальном банкинге – практически не изменилась, оставшись на уровне $5,09 млрд.

( Читать дальше )

Выручка Bank of America и Citigroup за 2 квартал покажет отрицательную динамику - Финам

- 13 июля 2021, 16:47

- |

Мы ожидаем неоднозначных результатов. Так, выручка банков, вероятно, покажет отрицательную динамику в годовом выражении, поскольку по-прежнему низкие процентные ставки и не до конца восстановившаяся потребительская активность американских граждан продолжат негативно сказываться на их процентных доходах.Додонов Игорь

ФГ «Финам»

Кроме того, на фоне определенной «нормализации» ситуации на финансовых рынках можно ожидать ослабления доходов банков от торговых операций, что может быть частично компенсировано неплохими показателями подразделений по управлению активами и прайвит-банкинга. В то же время мы прогнозируем существенный рост чистой прибыли банков на фоне продолжающегося роспуска ими резервов на возможные потери по займам.

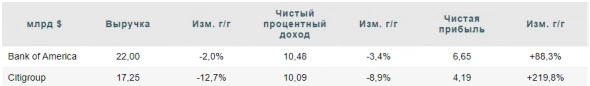

В таблице ниже представлены наши прогнозы ряда основных показателей Bank of America и Citigroup.

У американцев в заначке $3,5 трлн, в ближайшем будущем это ускорит инфляцию - Bank of America

- 01 июля 2021, 14:47

- |

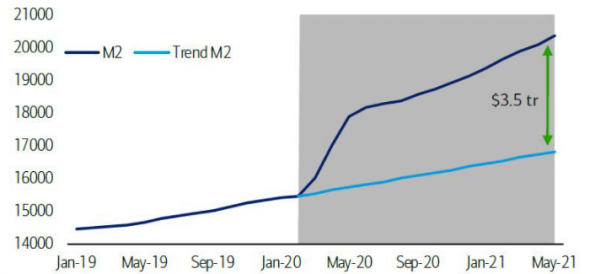

Динамика избыточных сбережений в США (синим) и соответствующего долгосрочного тренда (голубым)

- В сбережениях американцев накопилось $3,5 трлн

- Сегодня расходы жителей США не только вернулись к тренду, существовавшему до пандемии — они почти на 20% превышают показатели двухлетней давности

- Исторически, бедные американские домохозяйства имеют тенденцию тратить до 100% своего дохода, тогда как для среднего и более высокого классов этот показатель составляет около 70%. А «богатство», т. е. уже накопленные сбережения, обычно расходуются очень медленно: примерно на 4% в год.

- Нынешние $3,5 трлн, которые американцы держат «под подушкой», не следует рассматривать в качестве привычного богатства. Скорее, это — деньги, которые станут топливом для компенсации вынужденного ограничения расходов последних месяцев.

- Невозможно быстро наверстать пропущенные походы в ресторан, путешествия и тд. Однако накопленные за время пандемии сбережения, вероятно, сначала пойдут на возвращение к привычному уровню потребления, а затем будут продолжительное время поддерживать более высокий, чем обычно, спрос на товары второй необходимости.

- Снятие локдаунов и бюджетное стимулирование спровоцируют продолжительный период высокого потребления (+8,8% в 2021, +5,1% в 2022 и +2,8% в 2023 годах — прогноз Bank of America) и, следовательно, высокой инфляции.

- Но даже при таком сценарии американцы не успеют в ближайшие годы потратить избыточные сбережения, поэтому инфляция в США может оставаться на уровне 4-5% и в 2024 году, резюмируют аналитики банка.

ФРС сняла ограничения с крупнейших американских банков - в ответ они резко увеличили дивиденды

- 29 июня 2021, 10:39

- |

После прохождения стресс-тестов, ФРС сняла ограничения с крупнейших американских банков по дивидендам и buyback-ам

Вчера 5 из 6 крупнейших банков резко повысили дивиденды. Некоторые также объявили новые buyback-и:

- Goldman — ежеквартальный дивиденд = $2 (пред $1.25). Текущий buyback — без изменений

- Morgan Stanley — ежеквартальный дивиденд = $0.7 (пред $0.35). Анонсировал новый buyback — до $12 млрд в теч 12 месяцев

- JPMorgan — ежеквартальный дивиденд = $1 (пред $0.9). Текущий buyback — без изменений ($30млрд ).

- BofA — ежеквартальный дивиденд = $0.21 (пред $0.18). Текущий buyback — без изменений ($25млрд )

- Wells Fargo — ежеквартальный дивиденд = $0.2 (пред $0.1). Анонсировал новый buyback — до $18 млрд в теч 12 месяцев

- Citi ничего не делал, (ежеквартальный дивиденд оставлен на уровне $0.51). Банк заявил о возможности увеличения дивидендов в будущем

Bank of America - справедливо оцененный финансовый столп Америки - Финам

- 25 июня 2021, 18:04

- |

Мы рекомендуем «Держать» акции Bank of America с целевой ценой на конец 2021 г. на уровне $ 41,7, что предполагает потенциал роста 3,8%.

Начало этого года оказалось достаточно успешным для Bank of America, несмотря на сохраняющиеся негативные последствия коронакризиса. Банк показал рост выручки в I квартале 2021 г., заметно нарастил прибыль.

Мы рассчитываем, что Bank of America станет одним из главных бенефициаров восстановления экономической активности в США, учитывая сильные позиции банка на рынке финансовых услуг в стране, прежде всего в розничном сегменте. Банк должен больше других выиграть от ожидаемой в перспективе нормализации монетарной политики в Штатах, дополнительную поддержку прибыли окажет дальнейшее высвобождение резервов.Додонов Игорь

ФГ «Финам»

В I квартале Bank of America возобновил выкуп акций после почти годового перерыва, а в апреле объявил новую масштабную программу buyback.

Между тем акции Bank of America уже выглядят справедливо оцененными рынком, и потенциал их роста представляется ограниченным.

Bank of America - Прогноз аналитиков, прибыль на акцию 2 кв 2021г: $0,75 против прибыли $0,37 г/г

- 18 июня 2021, 16:09

- |

Объявление о доходах BAC: 15 июля 2021г.

Предполагается, что Bank of America Corporation отчитается о прибыли 15.07.2021. Предстоящая дата получения прибыли определяется алгоритмом, основанным на исторических отчетных датах компании. Наш поставщик, Zacks Investment Research, может пересмотреть эту дату в будущем, как только компания объявит дату фактической прибыли.

Согласно Zacks Investment Research, основанному на прогнозах 7 аналитиков, консенсус-прогноз на акцию на акцию на квартал составляет $ 0,75. Заявленная прибыль на акцию за тот же квартал прошлого года составила 0,37 доллара.

Earnings announcement for BAC: Jul 15, 2021

Bank of America Corporation is estimated to report earnings on 07/15/2021. The upcoming earnings date is derived from an algorithm based on a company's historical reporting dates. Our vendor, Zacks Investment Research, might revise this date in the future, once the company announces the actual earnings date. According to Zacks Investment Research, based on 7 analysts' forecasts, the consensus EPS forecast for the quarter is $0.75. The reported EPS for the same quarter last year was $0.37.

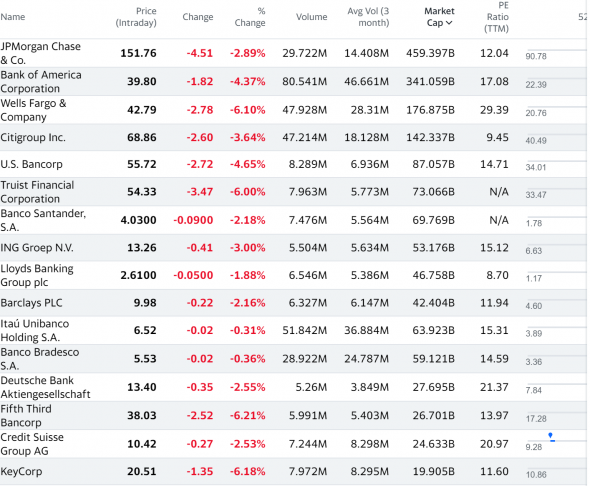

📉Вчера произошел крупнейший обвал акций банковского сектора США

- 18 июня 2021, 11:46

- |

Обвал произошел на фоне заседания ФРС и слабых банковских данных в США в последнее время. Ставки не будут поднимать в ближайшее время, а значит, прибыль банков не будет расти.

Главный инвестиционный стратег SlateStone Wealth LLC в Нью-Йорке, Роберт Павлик:

ФРС не будет действовать, вероятно, до конца 2023 года, и как вы видите, банковский сектор находится сейчас под давлением. Акции, которые выиграют от более высоких процентных ставок, распродаются

Акции крупнейших банков США обвалились в четверг, так как доходность казначейских облигаций США упала, а инвесторы с нетерпением ждали своих следующих квартальных отчетов о прибылях и убытках после заседания FOMC

Глава отдела торговли Keefe, Bruyette & Woods Дж. Грант, удивленный масштабами распродажи, указывает на слабость роста кредитов и торговли в начале недели:

Вы убрали с дороги ФРС, и теперь следующей целью будет прибыль. В связи с тем, что руководство крупных банков сообщает о снижении роста кредитов и сокращении торгов, инвесторы немного нервничают по поводу того, что квартальная отчетность будет хуже, чем ожидалась

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал