Brent

Лучшие и худшие активы первого полугодия

- 06 июля 2021, 16:19

- |

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 0 )

Нефть дорожает, но рубль ждет девальвация

- 06 июля 2021, 13:36

- |

Год назад фьючерсные контракты на нефть достигали отрицательных значений из-за переизбытка предложения, а большинство нефтедобытчиков свернули инвестиционные программы и сократили производство. Теперь все по-другому: генеральный секретарь ОПЕК Мохаммед Баркиндо прогнозирует рост спроса на второе полугодие до 5 млн барр/сутки. При этом альянс не может договориться об уровнях добычи на август, из-за этого Brent находится на подступах к $80.

От ОПЕК+ ожидают увеличение квот добычи, что позволит удержать цены от дальнейшего роста. Предварительно ведущие игроки – Россия и Саудовская Аравия – договорились о совместном увеличении добычи на 0,4 млн б/с в месяц, начиная с августа. Однако внутри альянса произошел конфликт: ОАЭ требует пересмотреть свою квоту с 3,2 млн б/с до 3,8 млн б/с из-за понесенных затрат на расширение добычи. Если уступить ОАЭ, это создаст опасный прецедент, который подтолкнет других участников к подобному шагу. Из-за этого переговоры зашли в тупик, а нефтяные цены продолжили рост.

( Читать дальше )

Заметка про жижу

- 06 июля 2021, 12:41

- |

Почему-то все упускают в анализе один ключевой момент.

Как много народу сидело в лонге по ближнему контракту после столь сильной беквордации и перед заседанием? Почти никого, самая популярная позиция — шорт фронт, лонг — дальние экспирации. Сегодня слышим треск пуканов и рост цены, как следствие.

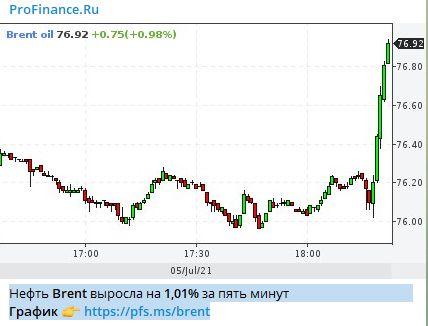

Реакция двух ресурсов на мгновенный рост нефти - медленная реакция на smatlab

- 05 июля 2021, 18:32

- |

Нефть Brent выросла на 1,01% за пять минут

График 👉 pfs.ms/brent

Что я вижу на smart-lab:

( Читать дальше )

Экономический дайджест 04.07.2021

- 04 июля 2021, 18:31

- |

Пара доллар/рубль на прошедшей неделе выросла и закрылась на уровне 73.24. Среднесрочно пара, возможно, находится в волне 3 конечного диагонального треугольника с 86, который является С в плоской. Варианты долгосрочных разметок здесь. Чистая длинная спекулятивная позиция во фьючерсе на рубль выросла на 200 с 10 100 до 10 300. Индекс РТС упал и закрылся на уровне 1659.72, есть все основания полагать, что он уже закончил волну Е треугольника с 2008 года (долгосрочная разметка здесь, среднесрочная - здесь). Индекс российских государственных облигаций (RGBI-tr) упал и закрылся на уровне 603.99. Подробнее смотрите в программе «Итоги недели».

Мировые рынки

Нефть Я считаю, что низы 4-х летнего цикла уже установлены и долгосрочный разворот вверх произошёл. Количество действующих вышек в США выросло с 372 до 376. Чистый объём длинных спекулятивных позиций на прошедшей неделе упал на 3 700, с 526 200 до 522 500. На мой взгляд, идёт четвёртая или вторая в третьей с апрельких низов (возможно уже закончена). Неделя закрылась WTI — 75.19, Brent — 75.97.

( Читать дальше )

ОПЕК зашёл в тупик. Новый нефтяной кризис близко

- 04 июля 2021, 16:35

- |

Встречу ОПЕК+ перенесли на понедельник и чтобы каждый из вас вник в ту драму которая развивается в картеле ОПЕК разберём ситуацию на детали:

▫️Причина.

В апреле 2020 при подписании нефтяной сделки чтобы стабилизировать нефтяные цены в мире в момент нефтяного кризиса, страны ОПЕК+ договорились о том, что будут отсчитывать базовый уровень сокращений от уровней октября 2018 года, но Россия и Саудовская Аравия будут отсчитывать сокращения от 11 миллионов баррелей в сутки. Но для того, чтобы вы всё более-менее наглядно поняли, то давайте немного цифр:

- Россия в апреле 2020 добывала 10,66 млн баррелей в сутки.

- Саудовская Аравия в апреле 2020 добывала 11,60 млн баррелей в сутки.

Как мы видим от того, что базовое сокращение выбрано от уровней октября 2018 года при условии, что Саудиты и Россия сокращают от уровня 11 миллионов баррелей, делает Россию в условном плюсе. То есть Россия и Саудовская Аравия должны были сократить добычу на 2.5 миллиона баррелей к маю 2020 и тут не надо быть математиком, чтобы увидеть, что Россия по итогу будет сокращать значительно меньше, чем Саудовская Аравия.

( Читать дальше )

Рассвет новой эры сланцевой добычи в США

- 01 июля 2021, 15:14

- |

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал