Deutsche bank

Deutsche Bank вытесняют с мировой арены

- 27 июля 2016, 15:28

- |

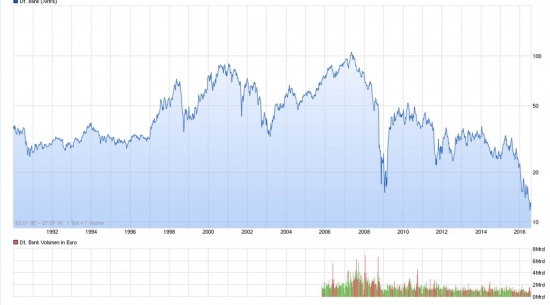

график: акции Deutsche Bank

Как Фольксваген, так и Deutsche Bank был в свое время немецкой иконой. Однако теперь он как единственный немецкий банк работающий на мировой арене воюет за свою позицию. Инвестиционный бизнес влачится далеко позади американских конкурентов. С трудом смог избежать потерь, акции снова обвалились.

Шеф банка Джон Криан угрожает в связи с плохими инвестиционными результатами ввести жесткий сберегательный курс. С большим трудом крупнейший немецкий банк удержался от убытков во втором квартале. В среду был обнародован доход в 20 миллионов евро, для сравнения, в прошлом году было 800 миллионов.

Доходы в прошедшем квартале упали, особенно в торговле ценными бумагами, здесь отставание от конкурентов в США становится все больше, JP Morgan, Goldman Sachs и другие представили хорошие доходы в прошлом квартале. Волатильность во время Брексита принесла особенно большие доходы. Deutsche Bank в данной области не смог составить конкуренцию и с трудом избежал убытков.

На бирже новость была воспринята плохо, и акция обвалилась еще на 4%, акции Commerzbank также упали

- комментировать

- Комментарии ( 3 )

Deutsche Bank сократил чистую прибыль во II квартале на 98%

- 27 июля 2016, 10:11

- |

Deutsche Bank AG, крупнейший

коммерческий банк Германии, сократил чистую прибыль во втором квартале 2016 года

на 98% в связи с ухудшением доходов от торговых операций и инвестиций, а также в

других ключевых сферах деятельности.

Как сообщается в пресс-релизе банка, чистая прибыль в апреле-июне упала до

20 млн евро по сравнению с 818 млн евро за тот же период предыдущего года.

Выручка Deutsche Bank в минувшем квартале уменьшилась на 20% — до 7,4 млрд

евро.

При этом низкие процентные ставки мировых центробанков, а также

экономическая неопределенность, связанная с решением Великобритании о выходе из

Евросоюза (Brexit), оказывают негативное давление на показатели банка.

Выручка от операций с валютами и инструментами с фиксированной доходностью

в прошедшем квартале упала на 19%, до 1,82 млрд евро.

Выручка от торговли акциями уменьшилась на 31% — до 720 млн евро.

Подразделение, отвечающее за обслуживание корпоративных клиентов и

инвестиционный бэнкинг, сократило выручку в апреле-июне на 12% — до 1,89 млрд

евро.

Показатель достаточности обыкновенного капитала первого уровня (Tier 1)

немного улучшился по сравнению с первым кварталом и на 30 июня составил 10,8%,

отмечается в сообщении банка.

Грядет стресс-тестирование в Европе. Кто может «заразиться» от итальянских банков?

- 26 июля 2016, 04:03

- |

После турбулентного начала года мировые фондовые площадки быстро пришли в норму.

Американский рынок акций торгуется в районе исторических максимумов. Геополитика, падение корпоративных прибылей, дороговизна многих фондовых активов с точки зрения сравнительной оценки, казалось, уже не значат ничего.

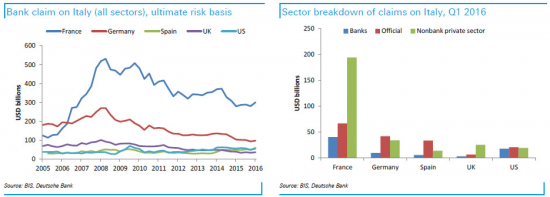

Тем не менее, впереди еще много событий. В качестве фактора риска аналитики Deutsche Bank выделяют стресс-тест европейских банков, результаты которого будут представлены 29 июля.

Наибольшее беспокойство в связи с этим мероприятием вызывает ситуация в банковском секторе Италии. По данным издания Il Sole 24, под наибольшим риском находится старейшее финучреждение страны Monte dei Paschi.

Казалось бы, стресс-тест – это скорее формальность. Однако не все так просто. Если будут выявлены признаки лихорадки в отдельном банковском сегменте (в нашем случае итальянском), инвесторы могут быть напуганы, что приведет к своего рода «заражению» других банков и распродаже их акций.

Согласно оценкам BIS, в марте 2016 года международная вовлеченность в соответствующие риски составила $90 млрд по сравнению с $120 млрд в конце 2014 года и $300 млрд в 2008 году. Подверженность США итальянским рискам оценивается 20% от этой величины или $18 млрд. В гораздо большей опасности Франция, Германия и Испания с 60% риска или $56 млрд.

Более того, если добавить небанковские сектора, то агрегированный риск Италии на балансе у остального мира составляет около $660 млрд, свыше половины его сконцентрировано во Франции.

БКС Экспресс

Deutsche Bank снова попал в прицел юстиции США.

- 26 июля 2016, 02:22

- |

Фирма промышленных металлов Belmont Holdings и два частных лица обвиняют Deutsche Bank в обмане при приобретении ценных бумаг на общую сумму порядка 5.4 миллиарда долларов. Если бы им были известны риски, они бы возможно не купили бы этих бумаг. После покупки они обвалились почти на две трети.

За ценные бумаги в обьеме 2.55 миллиарда долларов, которые были проданы инвесторам между ноябрем 2007 и февралем 2008 банк будет отвечать перед судом. А за те бумаги, которые были проданы между июлем 2007 и маем 2008 пока отвечать не придется, это судья Дебора Баттс отклонила.

Пресс секретарь банка отказалась давать комментарии по делу.

покупай дешево - продавай дорого

- 14 июля 2016, 10:49

- |

«Кровавая баня» в банковском секторе: Убыток около полутриллиона долларов

- 11 июля 2016, 05:01

- |

Крупнейшие банки по всему миру столкнулись с пугающей «дырой».

С начала 2016 года 20 наиболее значимых банков потеряли около 25% совокупной капитализации. Согласно оценкам FactSet, речь идет о $465 млрд по состоянию на среду. Некоторые европейские банки, в частности Deutsche Bank, торгуются в районе исторических минимумов.

Дело не только в Brexit. Конечно, после референдума в Великобритании акции финучреждений обвалились. Однако снижение котировок наблюдается с начала года. Целая группа факторов давит на банковские акции: замедление экономики Китая, невысокие цены на сырье (ухудшившие качество кредитной задолженности ряда нефтегазовых и горнодобывающих компаний), сверхнизкие ставки мировых ЦБ (уменьшающие доходность операций многих банков).

Падение капитализации банков несет в себе заметные проблемы. Финучреждениям стало сложнее привлекать капитал, ведь допэмиссия акций стала менее выгодной. Отметим, что опционы сотрудников банков стали менее привлекательны, снижая их мотивацию.

( Читать дальше )

Пикирующий Deutsche Bank

- 07 июля 2016, 22:44

- |

Почему за судьбой немецкого фининститута стоит следить так же пристально, как следили за Lehman Brothers.

Крупнейшие глобальные инвестиционные банки всегда работают на грани фола – по-другому на этих высотах никак. Полный этаж юристов следит за соблюдением формальных требований закона, и еще этаж пиарщиков поддерживает солидный имидж в мировых медиа – это необходимость. Вместе они до последнего защищают ежедневный бизнес компании, поэтому серьезные проблемы у крупных корпораций всегда выглядят внезапными, хотя предпосылки могут копиться годами. Так было с громким падением Bear Stearns, с банкротством Lehman Brothers, со скандалами вокруг UBS.Deutsche Bank никогда не был лучше или хуже других. Как глобальный игрок он успел засветиться во всех громких историях последних лет. Ипотечный кризис 2008 года, греческий кризис, манипуляции на рынках деривативов, серебра и даже на рынке парниковых газов – банк регулярно упоминался в прессе, однако продолжал удерживать лидирующие места в глобальных рейтингах и генерировать миллиардные прибыли.Надзорные органы тщательно присматривали за DB, как и за всеми крупными участниками финансового рынка, но до поры до времени никак особо не выделяли его. Однако к весне 2015 года из хранилищ банка с грохотом начали выпадать скелеты прошлого. К чему они могут привести один из крупнейших мировых финансовых институтов?

Сумерки

Серьезный звонок прозвучал в середине апреля 2015 года. На бирже акции DB в то время торговались по €33 за штуку. Банк объявил о выплате беспрецедентного штрафа в €2,5 млрд американским и европейским регуляторам по обвинению в манипуляциях со ставкой LIBOR в 2005–2009 годах. Также он обязался уволить нескольких топ-менеджеров.«Сотрудники Deutsche Bank манипулировали базисными процентными ставками с целью извлечения финансовой выгоды», – говорилось в пресс-релизе NYDFS. Британскому регулятору будет заплачено $340 млн, Министерству юстиции США – $775 млн, американской Комиссии по срочной биржевой торговле – $800 млн, Нью-Йоркскому управлению по финансовым услугам – $600 млн.«Этот случай выделяется среди прочих нарушений тем, насколько серьезно и часто в Deutsche Bank допускались эти нарушения. В одном из подразделений Deutsche Bank была настоящая культура получения прибылей без должного уважения правил поведения на рынке. И это не было ограничено какими-то отдельными лицами: такая культура глубоко укоренилась в целом подразделении», – цитировали газеты представителя британского регулятора Джорджина Филиппу. Скандал с манипуляциями LIBOR затронули также и UBS, Citigroup, Bank of America, Barclays, Royal Bank of Scotland и JPMorgan Chase, однако, как отмечали регуляторы, именно Deutsche Bank активно препятствовал расследованию и отказывался сотрудничать со следствием. Более того, СМИ прямо пишут, что это дело – не единственное расследование, инициированное в отношении немецкого инвестбанка. Его деятельность также подверглась проверке на предмет нарушений в валютных, ипотечных сделках, а также возможного нарушения установленного США режима экономических санкций. Таким образом, DB был вынужден не только заплатить штраф по давним делам – вся его текущая деятельность попала под пристальное внимание регуляторов сразу нескольких стран.

( Читать дальше )

Хроники пикирующего Deutsche Bank

- 07 июля 2016, 11:20

- |

Почему за судьбой немецкого фининститута стоит следить так же пристально, как следили заLehman Brothers.

Крупнейшие глобальные инвестиционные банки всегда работают на грани фола – по-другому на этих высотах никак. Полный этаж юристов следит за соблюдением формальных требований закона, и еще этаж пиарщиков поддерживает солидный имидж в мировых медиа – это необходимость. Вместе они до последнего защищают ежедневный бизнес компании, поэтому серьезные проблемы у крупных корпораций всегда выглядят внезапными, хотя предпосылки могут копиться годами. Так было с громким падением Bear Stearns, с банкротством Lehman Brothers, со скандалами вокруг UBS.

Deutsche Bank никогда не был лучше или хуже других. Как глобальный игрок он успел засветиться во всех громких историях последних лет. Ипотечный кризис 2008 года, греческий кризис, манипуляции на рынках деривативов, серебра и даже на рынке парниковых газов – банк регулярно упоминался в прессе, однако продолжал удерживать лидирующие места в глобальных рейтингах и генерировать миллиардные прибыли.

( Читать дальше )

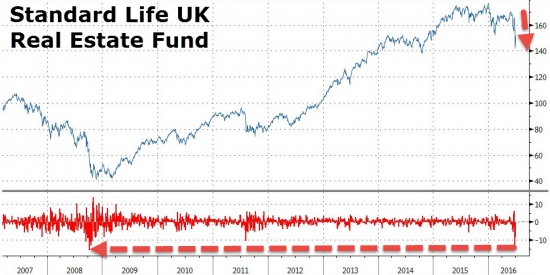

Начало конца. Bear Stearns 2.0 - сильнейшее падение фондов британской недвижимости с 2008.

- 05 июля 2016, 11:52

- |

Логика простая: инвесторы предъявляют бумаги фондов к выкупу, управляющий фонда из-за отсутствия притока новых инвесторов (то есть денежных средств) вынужден продавать имущество фонда тем самым толкая весь рынок вниз и этот процесс продолжается пока не наступит полный П...

Начало конца Bear Stearns? 2007? Возможно… как минимум очень плохой сигнал для чиновников и финансовых регуляторов. Для наших чиновников кстати тоже, ведь они очень любят британскую недвижимость.

Вот так выглядит график СЧА фонда, сильнейшее падение после Lehman2008:

zerohedge.com

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал