ETF

Как обогнать S&P500 с минимальными трудозатратами

- 04 января 2021, 11:31

- |

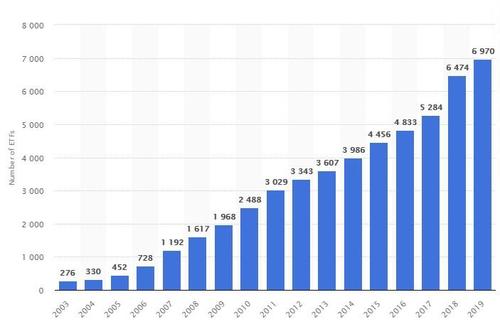

Приветствую Вас, Смартлабовцы! Это моя первая статья на этом форуме, да и вообще не тему инвестиций, сильно не пинайте. В последнее время все больше фондов выходит на рынок РФ, не так давно Тинькофф добрался даже до биотехнологического сектора США(TBIO). Это и стимулировало меня на сей «подвиг».

Этой статьей я решил структурировать свои мысли и знания в области ETF. Если вкратце, для себя пришёл к стратегии индексного и секторального инвестирования через ETF. Об этом и пойдет речь.

1. Преимущества и недостатки инвестирования через ETF, о которых здесь знает каждый, но без базы нельзя, поэтому давайте повторим:

Преимущества:

а) Не требуют временных затрат для изучения отчетов компаний, сравнения с конкурентами, изучения истории компании, анализа мультипликаторов, технического анализа и какие еще подходы только не бывают.

Этот пункт ключевой для всего того притока инвесторов-«домохозяек» что пришли на рынок за последние 2 года(и я в их числе), ведь их депозиты уверен более чем в 95% случаев не превышают и 50000$, а в половине случаев и 10000$.

( Читать дальше )

- комментировать

- Комментарии ( 4 )

224 страницы из пустого в порожнее

- 03 января 2021, 23:07

- |

Я думаю что у роста фондового рынка есть или были фундаментальные причины, например экспоненциальный рост населения, рост производительности труда и потребления. Сейчас вот QE. Но это вовсе не означает роста в будущем, более того мы можем найти на графике S&P периоды затяжного падения или 20 лет топтания на месте. Как — устроит нас 20 лет на месте? А между прочим 10-20 лет как раз период чтобы собрать себе немного денег на пенсию.

Не нашел каких-либо доказательств что именно индексный фонд должен быть лучшим выбором, почему например не топ 100 компаний, сильно диверсифицированных по странам?

Рекомендую присмотреться к ETF #ACES

- 03 января 2021, 10:51

- |

Это хорошо диверсифицированный фонд, состоящий из компаний зелёной энергетики.

Особенно актуален для среднесрочных и долгосрочных инвесторов, потому что:

▫️Новый президент США топит за чистую энергию.

▫️ Альтернативная энергия становится все более популярной и потихоньку будет вытеснять традиционные уголь и нефть.

▫️Ожидается, что к 2030 году зеленая энергия будет стоить дешевле генерации на угле.

▫️Этот фонд в 2020 году обогнал широкий рынок более чем в 5 раз. В то время как привычный нам энергетический ETF (#XLE) показал убыток.

🔻Основные акции в фонде: ENPH, PLUG, RUN, TSLA, CREE.

Закрытый клуб начинающих инвесторов: присоединиться

Я в Instagram: перейти

Я на YouTube: перейти

Телеграм канал: почитать

2020-й год похоронил индексное инвестирование

- 26 декабря 2020, 12:20

- |

Однако, 2020-й год изменил все и даже эту классическую стратегию. Возьму на себя смелость заявить, что индексные фонды можно похоронить по следующим причинам:

- Рынки настолько накачаны деньгами и так сильно росли в последние годы, что ожидаемая средняя доходность в будущем должна быть нулевой или отрицательной на годы вперед из расчета исторического роста SNP500 в 7-8% с учетом дивидендов и инфляции.

- SNP500 стал чрезвычайно зависеть от маленькой кучки переоцененных компаний одного сектора экономики, хотя и бурно растущего. Всего лишь пять компаний Microsoft, Apple, Amazon, Facebook и Google составляют более 20% капитализации всего индекса на конец 20 года! Это уже нельзя назвать настоящей диверсификацией.

- SNP500 исторически включал много value-компаний из разных секторов рынка. Теперь же он включает массу агрессивно-спекулятивных историй. В индексы добавляются гиперпереоцененные компании типа Tesla, что также уменьшает ожидаемую долгосрочную доходность.

( Читать дальше )

Трамп «выжимает» из стимулов политические очки, EM рынки по давлением: обзор рынков

- 23 декабря 2020, 13:51

- |

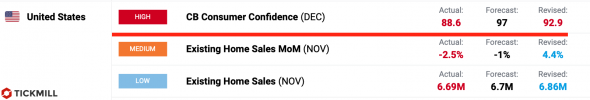

Экономику США ожидает слабая динамика потребительских расходов (ключевого компонента ВВП) в ближайший месяц. На это указал отчет по потребительской уверенности в США, который вопреки ожиданиям подъема двинулся совсем не туда:

Это еще больше возлагает восстановление экономики на правительственные стимулы, на пути одобрения которых постоянно вырастают какие-нибудь препятствия.

Огорчила также статистика со вторичного рынка недвижимости — месячное замедление составило -2.5% против -1% прогноза. Бум в строительстве и ипотеке, которые мы наблюдали в третьем-начале четвертого квартала, на котором сильно была завязана потребительская активность в США, подает первые сигналы ослабления.

Неожиданно для всех Трамп отказался подписывать законопроект о новых стимулах и запросил какие-то фантастические корректировки, что в случае успеха принесет ему славу «спасителя нации». Во вторник он заявил, что Конгресс должен установить стимулирующие выплаты в $2000 долларов на человека, вместо «абсурдно низких» $600 и сократить чрезмерное финансирование иностранных и ненужных проектов.

( Читать дальше )

Как заработать на предстоящей инфляции более 100% ?

- 18 декабря 2020, 23:07

- |

Инфляция — то, чего боится рядовой житель, стремящийся сохранить свои накопления. Есть даже такая крылатая цитата на эту тему: «Вкладывайте деньги в инфляцию, ибо только она постоянно растёт».

Кто следит за нашими публикациями, тот наверное успел заметить, что основная идея

в долгосрочном прогнозе по отношению в принципе к биржевым инструментам, заключается в ожидании товарно-сырьевого восходящего цикла и как следствие, инфляции.

Почему ожидаю рост инфляции глобально в мире? Всё очень просто, нулевые ставки со стороны мировых ЦБ + неограниченные монетарные стимулы, исторически низкое отношение стоимости товаров к сектору высоких технологий и цикличность экономики.

В первую очередь, когда подразумевается инфляция, то речь идёт о росте цен на продовольственные товары. Так как на этом заработать?

Вашему вниманию представляю обзор на один из крупнейших в мире ETF , специализирующийся на инвестициях в сельскохозяйственные товары (кофе, какао, пшеница, живой рогатый скот, соя, сахар, кукуруза и т.п.). Тикер данного инструмента на фондовом рынке США: DBA

Двенадцати летний нисходящий тренд на снижение товаров и инфляции подошёл к закату. Многие СМИ начали подогревать тему ожидаемого всплеска инфляции, равносильно тому, что было в 1970-х годах. Правительство РФ, и президент в частности, уже сейчас сильно озабочены ростом цен на продовольствие, но административные меры по сдерживанию цен врятли помогут, это только усугубит ситуацию, дефицит или резкое удорожание но чуть позже, рынок, как правило, сам все отрегулирует.

Есть все предпосылки к развитию долгосрочного роста акций рассматриваемого ETF , с закреплением выше 30$ в перспективе.

( Читать дальше )

Акции Apple Прогноз / Что не так с компанией Apple? / Фондовая Биржа / Блиц №11

- 18 декабря 2020, 18:18

- |

7 главных пассивных портфелей

- 18 декабря 2020, 11:59

- |

Пассивный подход набирает популярность среди инвесторов за счет простоты, низких комиссий и просчитываемых рисков. Портфель, составленный из нескольких индексных ETF-фондов, идеально подходит для начинающего инвестора, который чувствует, что не готов тратить много времени на анализ и выбор отдельных акций.

Для опытных инвесторов пассивные портфели могут быть частью совокупных активов. Они обеспечат фундаментальную долгосрочную базу роста, в то время как стратегии активного выбора акций позволят экспериментировать и проверять навыки управляющего.

( Читать дальше )

JP Morgan создает "YOLO" - ETF на ETF ARK Invest ... с кредитным плечом

- 17 декабря 2020, 11:55

- |

Но это не остановило JP Morgan от продажи структурных продуктов на сумму 589 000 долларов, связанных с ETF ARK, отмечается в новом отчете Bloomberg. Продукты предлагают пакет из трех ETF, которые увеличиваются в 1,5 раза в течение 6 лет — агрессивное кредитное плечо на агрессивной временной шкале. По сути, огромные инвестиции ARK в Tesla делают ETF JP Morgan близким к опциону колл только на одну акцию (Tesla). Несмотря на простоту (и глупость) такого продукта, JP Morgan, похоже, с трудом справляется с тем фактом, что продукты ARK получили приток, который в этом году увеличил их до 16 миллиардов долларов. Крис Сидиал, бывший трейдер структурных продуктов, ныне работающий в хедж-фонде Ambrus Group, прокомментировал: «По сути, это опцион колл YOLO для изощренных клиентов. И это - когда рынок находится на рекордных максимумах». Да, Крис — звучит «изощренно».

Но это не остановило JP Morgan от продажи структурных продуктов на сумму 589 000 долларов, связанных с ETF ARK, отмечается в новом отчете Bloomberg. Продукты предлагают пакет из трех ETF, которые увеличиваются в 1,5 раза в течение 6 лет — агрессивное кредитное плечо на агрессивной временной шкале. По сути, огромные инвестиции ARK в Tesla делают ETF JP Morgan близким к опциону колл только на одну акцию (Tesla). Несмотря на простоту (и глупость) такого продукта, JP Morgan, похоже, с трудом справляется с тем фактом, что продукты ARK получили приток, который в этом году увеличил их до 16 миллиардов долларов. Крис Сидиал, бывший трейдер структурных продуктов, ныне работающий в хедж-фонде Ambrus Group, прокомментировал: «По сути, это опцион колл YOLO для изощренных клиентов. И это - когда рынок находится на рекордных максимумах». Да, Крис — звучит «изощренно».( Читать дальше )

В продолжение темы налогов - вот Вам наипростейший метод минимизировать издержки любому пассивному российскому инвестору

- 16 декабря 2020, 13:08

- |

Данная элементарная схема подходит для большинства неискушённых инвесторов, не пытающихся переиграть рынок и не только.

Покупаем фонды ВТБ (например, VTBX на Индекс Мосбиржи) через ВТБ-брокера и держим их минимум 3 года (либо на ИИС типа Б).

В итоге получаем:

— комиссия за покупку и продажу 0 рублей (т.к. покупаем через ВТБ);

— комиссия за обслуживание брокерского счёта и депозитарная 0 рублей (если тариф «Мой онлайн»);

— налог на прирост капитала 0 рублей (3 года или вычет типа Б);

— налог на дивиденды 0 рублей, т.к. российские фонды налоги с дивидендов не платят, а сразу реинвестируют в стоимость пая, а налог с самого прироста пая мы обходим предыдущим методом;

— комиссии за управление фондами одни из самых низких в России (к примеру, с условных 100 рублей при росте пая на 15% мы заплатим около 2 рублей налога при продаже, комиссия же, например, VTBX равна 0,69% от суммы, то есть это со 115 рублей 0,8 рубля в год.);

— банкоматы и офисы ВТБ есть практически везде, что также снижает возможные транзакционные издержки и т.д.

(Не является рекламой ВТБ и инвестиционной рекомендацией, все факты объективные и метод неплохой).

(Если увидели какие-то изъяны в схеме, напишите, всем будет полезно).

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал