Etf

Срочно! Кто покупает золото, и почему это стоит делать сейчас?

- 06 октября 2016, 13:17

- |

О главных вещах внутри видео.

- комментировать

- ★1

- Комментарии ( 32 )

Как сбалансированный S&P500 может дать более высокую доходность

- 05 октября 2016, 17:21

- |

Равновзвешенный S&P500 на длительном промежутке времени переигрывает S&P500, взвешенный по капитализации.

Уоррен Баффет в свое время рекомендовал своим детям вложить свое наследство в индексный фонд, а не в свою Berkshire Hathaway. Он считает, что тяжело переиграть рынок. Баффет, конечно, прав. Лишь немногие управляющие в состоянии постоянно переигрывать свои бенчмарки. Но инвесторам не стоит отчаиваться. Всегда есть возможность переиграть S&P500, хотя это потребует большей терпимости к риску и терпения. Один из таких методов заключается в том, чтобы инвестировать в равновзвешенный S&P500, который на длительном промежутке времени значительно переигрывает S&P500.

Если считать с 2003 года, то равновзвешенный S&P500 имеет доходность 13,4%, что существенно больше 10,2% от обычной сипы. Если бы вы купили акции в 2003 году и держали бы их, то ваши вложения учетверились бы.

( Читать дальше )

Молния: «ФинЭкс Плюс»: лицензия в силе

- 03 октября 2016, 09:59

- |

Уважаемые инвесторы FinEx ETF!

Управляющая Компания «ФинЭкс Плюс» сообщает, что лицензия компании на осуществление брокерской, дилерской деятельности и деятельности по управлению ценными бумагами остается в силе. Компания продолжает выполнять функции авторизованного участника фондов FinEx ETF в полном объеме.

Одновременно, руководство компании проводит активные консультации с Банком России для обеспечения нормального биржевого обращения акций ETF.

Исходя из этого мы продолжаем работать в обычном режиме, прилагая все необходимые усилия по защите интересов инвесторов FinEx ETF.

Московская биржа о FinEx

- 30 сентября 2016, 22:48

- |

ООО «УК „ФинЭкс Плюс“ является уполномоченным лицом иностранных биржевых инвестиционных фондов FinEx Funds plc и FinEx Physically Backed Funds plc (далее – Фонды), ценные бумаги которых обращаются на торгах ЗАО „ФБ ММВБ“. В соответствии с разъяснениями, полученными от Банка России, ООО „УК “ФинЭкс Плюс» обязано осуществлять функции уполномоченного лица в течение срока, установленного для прекращения обязательств, связанных с осуществлением профессиональной деятельности на рынке ценных бумаг, т.е. до 29 октября 2016 года.

ЗАО «ФБ ММВБ» обратилось с запросом к Фондам о необходимости в срок до 28 октября 2016 года включить в перечень уполномоченных лиц иного российского брокера.

Данные обстоятельства не оказывают влияние на возможность проведения торгов и исполнение заключенных сделок.

Полный вариант здесь

По ETF и компнаии FINEX.

- 30 сентября 2016, 17:29

- |

Рынок ETF в России продолжает функционировать

В связи с поступающими многочисленными запросами о деятельности ООО «Управляющая компания «ФинЭкс Плюс» считаем необходимым сообщить следующее:

· Инфраструктура биржевых инвестиционных фондов FinEx ETF является самостоятельной и не зависит от деятельности и статуса авторизованных участников фондов, имеющих возможность осуществлять подписку и погашение акций на внебиржевом рынке. Одним из таких авторизованных участников и является ООО «УК «ФинЭкс Плюс»

· Управляющей компанией фондов FinEx ETF (FinEx Funds plc и FinEx Physically Backed Funds plc) является английская компания FinEx Capital Management, обладающая всеми необходимыми лицензиями FCA

· В настоящее время мы не видим причин для каких-либо изменений ни в режиме осуществления инвесторами операций с акциями фондов FinEx ETF (FinEx Funds plc и FinEx Physically Backed Funds plc), ни в правовом статусе указанных акций

Чем хеджировать, если вы инвестируете на американских рынках.

- 28 сентября 2016, 16:18

- |

Искушенные инвесторы могут предпочесть хеджирование с использованием опционов (например, о покупке пут опционов против акций речь уже шла ранее), но для большинства людей ETFы, которые можно «закоротить» индекс S&P500 представляется наиболее простым выбором. Ниже приведены наиболее ликвидные.

*Для хеджирования портфеля против индекса S&P500 в соотношении 1:1

После принятия принципиального решения о страховке, следующий шаг — это определиться в выборе ходжа по времени: постоянное или временное (тайминг-хедж).

— Постоянное хеджирование, страховка на все время.

— Хеджирование по времени, имеет место быть только когда рынок становится «фундаментально медвежьими». по показателю EPS на основе описанного в моей предыдущей статье.

Понятно, что с одной стороны постоянная страховка более дорогое удовольствие, с другой — для определения тайминга требуются определенные навыки и

( Читать дальше )

Влияние контанго на нефтегазовые ETF (OIL, USO, UNG)

- 26 сентября 2016, 16:05

- |

The BEST EVER Article on Nat Gas ETF (UNG) and Oil (USO)

Букофф много, поэтому приведу главную выдержку из статьи и её перевод:

Contango is a word traders use to describe a specific market condition, when contracts for future delivery of a commodity are more expensive than near-term contracts for the same stuff. It is common in commodity markets, though as Wolf and other investors learned, it can spell doom for commodity ETFs.

When the futures contracts that commodity funds own are about to expire, fund managers have to sell them and buy new ones; otherwise they would have to take delivery of billions of dollars’ worth of raw materials. When they buy the more expensive contracts — more expensive thanks to contango — they lose money for their investors. Contango eats a fund’s seed corn, chewing away its value.

( Читать дальше )

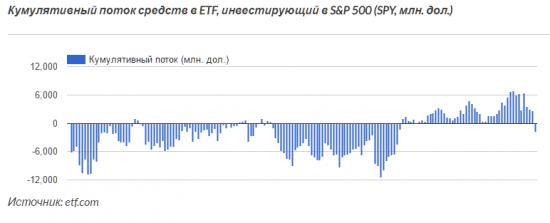

Инвесторы продолжили массовый вывод средств с американского фондового рынка

- 21 сентября 2016, 12:49

- |

Распродажа паев фонда началась еще неделю назад, в прошлый понедельник из него было выведено 3,5 млрд. долларов. Таким образом, по состоянию на 19 сентября общегодовой положительный поток сменился чистым оттоком. За 2016 года пайщики забрали около 1,9 млрд. долларов.

( Читать дальше )

Про лобби проекта доклада об ограничениях прав инвесторов.

- 19 сентября 2016, 13:06

- |

www.rbc.ru/newspaper/2016/08/29/57beaeae9a794757a8ee74ed

Как повысить эффективность инвестиционного портфеля

- 13 сентября 2016, 12:55

- |

Как узнать, обеспечиваете ли вы максимальную эффективность инвестированных средств в хорошие периоды рынка?

Как узнать, обеспечиваете ли вы максимальную эффективность инвестированных средств в хорошие периоды рынка?

Ниже рассмотрен ряд вопросов, найдя ответы на которые, инвестор сможет оценить, насколько хорошо работает его портфель. Общая цель этих вопросов — заставить трейдера задуматься над различными стратегиями инвестирования.

Каким свободным капиталом для торговли вы располагаете?

Когда рынок сильный, избыточный свободный капитал (то есть доступный для торговли, но не задействованный) отрицательно сказывается на отдаче от ваших инвестиций. Лучше всего оценивать этот параметр в виде процентного соотношения. Если рынок находится в понижающемся тренде, вам достаточно держать в виде инвестиций 50% или менее от общей суммы своего капитала, а остальные 50% — в наличном виде. Некоторые инвесторы держат в наличном виде до 100% капитала, когда рынок слабый, и инвестируют до 99.9% при сильном рынке. Поэтому проанализируйте свой портфель, чтобы понять, какой процент вашего капитала находится в наличном виде. После этого задайтесь вопросом: стоит ли увеличить долю инвестиций?

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал