Etf

Богатеем медленно (Часть 2)

- 09 июля 2016, 13:02

- |

Продолжение. Начало здесь.

Выбор активов

Для долгосрочных портфелей вы не сможете использовать такой же высокий леверидж Форекса или инструментов CFD, которые вы предпочитаете использовать для своих краткосрочных стратегий. Вместо этого вы обычно инвестируете в акции, ETF или подобные инструменты. Они предлагают несколько преимуществ для алго-трейдинга:

— Никаких игр «кто кого». В долгосрочной перспективе, акции и индекс ETF имеют положительную среднюю окупаемость благодаря дивидендам и накопленным значениям, в то время как валютные пары Форекса и индексы CFD имеют отрицательную среднюю окупаемость вследствие сборов за своп/пролонгацию кредита.

— Серьезные брокеры. Все брокеры фондовой биржи/ETF контролируются, чего нельзя сказать о брокерах Forex/CFD.

( Читать дальше )

- комментировать

- ★11

- Комментарии ( 4 )

Явная слабость волатильности

- 06 июля 2016, 10:57

- |

( Читать дальше )

Инвесторы вкладывают средства в золотые ETF и выводят и нефтяных

- 05 июля 2016, 21:18

- |

Примечательно, что в прошлом году чистый отток составил более 2 млрд. долларов.

А вот из нефтяных ETF средства начали утекать. Чистый отток с начала года составил 153 млн. долларов.

( Читать дальше )

Как подобрать оптимальные опционные стратегии, если знаешь прогноз?

- 04 июля 2016, 20:05

- |

Я в опционах не новичок, но и не сказать, чтобы гуру. Всегда учусь на ошибках, в основном на своих. И рад этому процессу. Но дело в том, что не всегда получается составить достаточно гарантированный астро-прогноз по рынкам, хотя в этот раз он у меня есть. Раскрывать даты и периоды не могу (это конфиденциальная информация).

Моя проблема в том, что придумал себе стратегии на этот мощный прогноз, но сомневаюсь, что это лучшее, что могу сделать в данном случае. Потому просьба, оцените мои идеи + если знаете, предложите, что получше.

Итак, представим гипотетический (условный) период действия прогноза — с середины января 2017 по начало марта 2017 я ожидаю нечто похожее на дефолт США. В моем распоряжении на данный момент, допустим 1 000 usd, торгую у брокера IB, и только ликвидные опционные серии указанного временного периода. Ясно дело, что чем дальше срок, тем дороже опционы (в том числе дальние, которые тоже кусаются).

По этой причине, моя задумка следующая.

( Читать дальше )

ETF

- 06 июня 2016, 18:54

- |

У кого есть достоверная информация, подскажите существует ли на данный момент дополнительная плата (комиссия) при покупке и хранении ETF (в частности FXMM) у брокера Сбербанк?

Создатели прайм-брокера EXANTE: «Лучшая стратегия по биткоину – купи и держи»

- 01 июня 2016, 15:12

- |

Анатолий Князев и Алексей Кириенко в свое время получили известность как создатели российского прайм-брокера EXANTE и первого в мире хедж-фонда биткоинов. Теперь же фонд отошел на второй план, а предпочтение они отдают брокерскому бизнесу и созданию околорыночных сервисов. О будущем индустрии криптовалют, разбирательстве с SEC и новых направлениях развития финансисты рассказали в интервью FO.

БИТКОИН-РЫНОК ПЕРЕСТАЛ БЫТЬ ИНТЕРЕСНЫМ

В интервью трехлетней давности вы позиционировали себя, прежде всего, как создателей первого хедж-фонда биткойнов. Какую долю в вашем бизнесе сейчас занимает этот хедж-фонд?

Анатолий Князев: Мягко говоря, не самую большую.

Менее 50%?

Ан: Менее 10%. Да, это был первый в мире хедж-фонд, специализирующийся на биткоине. В 2013 году он оказался лучшим по доходности за всю историю хедж-фондов, заработав 8000%. Именно тогда биткоин вырос с $6-8 до $1000. А в прошлом году наш фонд принес всего 100%. Это тоже хороший результат, но аналогичную доходность можно получить, инвестируя в некоторые американские акции. Так что теперь это лишь один из наших проектов

( Читать дальше )

Инвестиционность фондовых рынков.

- 26 мая 2016, 22:03

- |

Приветствую коллеги.

Все мы много раз читали в умных книгах о разумности инвестирования в акции. Независимые эксперты и просто успешные инвесторы склоняют толпу к пассивному лонгу в бугагах. Брокерам выгодна активная торговля, потому о пассивных инвестициях селзы молчат.

Но я бы хотел поговорить не о целесообразности пассивных инвестиций, а о фондовых рынках, на которых целесообразнее это делать. Ведь в разных странах уровень развития рынка капитала отличается по целому букету факторов, значит и инвестирование будет отличатся.

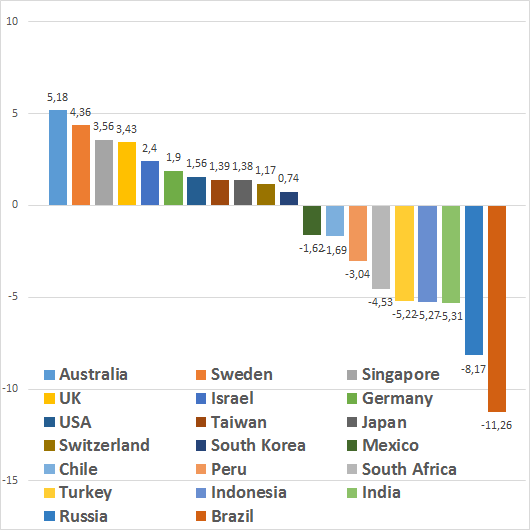

Я предлагаю достаточно простой признак, по которому можно измерить «инвестиционность фондовых рынков». Суть его заключается в превышении дивидендной доходности индекса акций над ставкой рефинансирования местного Центробанка. То есть, насколько эффективно работают публичные компании.

Ниже гистограмма из 20 ключевых рынков (чем выше показатель – тем лучше). В список не включены Франция, Италия, Испания, так как они находятся в рамках одного ЦБ с Германией.

Исходя из этого ранжирования составлю портфель из 4 лучших рынков (Australia, Sweden, Singapore, UK) при помощи etf на них (EWA, EWD, EWS, EWU). С начала этот портфель показывает +3,6%.

Успехов в инвестировании!

Кидалово в FXMM ?

- 20 мая 2016, 11:05

- |

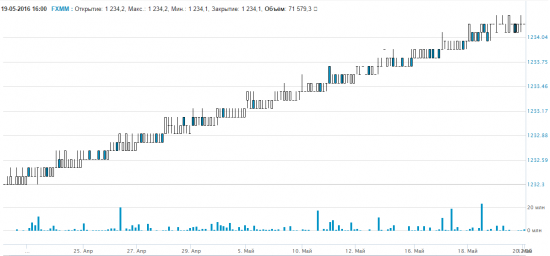

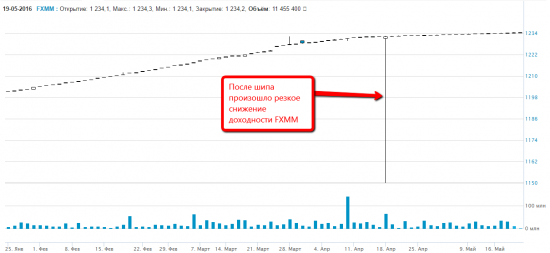

Хочу обратить внимание на ситуацию с ETF FXMM, за последний месяц котировки фонда на Московской бирже выросли всего на 2 пункта (+0,162%) или 1,945% годовых вместо обещанных 9-10% годовых. Для информации, доходность FXMM образуется из покупки трежерис за баксы и рублевого хеджа фьючерсом. Спрэд между долларов спот и фьючерсом до 2% годовых не упал, это факт. С трежерис тоже особо ничего не случилось.

И произошло такое снижение доходности аккурат после шипа 18 апреля.

У кого какие мысли? Куда делась остальная доходность? По старой русской традиции инвесторов опять хотят нагреть?

FXRL vs RTSI

- 17 мая 2016, 19:17

- |

На 02.03.16 ETF закрылся на значении 1529, индекс — на 780,16

На 17.05.16 ETF закрылся на значении 1591, индекс — на 931,73

Потенциальная доходность ETF за измеренный период — 4,05%, индекса — 19,42%

Это такая ошибка отслеживания (tracking error), или я чего-то не догоняю?)

P.S. Отставить панику! В Квике все ETF уже номинированы в рублях, поэтому сравнивать нужно с MICEX. Индекс вырос на 4,15%. Это уже поближе к правде ;) Спасибо Oskolkov

Самое масштабное в истории бегство капиталов с рынка высокорисковых облигаций

- 16 мая 2016, 19:19

- |

Самое масштабное в истории бегство с рынка высокорисковых облигаций. На графике показан отток капитала за последние дни из самого большого индексного фонда (HYG), специализирующегося на рисковых бумагах.

Обратите внимание, причем, как нарастает амплитуда колебаний в последние годы.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал