Exxon Mobil

Exxon Mobil (нефтегаз США №1) — Прибыль 9 мес 2021г: $14,519 млрд против убытка $2,648 млрд г/г. Дивы кв. $0,88. Отсечка 12 ноября 2021

- 29 октября 2021, 14:54

- |

(NYSE: XOM)

$64.31 +0.18 (+0.28%)

CLOSED AT 4:00 PM ET ON OCT 28, 2021

www.nasdaq.com/market-activity/stocks/xom

Exxon Mobil Corporation

Outstanding as of June 30, 2021 – 4,233,562,917

www.sec.gov/ix?doc=/Archives/edgar/data/34088/000003408821000051/xom-20210630.htm

Капитализация на 28.10.2021г: $272,260 млрд

Общий долг на 31.12.2018г: $147,668 млрд

Общий долг на 31.12.2019г: $163,659 млрд

Общий долг на 31.12.2020г: $168,620 млрд

Общий долг на 30.06.2021г: $171,33 млрд

Выручка 2018г: $290,212 млрд

Выручка 9 мес 2019г: $197,765 млрд

Выручка 2019г: $264,938 млрд

Выручка 9 мес 2020г: $134,962 млрд

Выручка 2020г: $18,502 млрд

Выручка 1 кв 2021г: $59,147 млрд

Выручка 6 мес 2021г: $126,889 млрд

Выручка 9 мес 2021г: $200,675 млрд

Прибыль 9 мес 2018г: $15,215 млрд

Прибыль 2018г: $21,421 млрд

Прибыль 9 мес 2019г: $9,044 млрд

Прибыль 2019г: $14,774 млрд

Убыток 9 мес 2020г: $2,648 млрд

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 0 )

Американские нефтегазовые мейджоры продолжат улучшать финансовые результаты - Финам

- 28 октября 2021, 15:12

- |

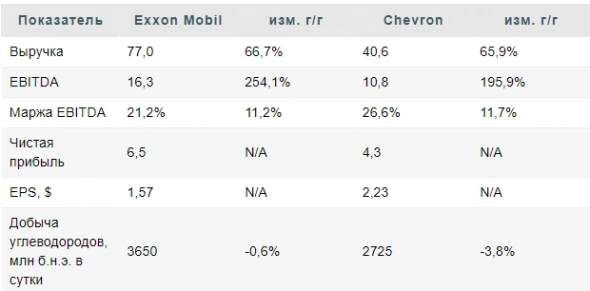

Exxon Mobil и Chevron: прогноз основных финпоказателей за 3 квартал 2021 г. ($ млрд).

Существенная позитивная годовая динамика сегмента апстрим, конечно, связана с ростом цен на нефть марки WTI на 74,8% г/г и цен на газ Henry Hub в 2,2 раза. Сегмент нефтепереработки также покажет восстановление в годовом выражении за счёт нормализации спроса на нефтепродукты и связанного с ним восстановления маржи нефтепереработки. Отметим также, что цены на нефтехимическую продукцию, как и в прошлом квартале, продолжили находиться на повышенном уровне, что поддержит прибыльность соответствующих сегментов нефтяников.

( Читать дальше )

❓ Кто что делает с выбросами CO2 прямо сейчас от KPMG?

- 20 октября 2021, 23:44

- |

Net Zero Readiness Index 2021 — это специальный индекс, на основе которого сравниваются успехи 32 стран в достижении углеродной нейтральности (УН) к 2050г.

Индекс состоит из 103 критериев, разделенных на 2 группы: национальная готовность (приверженность страны к декарбонизации, ее прошлые успехи и условия для будущего прогресса) и готовность секторов экономики (включает 5 секторов с наибольшим уровнем выбросов: электрическая и тепловая энергия, транспорт, строительство, промышленность и землепользование).

📍 1 место — Норвегия (достижение УН к 2030г):

💪 Сильные стороны:

🔋 Крупный генератор энергии ВИЭ, экспортирующий ее в сопредельные страны;

🔋 Мировой лидер по внедрению электромобилей (налоговые льготы + бан двигателей внутреннего сгорания);

🔋 Наибольшее число компаний, занимающихся чистыми технологиями в промышленном секторе, + крупнейшие инвестиции в технологии улавливания и хранения углерода (о том, что это такое, можно почтить в нашей телеге в обзоре Exxon Mobil)

( Читать дальше )

Анализ свежего ежемесячного релиза ОПЕК по нефтяному рынку

- 14 октября 2021, 14:19

- |

🛢ОПЕК опубликовал свежий ежемесячный релиз по нефтяному рынку, основные тезисы которого я предлагаю вашему вниманию:

🔸 Нефтяной картель понизил прогноз мирового спроса на нефть с 5,95 до 5,80 млн б/с. На 2022 год прогноз остаётся прежним – рост спроса на 4,2 млн б/с.

🔸 ОПЕК по-прежнему не ожидает новых локдаунов в крупнейших экономиках, считая, что высокие темпы вакцинации населения улучшат эпидемиологическую ситуацию в мире.

🔸 В 4 кв. 2021 года потребление нефти в мире практически достигнет докоронавирусного уровня.

🔸 В 3 кв. 2021 года дефицит предложения на мировом нефтяном рынке составил 2,68 млн б/с, против 1,44 млн б/с во 2 кв.

🔸 Сделка ОПЕК+ в сентябре выполнена на 114%, против 115% в августе.

🔸 Запасы нефти в странах ОСЭР сейчас на 102 млн барр. ниже пятилетнего среднего значения.

👉 Поскольку страны ОПЕК+ планируют ежемесячно увеличивать добычу нефти на 0,4 млн б/с, то в 4 кв. 2021 года на мировом рынке по-прежнему будет сохраняться дефицит предложения, что благоприятно для нефтяных цен.

А потому я продолжаю держать в инвестиционном портфеле своих героев из нефтедобытчиков и жду сильные финансовые результаты за 2021 год.

P.S. Тем более, дядя Вова вчера из телевизора сообщил, что нефть по $100 «вполне возможна».

( Читать дальше )

📈 Акции энергетического сектора растут после отчёта ОПЕК

- 13 сентября 2021, 21:17

- |

👉 Главные моменты отчёта мы уже опубликовали сегодня: ОПЕК повысил прогноз глобального спроса на нефть в 2022 г на 1,1 млн до 28,75 млн барр / день — ежемесячный доклад

👉 На фоне того, что ОПЕК+ повысил прогноз на спрос в 2021 году, акции нефтяных компаний выросли в среднем на 3%, так как наращиваемое предложение будет поддерживаться стабильно растущим спросом

👉 Цена нефти Brent сегодня выросла на 0.9% к $73.40 за баррель

Коррекция сделала акции Exxon Mobil привлекательными для покупок - Финам

- 03 сентября 2021, 18:47

- |

Мы повышаем рекомендацию по акциям Exxon Mobil до «Покупать» с «Держать» и подтверждаем целевую цену $ 67,6 на май 2022. В прошлом обзоре компании мы рекомендовали покупать акции Exxon Mobil в случае просадок. На наш взгляд это время настало – с момента нашей прошлой рекомендации акции нефтяника снизились на 11,2%.Кауфман Сергей

ФГ «Финам»

Exxon Mobil — крупнейшая в США и вторая в мире нефтегазовая компания по капитализации. Exxon имеет диверсифицированный портфель активов в сегментах добычи и переработки нефти и природного газа, нефтехимии и производстве СПГ.

( Читать дальше )

Стоят ли акции Exxon и Chevron?

- 13 августа 2021, 07:26

- |

Оценивают ли теперь акции Chevron и Exxon? Это то, о чем я думал в последнее время, потому что я по натуре противоположный. Я также всегда нахожусь в поиске инвестиций, которые, как мне кажется, упускают из виду остальная часть рынка, и когда дело доходит до этих двух нефтяных гигантов, я думаю, что рынку чего-то не хватает.

Под давлением

Акции Exxon и Chevron в последние несколько лет по многим причинам столкнулись с давлением со стороны продавцов.

Прежде всего, это неустойчивые цены на нефть. В какой-то момент в прошлом году цена на сырую нефть стала отрицательной, что является крайним примером волатильности на этом рынке. Если бы меня попросили выбрать между такой компанией, как Apple (APPL) со стабильной маржой прибыли и относительно предсказуемыми продажами, и Exxon, которая всегда была и всегда будет подвержена изменчивым ценам на нефть, я почти всегда выберу Apple.

Инвесторы также стали более экологически сознательными. Сотни миллиардов долларов активов ушли от компаний с недостаточной экологической квалификацией в компании, находящиеся на переднем крае революции зеленой энергетики. В долгосрочной перспективе ископаемым видам топлива суждено стать неустойчивым источником топлива, и многие хотят избежать неизбежного краха нефтяной промышленности.

( Читать дальше )

Отличный момент для включения акции нефтяных компаний в свой инвестпортфель - Московские партнеры

- 09 августа 2021, 19:55

- |

Saudi Aramco сообщила в воскресенье о почти четырехкратном росте чистой прибыли во 2 квартале, чему способствовали более высокие цены на нефть и восстановление спроса на нефть. Чистая прибыль Aramco выросла до 95,47 млрд риалов ($25,46 млрд долларов) за квартал, закончившийся 30 июня, с 24,62 млрд риалов ($6,6 млрд) годом ранее. В процентном соотношении рост составил внушительные 288%. Aramco также объявила о выплате дивидендов в размере $18,8 млрд во 2 квартале в соответствии со своим целевым показателем, которые будут выплачены в 3 квартале.

По мнению исполнительного директора Aramco Амина Насера, спрос на нефть достигнет 99 млн баррелей в день к концу этого года и 100 млн баррелей в следующем году. Сильный спрос позволил компании на прошлой неделе поднять премию к цене своей нефти относительно регионального бенчмарка для своих азиатских клиентов до $3, что уже соответствует предпандемийному уровню. Свободный денежный поток при этом составил $22,6 млрд во 2 квартале и $40,9 млрд в первой половине 2021 г. по сравнению с $6,1 млрд и $21,1 млрд соответственно за те же периоды в 2020 г. Такой показатель уже сейчас превышает все квартальные дивидендные выплаты, а это значит, что компания может повысить выплаты акционерам. Компания также запланировала крупные инвестиции в переработку нефти в химикаты и водород.

( Читать дальше )

ExxonMobil сможет сохранить высокие дивиденды - Фридом Финанс

- 02 августа 2021, 21:44

- |

Выручка ExxonMobil во втором квартале выросла на 108% год к году, до $67,7 млрд, благодаря повышению цен на углеводородное сырье. Добыча сократилась на 1,5% г/г и составила 3 582 тыс. баррелей нефтяного эквивалента в сутки.

Продажи нефтепродуктов выросли на 13,6% г/г, до 5 041 тыс. баррелей в сутки. Объемы реализации авиатоплива и продукции нефтехима увеличились на 36,7% г/г, до 201 тыс., и на 9,6% г/г, до 6 513 тысяч тонн.

( Читать дальше )

Результаты Exxon Mobil не удивили инвесторов - Финам

- 02 августа 2021, 13:31

- |

Свободный денежный поток во втором квартале стал положительным и составил $5,8 млрд, чего достаточно для выплаты дивидендов и небольшого поквартального снижения долга. Частично сильное значение FCF связано со снижением капитальных затрат на 28,6% г/г, а их рост в поквартальном выражении привёл к снижению FCF на 4,6% кв/кв.

Ключевыми драйверами роста финансовых результатов Exxon Mobil стали рост цен на нефть во втором квартале в 2,35 раза г/г и цен на газ (Henry Hub) на 77% г/г. Продолжает восстанавливаться сегмент нефтепереработки, но во втором квартале он всё ещё остался убыточным. Крайне положительный перформанс показывает сегмент нефтехимии, где маржа и финансовые результаты существенно превысили доковидные значения. Небольшое давление на отчётность оказало снижение добычи углеводородов на 5,4% кв/кв из-за плановых ремонтных работ.

На наш взгляд, результаты Exxon Mobil выглядят нейтрально. Ключевые показатели немного превысили прогнозы, но существенных сюрпризов инвесторы не увидели. Сильное значение FCF позволяет выплачивать высокие дивиденды и снижать долг, но пока не позволяет проводить обратный выкуп акций, как уже делают многие конкуренты нефтяника. При этом далее финансовые результаты, вероятно, продолжат улучшаться на фоне восстановления сегмента нефтепереработки и ещё более высоких цен на нефть и газ.Кауфман Сергей

ФГ «Финам»

На данный момент мы рекомендуем «Держать» акции Exxon Mobil с целевой ценой $ 67,6, что соответствует апсайду 17,4%.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал