Ipo

ПАО «ЕвроТранс» $EUTR

- 21 ноября 2023, 16:25

- |

$EUTR — В рамках IPO ПАО «ЕвроТранс» привлекло 13,5 млрд рублей (планировалось 26 млрд). Цена акций составила 250 рублей за бумагу. Все новые собственники, купившие акции в ходе IPO, также получат право на получение дивидендов.

В результате IPO рыночная капитализация компании на момент начала торгов составит 40 млрд рублей.

Акции ПАО «ЕвроТранс» включены в котировальный список первого уровня Московской биржи.

Компания планирует инвестировать привлеченные в ходе IPO средства, чтобы расширить направления развития, в частности увеличить число станций для зарядки электромобилей, нарастить сеть АЗС и модернизировать существующие автозаправочные комплексы.

- комментировать

- Комментарии ( 0 )

"Обратная ракета" Евротранса

- 21 ноября 2023, 16:13

- |

Состоялось размещение Евротранса.

Капитализация составила 40 млрд.руб. при цене акции 250 рублей вместо плановых 53 млрд. руб.

Размещено лишь 13,5 млрд. рублей. Ранее компания заявляла, что 10 дали юр. лица в ходе pre-ipo на внебиржевом рынке, т.е. лишь 3,5 млрд. руб. реально удалось привлечь с рынка.

Компания говорила, что будет поддерживать котировки в первый месяц, что ж посмотрим, пока скорее компания будет доразмещаться.

Евротранс пошёл ко дну

- 21 ноября 2023, 16:10

- |

Акции компании пошли ко дну после начала торгов. Это было и так понятно, непонятно только почему их акции вообще покупали. Падение Евротранса уже на 7% от 250 рублей за акции.

Оценка компании Евротранс в 53 млрд рублей при 55 бензоколонках. Получается, 1 бензоколонка, грубо говоря, по 1 млрд рублей. Это вы где такое видели?

У Евротранса там запасы ещё бензина и он может храниться примерно полгода-год, а потом он теряет свои качества. Что они собираются делать с накоплением этого бензина у себя, ведь он уже года полтора хранится у них и накапливается. Не потерял ли свои свойства этот бензин?

Акции Евротранса в первые минуты торгуются возле цены размещения - чуть выше 250 руб за бумагу

- 21 ноября 2023, 15:40

- |

Цена IPO составила 250 рублей за 1 (одну) акцию ПАО «ЕвроТранс».

Средства, привлеченные Эмитентом за счет дополнительной эмиссии Акций, составили примерно 13,5 млрд рублей. В результате IPO рыночная капитализация Компании на момент начала торгов составит 40 млрд рублей.

ЕвроТранс в ходе IPO привлек около 13,5 млрд руб, капитализация компании на момент начала торгов составит 40 млрд руб

- 21 ноября 2023, 15:05

- |

Успешное первичное публичное предложение акций Компании (далее «IPO» или «Предложение») было проведено путем сбора внебиржевых и биржевых заявок. Период сбора указанных заявок окончился 20 ноября 2023 года. В ходе IPO акционерами Компании стали около 20 тысяч новых розничных инвесторов.

ПАО «ЕвроТранс» также сообщает о начале торгов собственными Акциями (далее — «Акции») на Московской бирже с 15 часов 30 минут 21 ноября 2023 года. В соответствии с решением Московской биржи, принятым ранее, Акции Компании с 21 ноября 2023 года включаются в раздел «Первый уровень» Списка ценных бумаг, допущенных к торгам в ПАО Московская Биржа с тикером EUTR и ISIN RU000A1002V2.

Цена IPO составила 250 рублей за 1 (одну) акцию ПАО «ЕвроТранс».

Средства, привлеченные Эмитентом за счет дополнительной эмиссии Акций, составили примерно 13,5 млрд рублей. В результате IPO рыночная капитализация Компании на момент начала торгов составит 40 млрд рублей.

( Читать дальше )

🔔 Первичное размещение акций ПАО «ЕвроТранс»

- 21 ноября 2023, 14:58

- |

Начинаем торги обыкновенными акциями «ЕвроТранса». Трансляция запуска торгов состоится сегодня.

Эмитент — один из крупнейших независимых топливных операторов Московского региона. Входит в перечень системообразующих предприятий российской экономики.

Компания владеет:

• 55 автозаправочными комплексами (АЗК);

• 11 быстрыми электрозарядными станциями (за 15–25 минут заряжают 90% объема аккумулятора);

• 4 ресторанами при АЗК;

• нефтебазой и бензовозным парком;

• фабрикой-кухней;

• заводом по производству незамерзающей жидкости под собственным брендом.

Полученные при размещении деньги «ЕвроТранс» планирует направить на создание новых универсальных АЗК и модернизацию существующих.

Московская биржа включила акции эмитента в первый уровень листинга, поэтому их смогут купить неквалифицированные инвесторы. Цена за акцию — 250 рублей. Дивиденды планируются ежеквартально.

Ждем вас на трансляции сегодня в 15:15 мск!

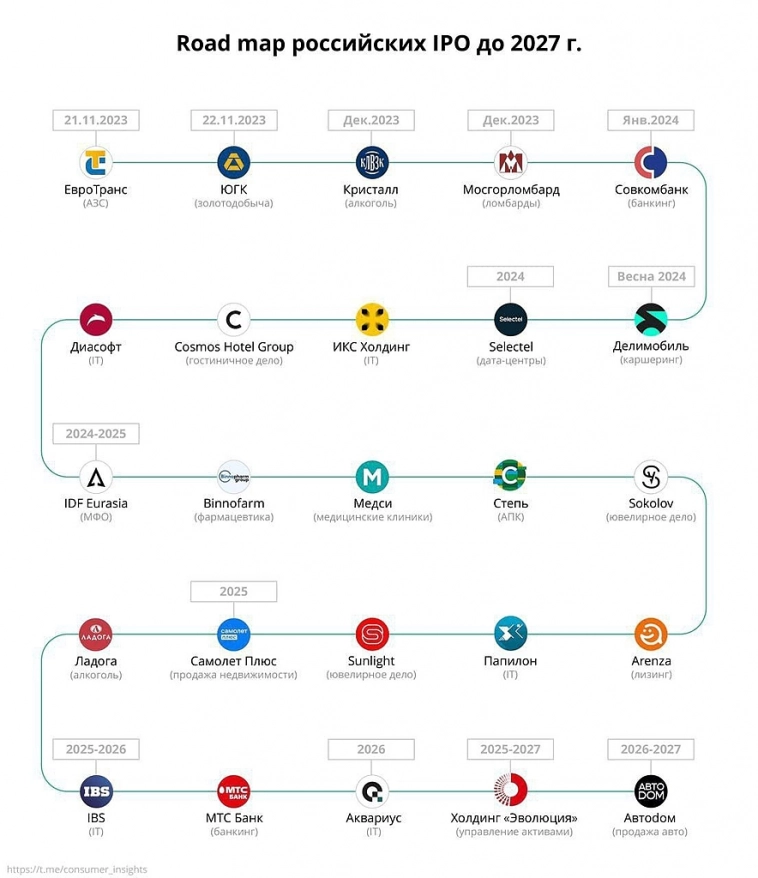

Фабрика IPO

- 21 ноября 2023, 14:32

- |

https://t.me/consumer_insights

РДВ сегодня давали потенциал по Системе, но очень скромно. Я поправил немного. Цель 45-65 руб. на 2024-2025 гг.

( Читать дальше )

Сегодня стартуют торги акциями Евротранс на Мосбирже, церемония начала торгов состоится в 15:15 мск, тикер - EUTR

- 21 ноября 2023, 09:55

- |

В соответствии с Правилами листинга ПАО Московская Биржа Председателем Правления «20» ноября 2023 года приняты следующие решения:

Определить:

«21» ноября 2023 года как дату начала торгов в процессе обращения следующих ценных бумаг:

Наименование ценной бумаги Акции обыкновенные

Полное наименование Эмитента Публичное акционерное общество «ЕвроТранс»

Тип ценных бумаг Акции обыкновенные

Регистрационный номер выпуска, дата регистрации 1-01-80110-H от 12.03.2013

Номинальная стоимость 0,05 рублей

Количество ценных бумаг в выпуске 106 000 000 штук

Торговый код EUTR

ISIN код RU000A1002V2

Уровень листинга Первый уровень

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал