SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Qe

Обзор на предстоящую неделю от 23.11.14

- 24 ноября 2014, 03:02

- |

По ФА…

На уходящей неделе:

1. Протокол ФРС

Относительно сопроводиловки по итогам заседания 29 октября — протокол ФРС голубиный:

— Несколько абзацев протокола посвящено инфляции.

ФРС выразило больше опасений по перспективам инфляции.

Члены ФРС ожидают падение краткосрочной инфляции, связывают это с падением цен на энергоносители.

«Большинство» ожидает, что после краткосрочного падения инфляция продолжит рост к целям ФРС 2%, но «некоторые» выражают сомнения.

«Многие» участники отметили, что ФРС должно очень внимательно наблюдать за признаками возможного смещения вниз долгосрочных инфляционных ожиданий, некоторые участники отметили, что появление таких признаков будет очень тревожным знаком.

— По рынку труда члены ФРС удовлетворены своей работой и ждут восстановления максимальной занятости (5,2%-5,5%).

( Читать дальше )

На уходящей неделе:

1. Протокол ФРС

Относительно сопроводиловки по итогам заседания 29 октября — протокол ФРС голубиный:

— Несколько абзацев протокола посвящено инфляции.

ФРС выразило больше опасений по перспективам инфляции.

Члены ФРС ожидают падение краткосрочной инфляции, связывают это с падением цен на энергоносители.

«Большинство» ожидает, что после краткосрочного падения инфляция продолжит рост к целям ФРС 2%, но «некоторые» выражают сомнения.

«Многие» участники отметили, что ФРС должно очень внимательно наблюдать за признаками возможного смещения вниз долгосрочных инфляционных ожиданий, некоторые участники отметили, что появление таких признаков будет очень тревожным знаком.

— По рынку труда члены ФРС удовлетворены своей работой и ждут восстановления максимальной занятости (5,2%-5,5%).

( Читать дальше )

- комментировать

- ★4

- Комментарии ( 8 )

Вот так ЕЦБ начало QE

- 21 ноября 2014, 17:05

- |

Маленьким постиком в твиттере европейский центральный банк запустил двухлетнее QE на сумму 1 триллион евро

Инфа по совершенных покупках активов будет публиковаться по понедельникам в 2:30GMT.

Инфа по совершенных покупках активов будет публиковаться по понедельникам в 2:30GMT.

ЦБ Китая неожиданно понизил ставки а Драги сказал, что ЕЦБ готов на QE.

- 21 ноября 2014, 16:20

- |

Центральный банк Китая понизил процентные ставки. Ставка по годовым займам понижена на 0,4 п.п. по депозитам 0,25 п.п. Народный банк Китая: Необходимости в агрессивном стимулировании нет, продолжим «благоразумную политику». Банк Китая готов использовать денежно-кредитные инструменты для увеличения ликвидности. Китайский ЦБ идет на смягчение впервые с июня 2012 года.

( Читать дальше )

Влияние Джанет Йеллен на долгосрочные процентные ставки вызывает сомнение

- 19 ноября 2014, 22:14

- |

Бывший председатель Федеральной резервной системы США (ФРС) Алан Гринспен не смог контролировать долгосрочные процентные ставки десять лет назад. Инвесторы в облигации считают, что и нынешний глава Центрального банка Джанет Йеллен не в лучшей позиции, пишет Bloomberg.

Когда Гринспен увеличил однодневный процент прибыли в период с 2004 по 2006 года, долгосрочные процентные ставки не поднялись, срывая его попытки ужесточить кредиты и ограничить эксцессы, которые способствовали вспышке самого тяжелого финансового кризиса за последние 80 лет.

«Мы хотели контролировать ставки по федеральным фондам, но попали в беду, потому что долгосрочные процентные ставки не реагировали на более высокие процентные ставки краткосрочных процентов, как это обычно бывает», — прокомментировал Гринспен в интервью на прошлой неделе. В 2005 году, он назвал это «загадкой».

( Читать дальше )

Обзор на предстоящую неделю от 16.11.14

- 17 ноября 2014, 01:28

- |

По ФА…

На уходящей неделе:

— Еврозона и США

Всю неделю евродоллар был в диапазоне, рисуя треугольник с намеком на ход в 1.22ю.

ВВП Еврозоны в пятницу вышел лучше прогноза, но рынок не сильно отреагировал, пребывая в ожидании блока данных США.

После выхода розницы США лучше прогноза усилиями ТА-шников была попытка пробития треугольника на часах евродоллара вниз, но после отчета Мичигана рынок стал закрывать лонги доллара.

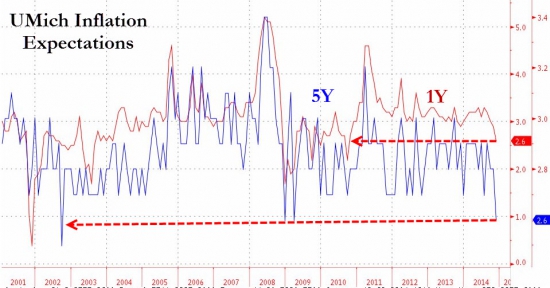

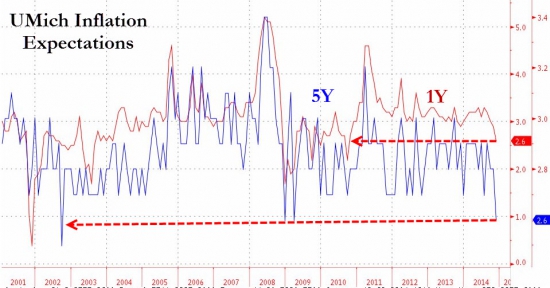

Мичиган показал резкое падение инфляционных ожиданий:

После этих данных рынок ожидает более голубиную риторику ФРС, ибо падение инфляции может перенести повышение ставок на более поздний срок.

Конечно, для более масштабного закрытия лонгов доллара рынку нужно подтверждение данных Мичигана.

В первую очередь это подтверждение должны выразиться в падении инфляции по факту (при публикации данных инфляции США), также рынок будет ждать окончательного отчета Мичигана через 2 недели (возможность пересмотра пятничных данных).

( Читать дальше )

На уходящей неделе:

— Еврозона и США

Всю неделю евродоллар был в диапазоне, рисуя треугольник с намеком на ход в 1.22ю.

ВВП Еврозоны в пятницу вышел лучше прогноза, но рынок не сильно отреагировал, пребывая в ожидании блока данных США.

После выхода розницы США лучше прогноза усилиями ТА-шников была попытка пробития треугольника на часах евродоллара вниз, но после отчета Мичигана рынок стал закрывать лонги доллара.

Мичиган показал резкое падение инфляционных ожиданий:

После этих данных рынок ожидает более голубиную риторику ФРС, ибо падение инфляции может перенести повышение ставок на более поздний срок.

Конечно, для более масштабного закрытия лонгов доллара рынку нужно подтверждение данных Мичигана.

В первую очередь это подтверждение должны выразиться в падении инфляции по факту (при публикации данных инфляции США), также рынок будет ждать окончательного отчета Мичигана через 2 недели (возможность пересмотра пятничных данных).

( Читать дальше )

Обзор на предстоящую неделю от 9.11.14

- 10 ноября 2014, 02:04

- |

По ФА…

На уходящей неделе:

1. Заседание ЕЦБ

Во вторник уходящей недели Рейтер опубликовал статью о недовольстве членов ЕЦБ стилем управления Драги, ссылаясь на анонимные интервью глав национальных ЦБ стран Еврозоны (http://uk.reuters.com/article/2014/11/04/uk-ecb-governors-idUKKBN0IO1H020141104).

В частности, главы национальных ЦБ Еврозоны были возмущены оглашением Драги намерения увеличить баланс ЕЦБ к уровню начала 2012 года в то время, как члены ЕЦБ решили избегать любых количественных определений увеличения баланса ЕЦБ.

Рейтер также сообщил, что в среду пройдет совещание членов ЕЦБ перед официальным заседанием в четверг для устранения разногласий.

После опубликования статьи в Рейтер евродоллар резко вырос до 1.2576 на ожиданиях изменения позиции ЕЦБ и исчезновения из риторики Драги ссылок на желаемый размер баланса.

Драги начал заявление словами:

( Читать дальше )

На уходящей неделе:

1. Заседание ЕЦБ

Во вторник уходящей недели Рейтер опубликовал статью о недовольстве членов ЕЦБ стилем управления Драги, ссылаясь на анонимные интервью глав национальных ЦБ стран Еврозоны (http://uk.reuters.com/article/2014/11/04/uk-ecb-governors-idUKKBN0IO1H020141104).

В частности, главы национальных ЦБ Еврозоны были возмущены оглашением Драги намерения увеличить баланс ЕЦБ к уровню начала 2012 года в то время, как члены ЕЦБ решили избегать любых количественных определений увеличения баланса ЕЦБ.

Рейтер также сообщил, что в среду пройдет совещание членов ЕЦБ перед официальным заседанием в четверг для устранения разногласий.

После опубликования статьи в Рейтер евродоллар резко вырос до 1.2576 на ожиданиях изменения позиции ЕЦБ и исчезновения из риторики Драги ссылок на желаемый размер баланса.

Драги начал заявление словами:

( Читать дальше )

Российские банкиры хотят чтобы россияне обеднели

- 07 ноября 2014, 13:35

- |

Ассоциация российских банков предлагает Центробанку начать в России политику «количественного смягчения», которая активно использовалась ФРС США для стимулирования экономического роста. Свои предложения (есть у РБК) ассоциация отправит регулятору в ближайшее время

Продолжение здесь

Банкиры закупились валютой, если QE будет, то доллар будет 70 рублей стоять в следующем году, имхо.

Продолжение здесь

Банкиры закупились валютой, если QE будет, то доллар будет 70 рублей стоять в следующем году, имхо.

Как мировые банки заработали на QE

- 05 ноября 2014, 16:05

- |

По оценкам Fortune, крупнейшие инвестиционные банки заработали на программах количественного смягчения $653 млн только в виде комиссионных за пять лет их проведения. Главными бенефициарами стали именитые JPMorgan Chase и Goldman Sachs. Хотя ФРС и не сильно переплачивала за выкуп ценных бумаг с рынка, по оценкам экспертов, процесс QE можно было организовать более эффективно.

По итогам последнего заседания FOMC было официально объявлено, что пятилетний период количественного смягчения в США окончательно завершен. Все много говорили и писали о QE, но о том, как проходил сам процесс выкупа бумаг с рынка, известно очень мало. На самом деле ФРС приобретала облигации выше рыночных цен, и крупнейшие финансовые институты смогли на этом неплохо заработать.

Федеральная резервная система проводила скупку казначейских и ипотечных облигаций по схеме обратных аукционов, на которые допускались только 20 первичных дилеров из крупнейших глобальных инвестиционных банков. Для них ФРС объявляла объем выкупа и состав бумаг по срокам обращения. Затем выбирались лучшие предложения по оригинальному алгоритму, суть которого сводится к тому, что Федрезерв старался минимизировать свои затраты.

( Читать дальше )

Билл Гросс опубликовал Инвестиционный прогноз на ноябрь 2014

- 03 ноября 2014, 23:05

- |

Теперь не на сайте Pimco, а на сайте Janus: www.janus.com/bill-gross-investment-outlook

И происходит это на уровне государств. То есть государства с профицитами и большими резервами, такие как Китай и Россия, подарят часть своего благосостояния америке.

- Гросс задается вопросом — а на фига центробанки так жаждят инфляцию?

- посмотрите — все банки типа ФРС, ЕЦБ и т.п. декларируют цель снижать стоимость денег на 2% ежегодно.

- И пока обесценивание денег не достигнет этой величины, они будут печатать бабки.

- Звучит нелогично.

- Гросс ссылается на исторические примеры, когда эконмомика неплохо росла и при дефляции

- В то же время инфляция убивает ваш пенсионный доллар — 30 летний человек к моменту выхода на пенсию потеряет половину ценности сегодняшнего доллара

- Да и потом, если цены падают, то потребитель может больше тратить...

- Но ЦБ печатают печатают печатают. В чем проблема?

- В том, что создано $100 триллионов долга.

- Обслуживать этот долг невозможно, без роста денежной массы/роста экономики. Поэтому инфляция нужна для расплаты за прошлую инфляцию (ну то есть бонды то были созданы с доходностью 4-5% годовых)

- Поэтому нужен принтер.

И происходит это на уровне государств. То есть государства с профицитами и большими резервами, такие как Китай и Россия, подарят часть своего благосостояния америке.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал