S&P

Американская статистика утром

- 06 января 2023, 08:07

- |

Фьючерсы на акции США немного выросли в четверг вечером, так как инвесторы ожидали отчета о занятости за декабрь в пятницу.

При этом сильные данные по занятости ранее в тот же день привели к снижению основных индексов, поскольку они указывали на дальнейшее повышение ставок :)

Акции движутся к убыткам в первую торговую неделю 2023 года. По состоянию на закрытие четверга индекс Доу-Джонса снизился на 0,66% с начала недели, и это четвертая неделя падения из пяти. Между тем, S&P 500 и Nasdaq демонстрируют потери пятую неделю подряд, снизившись на 0,82% и 1,54% соответственно.

Удачного торгового дня.

- комментировать

- Комментарии ( 0 )

Завтра данные по безработице в США, которые будут раскачивать рынки

- 05 января 2023, 12:23

- |

Аналитики не ждут сильного роста безработицы и, скорее всего, показатель за декабрь останется на уровне 3,7% — этот показатель частично заложен негативом в цены, но всё же небольшим негативом отразится на рынки, так как инвесторы требуют или даже ждут прогресса от ФРС, чтобы те перестали уже поднимать процентные ставки.

Позитивные новости для инвестора сегодня выглядят так:

Amazon увольняет более 18 000 сотрудников — значительно больше, чем планировалось ранее.

Сама новость является последним признаком углубления спада в технологическом секторе, что вроде как негатив, так как увольнения происходят за счёт сокращающегося экономического роста компании или падения спроса. Но увольнения — это хорошо для макротенденции, то есть если в краткосрочной перспективе новость негативная, то в среднесрочной и долгосрочной позитивная. Увольнения — это то, чего добивается ФРС США, так как низкое предложение рабочей силы на фоне низкой безработицы, увеличивает конкуренцию между предприятиями за сотрудников, из-за чего приходится повышать заработные платы, а расходы переносить в конечные цены, что является фактором раскручивающим инфляцию.

( Читать дальше )

Американская статистика утром

- 05 января 2023, 06:05

- |

Фьючерсы на акции не изменились, так как инвесторы переваривают протоколы ФРС и ждут данных по рынку труда.

Фьючерсы, привязанные к промышленному индексу Доу-Джонса, потеряли 36 пунктов, снизившись примерно на 0,1%. Фьючерсы на S&P 500 и Nasdaq 100 также снизились на 0,1%.

Рынки падали в начале дня на фоне смешанных экономических данных, но к закрытию акции выросли. Dow завершил день с повышением на 133 пункта, или 0,4%, в то время как S&P 500 и Nasdaq прибавили 0,8% и 0,7% соответственно.

Американская статистика утром

- 04 января 2023, 05:49

- |

Фьючерсы на американские акции немного снизились после неудачного открытия торгов в начале 2023 года.

Фьючерсы на индекс Dow Jones Industrial подешевели на 0,04%, в то время как фьючерсы на S&P 500 и Nasdaq 100 торговались без изменений.

В ходе обычных торгов во вторник Nasdaq потерял 0,76%, а промышленный индекс Dow Jones и S&P 500 упали на 0,03% и 0,4% соответственно.

Акции Tesla упали более чем на 12% из-за того, что цифры поставок не оправдали ожиданий (для Tesla это самое большое однодневное падение за 2 года).

( Читать дальше )

Американская статистика утром

- 03 января 2023, 05:54

- |

Итак, подводим итоги года. Акции падают, завершая худший год для Уолл-стрит с 2008 года, S&P 500 завершает 2022 год падением почти на 20%.

Из интересной отчетности компаний.

1. Tesla сообщает о 1,31 млн поставок в 2022 году, что на 40% больше, чем в прошлом году. О ценах на акции Tesla.

2. SpaceX привлекает 750 миллионов долларов при оценке в 137 миллиардов долларов.

Удачных торгов Вам в 2023 году.

Итоги 2022 года, во фьючерсах на американские акции

- 31 декабря 2022, 11:04

- |

Фьючерсы на американские акции упали в конце 2022 года (худшего с 2008 года).

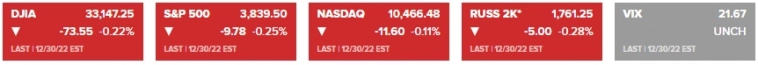

В итоге:

- индекс Dow Jones Industrial Average снизился на 73,55 пункта, или 0,22%, до 33 147,25 пункта.

- S&P 500 потерял 0,25% и закрылся на отметке 3839,50.

- Индекс Nasdaq Composite снизился на 0,11% до 10 466,88 пункта.

Жесткая инфляция и агрессивное повышение процентной ставки Федеральной резервной системой подорвали акции роста и технологических компаний и повлияли на настроения инвесторов в течение всего года. Геополитические опасения и нестабильные экономические данные также держали рынки в напряжении.

Сейчас некоторые инвесторы считают, что впереди их ждет боль.Они ожидают, что медвежий рынок сохранится до тех пор, пока не начнется рецессия или пока ФРС не развернется. Некоторые также прогнозируют, что акции достигнут новых минимумов, прежде чем восстановятся во второй половине 2023 года. (

( Читать дальше )

Американская статистика утром

- 30 декабря 2022, 06:13

- |

Фьючерсы на американские акции снизились в ходе ночных торгов в четверг, так как инвесторы готовились к последнему торговому дню худшего года для акций с 2008 года.

Ночные движения последовали за ралли во время обычной торговой сессии, когда Nasdaq Composite и S&P 500 выросли примерно на 2,6% и примерно на 1,8% соответственно. Dow подскочил на 345 пунктов, или 1,05%.

Все основные средние показатели за декабрь снизились и готовы прервать двухмесячную серию побед.

2022 год для основных американских индексов был тяжелым.

Только Nasdaq за год упал на 33%.

( Читать дальше )

Американская статистика утром

- 29 декабря 2022, 06:08

- |

Фьючерсы на S&P 500 слабо растут, так как по мнению экспертов Уолл-стрит приближается к последним торговым дням 2022 года.

Фьючерсы на Dow Jones Industrial Average прибавили 29 пунктов, или 0,09%. Фьючерсы на S&P 500 и Nasdaq 100 выросли на 0,14% и 0,23% соответственно.

Основные индексы заканчивают свой худший год с 2008 года.

Dow потерял 9,5%, S&P 500 потерял 20,6%.

Nasdaq показывает худшие результаты, упав на 34,7%, поскольку инвесторы избавляются от акций роста.

Удачной торговли.

Индекс S&P500 на следующий год

- 27 декабря 2022, 11:52

- |

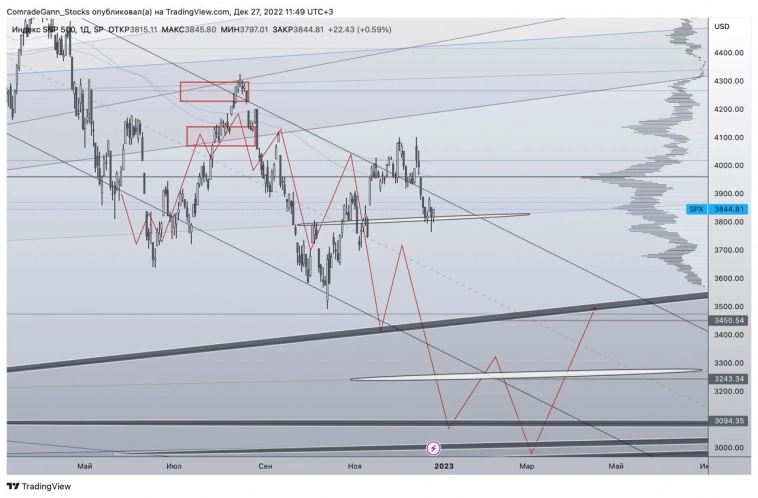

📈 Индекс S&P500

Индекс S&P500 вернулся в рамки нисходящего канала. Как и предполагал, позитив оказался недолговечным и американские индексы вернулись в свои нисходящие тренды.

Если говорить локально, то S&P500 находится на уровне поддержки 3800 пунктов и думаю, что до конца года есть шанс отскочить ближе к 3900-3950 и еще раз протестировать верхнюю границу канала (Возможно сформируется ГиП с целями отработки в 3500).

Если пофантазировать на следующий год, то, возможно, первый квартал будет негативный для индексов. Но ближе к апрелю-маю (здесь обращу ваше внимание на значение инфляции этого года) инфляция год к году начнет показывать положительную динамику. И это даст позитивный импульс рынкам.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал