S&P500 фьючерс

S&P500. Ближайшие перспективы.

- 22 июля 2020, 17:23

- |

В прошлом обзоре индекса в начале июня рассматривалось несколько вариантов движения, основной вариант предполагал коррекцию и дальнейший рост.

В любом случае ожидается снижение и уже по его форме и уровням можно будет говорить о дальнейших перспективах

Действительно, она началась 9-го июня и продолжается на данный момент несмотря на новый локальный максимум поставленный совсем недавно . Предполагается: мы имеем дело с расширяющейся плоской коррекцией.

Как видно на графике, наиболее её наиболее динамичная фаза ещё впереди, а пока что ожидается окончание волны ((b)), возможно она уже закончилась.

В закрытом разделе этот сценарий начал рассматриваться ещё 24.06

( Читать дальше )

- комментировать

- Комментарии ( 0 )

S&P 500...Будет ли второе дно в этом году?

- 22 июля 2020, 12:24

- |

S&P 500...Будет ли второе дно в этом году?

***Американские акции растут, а госдолг полыхает красным***

- 21 июля 2020, 20:39

- |

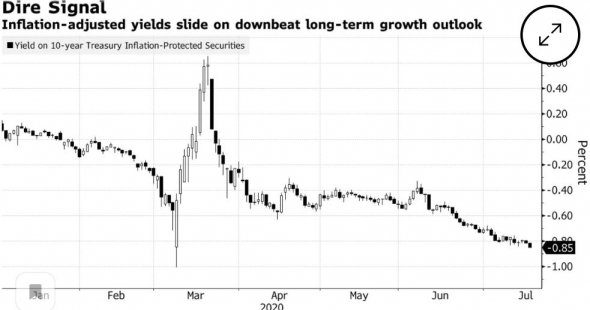

Американские фондовые индексы держатся значительно выше минимумов 2020 года, связанных с пандемией, в то время как рынок казначейских бумаг все более явно сигнализирует об угрозе восстановлению экономики на фоне роста числа случаев заражения коронавирусом, который заставляет власти многих штатов откладывать возврат к нормальной жизни. Реальные ставки доходности 10-летних бондов, которые считаются более точным барометром экономического роста, поскольку учитывают инфляцию, последние шесть недель падали и к закрытию торгов в пятницу составляли около минус 0,85%.

Рынок долга США прокладывает себе маршрут с учетом возобновившегося роста заболеваний Covid и ожиданий, что Федеральная резервная система расширит монетарные стимулы, в процессе этого позволив инфляции превысить цель в 2%. В результате реальные ставки, оцениваемые на основе показателей доходности защищенных от инфляции 10-летних бондов, в ближайшие годы потенциально могут опуститься до минус 2%, отмечает Стивен Джен из Eurizon SLJ Capital.

( Читать дальше )

Дейтрейдинг - Фьючерсный контракт на Индекс РТС (RTS-9.20)

- 21 июля 2020, 12:10

- |

Шорт: 126 610

Тейк-профит: 126 110

Put/call ratio сигнализирует о скором развороте повышательного тренда

- 21 июля 2020, 11:07

- |

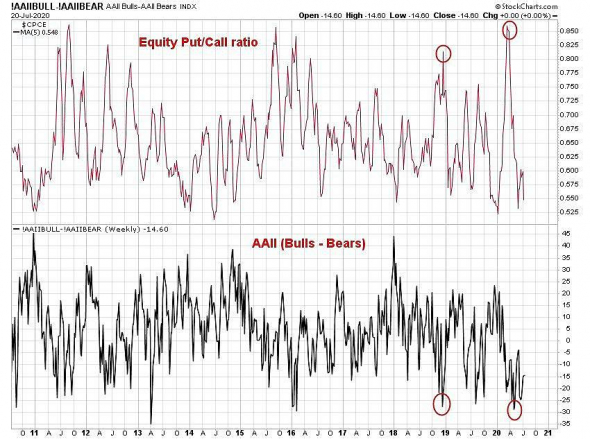

Парадоксальная ситуация сложилась на двух популярных (по крайней мере, у меня) индикаторах рыночных настроений. Они оба бОльшую часть времени не несут особого смысла, зато, когда достигают экстремальных по историческим меркам уровней, то часто сигнализируют о скором развороте тренда.

Сверху- соотношение опционов пут и колл только для акций. Снизу- разница между долями быков и медведей по опросам частных инвесторов. Хорошо видно (и это логично), что экстремумы этих индикаторов, как правило, достигаются в противофазе. То есть, когда «пут/колл» на максимуме, «быки — медведи» на минимуме, так как и то, и другое- отражение крайнего пессимизма относительно перспектив рынка акций.

Для наглядности я отметил два последних таких случая (декабрь 2018 и март 2020). Оба сигнализировали о серьезном минимуме рынка акций, который вскоре после этого начинал расти.

( Читать дальше )

Как начнется снижение

- 20 июля 2020, 23:29

- |

А снижаться будем долго и нудно… 2-3 года… как в прошлые разы:

( Читать дальше )

S&P 500 под капотом - секторы США в картинках 17.07.20

- 20 июля 2020, 15:24

- |

- uptrend 7

- downtrend 0

- sideways 26

Композиты секторов фондового рынка США построены по разбивке на секторы IBD. Графиков секторов 33, в конце добавлены ещё 3 графика, чтобы место не пропадало зря — Nasdaq composite, NYSE composite, Russell 2000.

Краткое руководство по использованию графиков

Краткое руководство по использованию таблиц

( Читать дальше )

Как вы з..ли с этой монеткой (дарю Грааль)

- 19 июля 2020, 23:28

- |

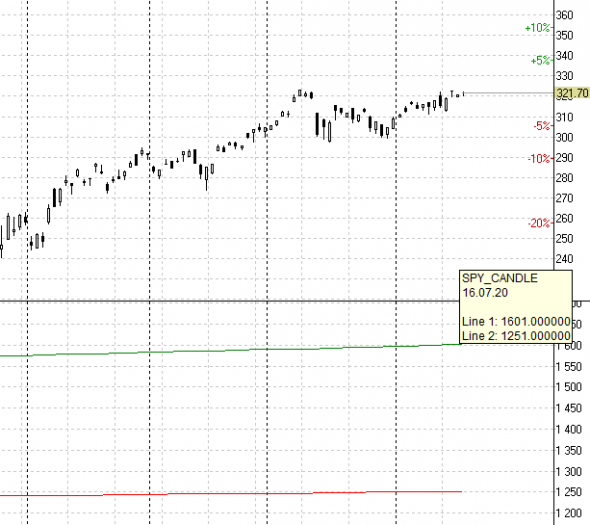

Итак, берём исторические данные SPY с 1996 года (24 года).

Шаг первый. Гипотеза — покупать на закрытии любой черной свечи и держать до следующего закрытия. Зелёная линия — прибыльные сделки, красная убыточные:

Получаем 56% прибыльных сделок.

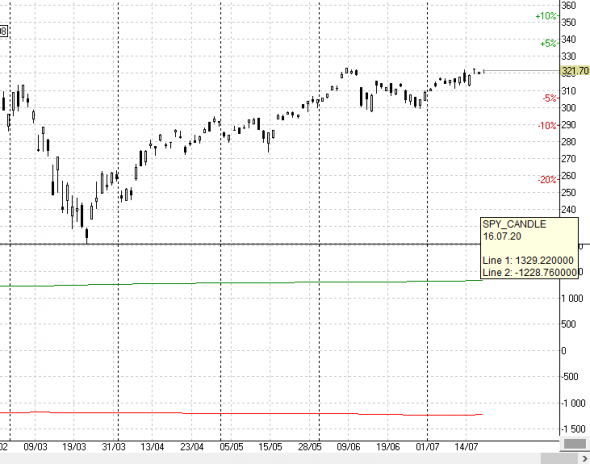

А что если ассиметрия убирается, тем что в убыточных сделках мы будем терять больше пунктов? Считаем прибыль в пунктах:

1329 против -1228. Хм. Действительно, не густо. Общая прибыль в пунктах всего на 8% выше убытка в пунктах. Сожрёт комиссия как пить дать. Думаем дальше.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал