S&P500

Сентимент SP500, WTI и GOLD - Нефть и золото ждут топлива для движения

- 14 марта 2017, 08:14

- |

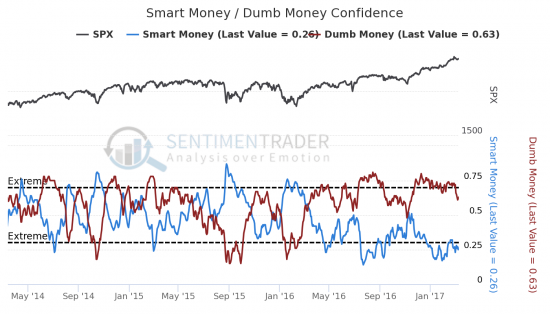

| Date | Smart Money | Dumb Money | SPX |

|---|---|---|---|

| 2017-03-13 | 0.26 | 0.63 | 2373.47 |

| 2017-03-10 | 0.25 | 0.62 | 2372.6 |

| 2017-03-09 | 0.27 | 0.61 | 2364.87 |

| 2017-03-08 | 0.26 | 0.63 | 2362.98 |

| 2017-03-07 | 0.28 | 0.65 | 2368.39 |

| 2017-03-06 | 0.26 | 0.66 | 2375.31 |

| 2017-03-03 | 0.23 | 0.72 | 2383.12 |

| 2017-03-02 | 0.27 | 0.71 | 2381.92 |

| 2017-03-01 | 0.26 | 0.73 | 2395.96 |

| 2017-02-28 | 0.26 | 0.72 | 2363.64 |

( Читать дальше )

- комментировать

- Комментарии ( 3 )

Акция №1 на бычьем рынке США и еще 39 бумаг, взлетевшие свыше 1000%

- 14 марта 2017, 06:41

- |

На прошлой неделе американский фондовый рынок отпраздновал восьмую годовщину бычьего тренда.

С момента разворота 9 марта 2009 года индекс S&P 500 прибавил около 250%. А ведь это лишь поверхностная величина. Из 500 компонент индекса более 400 за обозначенные восемь лет более чем удвоились. Из них 40 акций прибавили более 1000%.

Получается, что на каждые $100, инвестированные в начале ралли, участнику рынка удалось бы заработать более $1000, и это не считая дивидендов.

Примечательно, что Топ-10 акций S&P 500 взлетели более чем на 2000%. Особенно блеснул GGP (General Growth Properties), являющийся REIT, то есть специализирующийся на недвижимости. По состоянию на прошлую пятницу бумаги GGP увеличились на 7723%, а ведь 6 марта 2009 года они достигли исторического минимума.

На втором месте оказалась биофармацевтическая компания Incyte Corp. с ростом на 6633% за восемь лет. Отметим, что индекс Nasdaq Biotechnology за это время прибавил 412%, чуть не дотянув до показателя Nasdaq 100. Ниже представлена динамика других ведущих фондовых индексов США.

БКС Экспресс

Статистика с 1982г. говорит о (фейк)росте на этой неделе. S&P500, Nasdaq

- 13 марта 2017, 20:08

- |

13-19 Марта. Неделя экспирации (Март) Triple witching* на сленге.

Статистика говорит о том, что эта неделя в 67% случаях имеет позитивную динамику начиная с 1982г.

Однако, неделя следующая за ней- демонстрирует, как правило, негативную тенденцию- 70%.

Я не делаю прогнозы, следуя, подобным статистическим выкладкам, тем не менее мои собственные вычисления, основанные на NYSE breadth с использованием McClellan Osc Momentum indicator в данном случае- совпадают.

И я ожидаю позитивную тенденцию рынка на этой неделе, прежде чем мы вернемся к уровням S&P500 2348-52, опять же к нефти в поиске среднесрочного лоу- и надеюсь к оживлению волатильности VIX.

Если смотреть на Advance/Decline issues statistics line., то мы отдали всю прибыль за Февраль в начале марта. Среднестатистическая акция NYSE снизилась более 10% от вершины года. При этом все спокойно- СиПи упал всего на несчастных 1.5%. Работают красиво Мастера Денег, без шума.

Я ожидаю разворот Momentum upward movement. При снижающемся рынке. Неделя 20-26 Марта.

Среднесрочный oversold мы достигнем только на следующей неделе. (McClellan Osc.)

McClellan.Osc. NASDAQ. Oversold.

( Читать дальше )

Обзор товарного рынка. Фьючерсы на нефть, золото, газ, S&P500, валюты, зерновые, масличные и softs

- 13 марта 2017, 14:00

- |

Фундаментальный анализ товарного рынка (СМЕ Group и ICE U.S.). Фьючерсы на нефть, золото, газ, этанол, индекс S&P500, валюты, зерновые, масличные и софты, «в контексте возможного падения мировых рынков».

Взаимосвязь торговли опционами и фьючерсами с фундаментальными данными. Почему сейчас важнее события на рынке нефти, индекса S&P500 и доллара, чем другие фундаментальные данные, типа поступающей статистики от различных ведомств и организаций по всему миру. Куда могут уйти фьючерсы в случае роста или падения доллара.

( Читать дальше )

S&P 500 Заседание ФРС и экспирация

- 12 марта 2017, 18:51

- |

Предстоящая неделя пройдет под эгидой главного квартального события для рынка США, а именно заседания ФРС США.

Давайте посмотрим, дала ли нам предыдущая неделя какие-то сигналы для развития дальнейших событий.

Как писал уже в предыдущей статье от 9 марта (стоит освежить в памяти), Rollover может пройти по аналогии с Rollover в марте 2016 года.

Вроде как приблизительно так же и происходило. Да только так, да не так:

1. В четверг цена колебалась внутри дня по аналогии с мартом 16-го но не совсем в той же последовательности, однако дневная свеча таки вышла в виде Дожи;

2. Теоретически следующий день, а именно пятница 10 марта, должен был тогда стать трендовым, по аналогии марта 16-го. И в начале он таким и был. Однако после открытия пошли активные продажи в сторону закрытия гэпа (взглянем на график)

( Читать дальше )

The faded S&P bounce. Whats next?

- 10 марта 2017, 18:18

- |

Вслед за дискуссией на смарт-лаб "Нефть, кукл, рубль, жижа, сговор..."

http://smart-lab.ru/blog/385062.php

и на CNBC в четверг наконец то заговорили о падении цен на нефть в Чикаго. (CBOE) $CL

Волатильность нефти еще раз взлетела (после эпического взлета в среду), но достигнув макс 32.42 $OVX -в середине торговой сессии в четверг - затем снижалась вместе с разворотом цены на нефть и разворотом рынка США в целом (S&P) и закрылась нейтрально (OVX)

( Читать дальше )

Когда американский рынок акций начнет свое падение?

- 10 марта 2017, 15:03

- |

Американские фондовые рынки все никак не могут остановиться и штурмуют новые высоты. Хоть в последние несколько дней индексы и отступили от своих максимумов, но пока это больше похоже на передышку и небольшую коррекцию, чем на разворот.

С минимальных значений 2009 г. американский фондовый рынок вырос уже на 250%, столь продолжительного ралли не было уже давно. К примеру с 2003 по 2007 гг. индексы прибавили около 103%. На этом фоне даже инсайдеры не хотят покупать акции своих компаний, несмотря на то что дела у корпораций США идут неплохо.

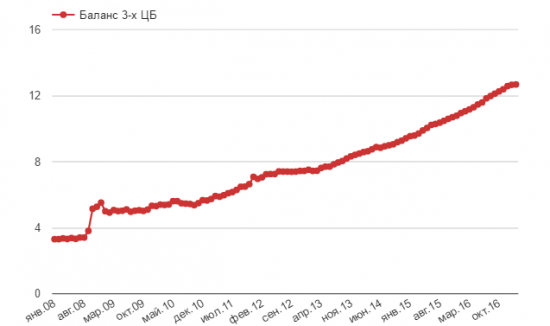

Основной причиной данного роста была сверх мягкая монетарная политика центральных банков мира. ФРС с 2008 г. напечатала около 3,5 трлн ничем не обеспеченных долларов. Сейчас этим активно занимаются ЕЦБ и Банк Японии. В общей сложности, за 9 лет ими было напечатано около 9,3 трлн долларов. Учитывая, что инфляции в западном мире только сейчас приближается к 2%, то эти деньги куда-то да должны были хлынуть. Сначала это был долговой рынок — доходность по облигациям упала в прошлом году до исторических минимумов. (Напомним, что доходность падает при росте стоимость облигации.)

( Читать дальше )

ФРС повысит ставку, чтобы поубавить пыл быков

- 10 марта 2017, 11:49

- |

Рынок оценивает вероятность повышения процентной ставки ФРС 15 марта на уровне 96%, что говорит о практически 100-процентной уверенности инвесторов в этом событии. Такой высокий уровень вероятности не наблюдался рынком очень давно, а причинами такого «ястребиного» настроения рынка является последняя макроэкономическая статистика американской экономики.

Приход Дональда Трампа на пост Президента США ранее инвесторами оценивался, как новый «Черный Лебедь», который станет причиной обвала фондового рынка страны. Вышло же все наоборот, хотя еще рано делать выводы о том, хороша ли для рынков победа Трампа. Ведь, по сути, посудите сами, ничего еще сделано не было. Разговоры остались разговорами, а конгресс не так сильно спешит выделять новые финансовые средства из бюджета страны для так званной налоговой и инфраструктурной революции США.

( Читать дальше )

S&P 500 Rollover 2016 vs Rollover 2017

- 09 марта 2017, 16:09

- |

Сегодня Rollover, хотелось бы посмотреть, а как все происходило в марте 2016 года, потому как есть некие схожие черты.

Смотрим дневной график (склейку) и красным прямоугольников выделены дни как было в марте 2016. Вначале был поставлен некий экстремум, потом в день Rollover был практически идеальный дожи с огромной амплитудой, и следующий день трендовое движение.

Теперь смотрим текущий дневной график — некоторое сходство наблюдается. Есть экстремум, есть откат несколько дней, а вот как это будет сегодня посмотрим.

( Читать дальше )

Ни каких обзоров в экселях, только Online) Сигналы по Forex/Gold/Silver/Oil/S&P500

- 09 марта 2017, 07:48

- |

Мои направления

Sell: EURUSD / AUDUSD / NZDUSD / GOLD / SILVER / EURGBP / AUDCAD / USDCHF(1.017,1.024,1.035)

Buy: USDCHF / BRN

Вчера зафиксировал прибыль и закрыл все сделки, на всех счех. Теперь новая итерация обогащения) Смотрим торгуем.Мой канал на YouTube https://www.youtube.com/channel/UCBJ2jz1ZXbJN81215liR93g

Пожалуйста поддержите, лайкните или как тут это называется))

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал