SBER

Про рынок 16,12

- 16 декабря 2024, 08:36

- |

По традиции с новостей!

Наш рынок постоянно живет ожиданиями и надеждами. Вопросов и неопределенностей много, буду пытаться разбирать эту кучу неопределенностей по порядку!

Геополитика.

США намерены до середины января поставить на Украину сотни тысяч снарядов, тысячи ракет и сотни единиц бронетехники. Цель — уложиться до ухода Байдена.

Трамп журналу Time: «Мы будем использовать поддержку Украины как рычаг против России». Вот так, постоянно говорю, что надеяться на него пока преждевременно!

На неделе была атака на Таганрог со стороны Украины и наш ответ не заставил себя долго ждать. В пятницу, 13 декабря, которую еще называют «черной», российские ВКС и ВМФ нанесли по объектам на Украине один из самых массированных ударов. Были задействованы мощные средства воздушного поражения, в том числе гиперзвуковые «Кинжалы» и ракеты «Калибр». Ответ был — мяч на стороне Украины!

( Читать дальше )

- комментировать

- Комментарии ( 0 )

🏦 Сбербанк. Результаты за 11 месяцев и прогноз на 2025 год

- 13 декабря 2024, 11:57

- |

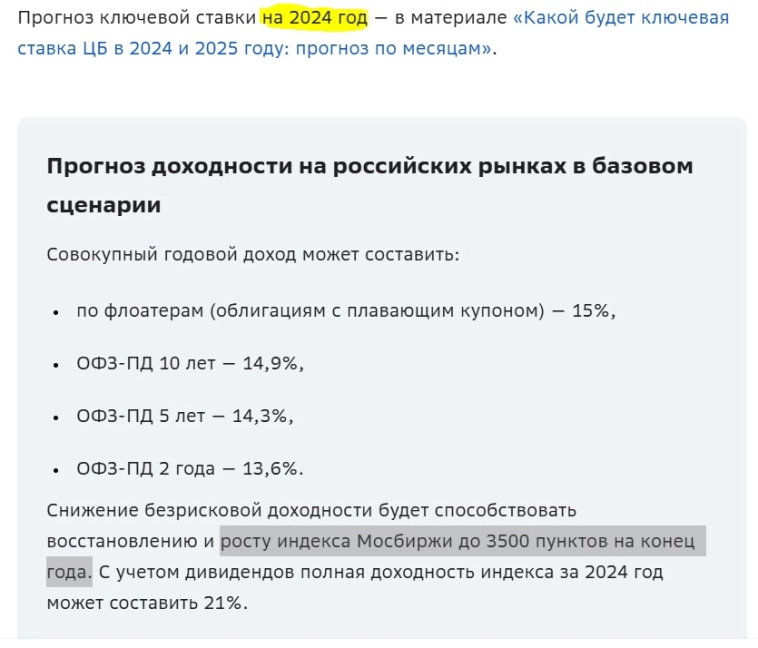

Друзья, очередную торговую неделю завершаем обзором результатов Сбербанка по итогам 11 месяцев 2024 года, а также рассмотрим мнение аналитиков банка относительно фондового рынка в 2025 году. Традиционно переходим к ключевым показателям:

— Чистая прибыль: 1 444,8 млрд руб. (+4,9% г/г)

— Чистые процентные доходы: 2 378,2 млрд руб (+12,7% г/г)

— Чистые комиссионные доходы: 657,1 млрд руб (+6,1% г/г)

Телеграм канал Фундаменталка — обзоры компаний, ключевых новостей фондового рынка РФ

📈 По результатам без сюрпризов. Сбербанк продолжает демонстрировать рост по всем ключевым финансовым показателям (11М2024).

— Если брать результаты отдельно за НОЯБРЬ, то Сбер установил рекорд по чистым процентным доходам, которые составили 244 млрд руб (+8,8% г/г), что обусловлено 68% плавающих кредитов.

📉 При этом чистая прибыль в НОЯБРЕ оказалась ниже ОКТЯБРЯ (117,3 против 134,2 млрд руб), но всё равно больше прошлогодних значений на 1,6%. Аналогичная ситуация и по чистым комиссионным доходам, которые год к году снизились на 2,4% и составили 58,9 млрд руб.

( Читать дальше )

Про рынок 13,12

- 13 декабря 2024, 08:20

- |

По традиции с новостей!

Геополитика.

Трамп журналу Time: «Мы будем использовать поддержку Украины как рычаг против России». Вот так, постоянно говорю, что надеяться на него пока преждевременно!

Генсек НАТО Рютте: Россия готовится к долгосрочному противостоянию с Украиной и НАТО. Пришло время перейти к мышлению военного времени. Пентагон считает, что скоро Россия может вновь применить ракету «Орешник».

В Кремле заявили, что ответ на украинский удар по Таганрогу последует тогда и так, как будет признано целесообразным.

Так что с геополитикой продолжается лотерея и неопределенность. Надо ждать фактов, причем любых!

У нас продолжается интрига со ставкой.

Росстат сообщил о неожиданно высоком уровне инфляции в России в ноябре — 1,43%, что почти вдвое больше, чем в октябре (0,75%). Это максимальный показатель для ноября за последние 22 года. «Учитывая последние данные по потребительским ценам, думаю, увидим инфляцию на уровне 9,3-9,4% декабрь к декабрю, что эквивалентно 8,4% в среднем за полный 2024 год» — директор группы суверенных и региональных рейтингов АКРА Дмитрий Куликов. Откуда они берут эти цифры, ну и … с ними, по магазинам не ходят!

( Читать дальше )

Про рынок 12,12

- 12 декабря 2024, 08:33

- |

По традиции с новостей!

Геополитика.

В Минобороны РФ сообщили, что утром 11 декабря по Таганрогу был нанесен удар шестью ракетами ATACMS, целью был военный аэродром. Данная атака западным дальнобойным оружием не останется без ответа — Минобороны РФ. РФ может применить «Орешник» по Украине уже в ближайшие дни.

Украина «действительно» готова к переговорам с Россией, но «простого решения ждать не стоит» — советник офиса президента Украины Михаил Подоляк. При этом атаки продолжаются! НУЖНЫ ФАКТЫ, все эти вбросы до фактов не имеет уже значение!

ПОСЛЫ ЕС СОГЛАСОВАЛИ 15-Й ПАКЕТ САНКЦИЙ ПРОТИВ РОССИИ — ПРЕДСЕДАТЕЛЬСТВО ВЕНГРИИ — ТАСС НОВЫЙ ПАКЕТ САНКЦИЙ ПРОТИВ РФ ОГРАНИЧИВАЕТ ДЕЯТЕЛЬНОСТЬ СУДОВ ТРЕТЬИХ СТРАН, ПОМОГАЮЩИХ РФ.

Власти США прорабатывают ужесточение санкций против экспорта российской нефти. Байден долго время не вводил эти ограничения из опасений, что они приведут к резкому взлету цен на энергоносители, особенно в преддверии президентских выборов. Однако теперь, в связи со снижением цен на нефть, администрация Байдена готова к более агрессивным действиям.

( Читать дальше )

Про рынок 11,12

- 11 декабря 2024, 08:24

- |

По традиции с новостей!

Хотя какие новости, возможно мое предсказание сбудется — «Следующая неделя пройдет без драйверов на рынке (конечно исключать вербальных интервенций нельзя), основные события по идее должны произойти на неделе с 16,12 по 20,12.».

Хотя сегодня выйдут данные по инфляции, но они скорее всего выйдут по традиции после окончания основной сессии.

Из локальных новостей.

США выделили Украине займ в $20 млрд с погашением доходами от замороженных активов РФ. Eurolcear, в которой хранится большая часть замороженных активов ЦБР, заявила, что она не должна нести ответственность, если ЕС решит конфисковать активы РФ.

Болгария завила , что может прекратить транзит газа из России в Сербию и Венгрию, если «Газпром» не найдет способ проведения оплаты на фоне санкций США.

Сбербанк предсказал значение индекса Мосбиржи через год. SberCIB базово ждет роста индекса МосБиржи до 2850 пунктов к концу 2025 года, полная доходность может составить 23%. Не так и много, а как-же указание Путина по удвоению? Или они рассчитывают, что индекс упадет в моменте до 1425?😱

( Читать дальше )

Сбер продолжает оставаться на высоте 🔥

- 10 декабря 2024, 20:15

- |

🏦Сегодня Сбербанк отчитался по РСБУ за 11 месяцев 2024 года:

⏺ Чистая прибыль достигла ₽1444,8 млрд (+4,9% год к году).

⏺ Рентабельность капитала составила 23,7%.

⏺ Чистый процентный доход вырос на 12,7%, до ₽2,38 трлн.

⏺ Чистый комиссионный доход вырос на 6,1%, до ₽674,1 млрд.

📊 И отчет вышел вполне неплохим, ведь несмотря на замедление кредитования на фоне высокой ставки, банк все равно продолжает демонстрировать позитивную динамику.

Однако хоть результаты и совпали с ожиданиями рынка, котировки Сбера все равно показывают снижения в -2% за день, но тут уже больше вопросы к настроениям на рынке.

Что касается дивидендов, то тут все также стабильно и по итогам года банк может выплатить в районе 35-36 руб. или 15–15,4% доходности по текущим.

⚡️ Так что если обобщить, то за Сбер мне все также не страшно, ведь он остаётся одной из наиболее понятных и привлекательных историй на рынке!

👉 А также не стоит забывать, что на текущем рынке есть множество интересных акций, которые в следующем году могут показать отличный рост.

( Читать дальше )

Индекс Мосбиржи на конец 2025 = 2850

- 10 декабря 2024, 12:04

- |

Есть интересное противоречие, верят в инфляцию 7% по году, но при этом будет девальвация 15% и это конечно вызывает больше вопросов, чем ответов

( Читать дальше )

Про рынок 10,12

- 10 декабря 2024, 08:16

- |

По традиции с новостей!

МИНФИН РФ ПОДТВЕРДИЛ ОЦЕНКУ ИСПОЛНЕНИЯ ФЕДЕРАЛЬНОГО БЮДЖЕТА В 2024Г С ДЕФИЦИТОМ 1,7% ВВП.

Цены в российских магазинах в январе 2025 года вырастут на 10–15% по сравнению с январем 2024 г, предупреждают экономисты.

Валютный рынок.

ЧИСТЫЕ ПРОДАЖИ ИНОСТРАННОЙ ВАЛЮТЫ КРУПНЕЙШИМИ ЭКСПОРТЕРАМИ В НОЯБРЕ СНИЗИЛИСЬ НА 23%, ДО $8 МЛРД ИЗ-ЗА САНКЦИЙ. АДАПТАЦИЯ УЧАСТНИКОВ РЫНКА К НОВЫМ САНКЦИЯМ СНИЗИТ ДАВЛЕНИЕ НА ВАЛЮТУ, НО КУРС РУБЛЯ БУДЕТ ОПРЕДЕЛЯТЬСЯ ФУНДАМЕНТАЛЬНЫМИ ФАКТОРАМИ

ЦБ РФ: НА РУБЛЬ В НОЯБРЕ, ПОМИМО САНКЦИЙ, ОКАЗАЛА ВЛИЯНИЕ ПОКУПКА ВАЛЮТЫ КОМПАНИЯМИ ДЛЯ ПОГАШЕНИЯ ВАЛЮТНЫХ ДОЛГОВ.

Рубль начинает слабеть к доллару и юаню, если это можно считать за драйвер для роста «бумажного» рынка — то соглашусь — статистически рынок рос на девальвации рубля! В CNYRUB на днях пока отскок, психоз на валютном рынке закаливает (ходит по 2-3% = это для валюты очень большие колебания), нужно и тут ждать успокоения, и более плотной проторговки дна исключать нельзя! И хоть я стратегически и бык по валюте, осторожность никогда не бывает лишней!

( Читать дальше )

🏦🏦🏦 А давайте ка разберем наши банки!

- 09 декабря 2024, 17:56

- |

В данной рубрике уже побывал нефтяной и продовольственный сектор, однако финансовые компании мы так и не затрагивали, так что давайте исправляться.

🏦 Начнем со всем известного Сбера!

И если честно, то я думаю, что в этой истории все итак понятно — отличные для высокой ключевой ставки результаты, стабильно растущие дивиденды и полная честность по отношению к инвесторам.

За что акции Сбербанка сейчас и являются одной из самых надежных и простых идей на всем рынке!

🏦 У желтого конкурента все еще интереснее!

Ведь за счет интеграции Росбанка он демонстрирует невероятные темпы роста и повышает ожидания по прибыли даже в условиях жесткой ДКП.

К тому же компания имеет отличный кредитный портфель, а недавно еще и ежеквартальные дивиденды начала платить, за что и получает в данном секторе заслуженное 1-е место!

🏦 Да и БСП в целом-то не отстает!

Поскольку он только выигрывает от высокой ключевой ставки за счет и продолжает повышать прогнозы по развитию, при этом демонстрируя дивидендную доходность выше 17%.

( Читать дальше )

Про рынок 09,12

- 09 декабря 2024, 08:22

- |

По традиции с новостей!

На мой взгляд ситуация на рынке во многом зависит от геополитики. Понятное дело, что в случае ее улучшения вскоре может кардинально изменится и ДКП, со временем и инфляция стабилизируется, жизнь может начать налаживаться со всеми вытекающими. Но надо понимать, что макроэкономика будет восстанавливаться тоже не моментально! Да и при условии позитива в геополитике, а по поводу нее гадать, увы, нельзя!

А с геополитикой все непросто. Кому-то кажется, что Зеленский близок к переговорам, El Mundo вообще сообщило, что Запад готовит для Зеленского «золотое изгнание» в Лондон в случае заключения соглашения с Россией о прекращении огня. Но со стороны США до инаугурации Байдена продолжается сохраняться вероятность продолжения спонсирования Украины. Угадайка = лотерея, но нужно быть готовым к любому сценарию.

=

ДКП и валютный рынок (и снова на мой взгляд сейчас это взаимосвязанные понятия). Будет немного сумбурно, т.к. довольно сложно последовательно излагать свои мысли!.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал