Treasuries

Многие экономические показатели указывают на то что ставку не стоит так скоро снижать, но.....

- 22 февраля 2024, 19:46

- |

Ах, да и еще маленькая деталь. Доходность Трежерей почти на историческом максимуме. Вопрос: кого будут топить первым, если запахнет жареным ?

В общем, перегрев не за горами. Загнал ФРС себя в тупиковую ситуацию. Где надо бы уже что-то конкретное озвучить, да не обрушить бы.

Ну что бы я посоветовал баксу? Не укрепляйся, не надо. А-то ведь если 1,070 пробьешь, то потом только паритет и ниже. А оно тебе надо? (шутка)

Вот и посмотрим, прислушается к моим словам бакс или нет.

- комментировать

- Комментарии ( 0 )

Ставку ФРС снова могут повысить??

- 20 февраля 2024, 19:58

- |

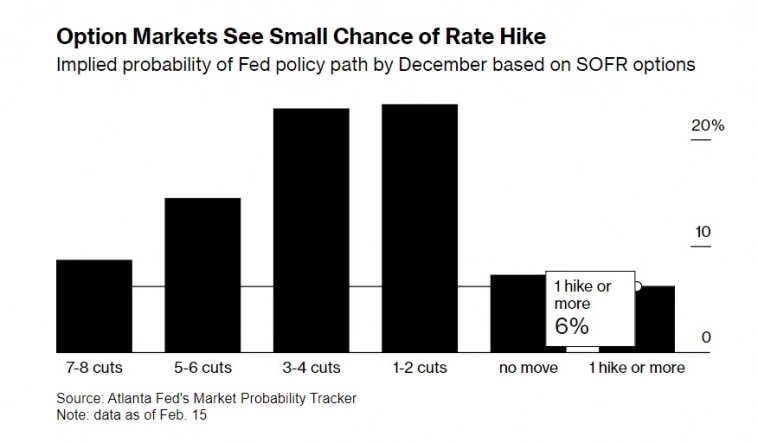

Рынки продолжают гадать, как сильно может снизить ставку ФРС в этом году.

Как я писал на прошлой неделе, ожидания стали более умеренными⬇️.

Так, если в декабре – начале января рынок закладывался на 6-7 снижений (- 1,5%-1,75% от текущих 5,5%), то на текущий момент ожидания сместились к 3-4 снижениям (в пределах -1%)

При этом сама ФРС говорит о 3х снижениях до конца 2024, как базовом прогнозе.

Интересно, что после последних данных по инфляции часть участников рынка начали страховаться и от возможного повышения ставки до конца года (такой вариант возможен в теории при разгоне инфляции). Вероятность такого исхода пока оценивается в 6%.

Примерно такая же вероятность (7%) закладывается на то, что ставку оставят до конца года на текущем уровне.

Принимая во внимание изменения настроений, стоит осторожнее относиться к покупке «длинных» бумаг с погашением через 10+лет. Быстрого снижения доходностей может и не произойти, а короткие бумаги дают в некоторых случаях доходность к погашению не ниже, а иногда и выше.

( Читать дальше )

markets report 19/2/24

- 19 февраля 2024, 08:43

- |

Всем понедельник! Выпуск 357

В пятницу на нашем рынке было пожалуй единственное и ожидаемое событие прошлой недели, ставка от ЦБ. И Папа не подвел как и ожидала львиная часть рынка ставка осталась на прежнем месте. Не сказал бы что это вызвало какую-то бурную реакцию, оно и понятно, случившийся факт был заложен в цене, но индексы пошли вниз и чуть более обычного, но не криминально. Скорей всего подрастроили слова главы ЦБ, о том, что ставка еще нужна высокой и первое снижение ожидается не раньше 2й половины текущего года. Акции немного подрастроились и скорей продолжат немного грустить и на этой неделе.

Отдельно хочется выделить бумагу USBN, которая отмечает процесс окончания санации ростом аж в 23%. Не исключена сопоставимая коррекция после такого взлета. Но хочу отметить, что невнятно колебавшаяся бумага последние лет 9, в этому году вышла по котировкам на принципиально другой уровень, и похоже на то что в этой зоне уже останется. Так что если повезет и она сильно откатиться, можно пробовать подбирать.

( Читать дальше )

markets report 16/2/24

- 16 февраля 2024, 10:47

- |

Всем пятница!

Праздник на Уолл Стрит вообще не закончился, считают быки и выкупили рынок обратно за последние 2 торговые сессии. Данные по розничным продажам упали сильней ожиданий, на что многие участники торгов посчитали, что это делает неожиданно выросшую инфляцию не такой страшной, потому что потребительский спрос снижается. Фондовые индексы на этих радостях снова приближаются к своим локальным максимумам, но надо сказать, что темп роста немного замедляется особенно это видно у технологического NASDAQа. Вслед за удивившей потребительской инфляцией сегодня выходит инфляция производителей или PPI, она обычно повторяет по направлению CPI и может сегодня рынок обломать. В противном случае настроение к концу недели сохраниться хорошее и даст запал на следующую неделю.

SnP снова забрался выше 5000 пунктов, и имеет все шансы пойти как выше, так и снова завалится. Вообще считаю, что наступила хорошая история для всех. Быки радуются, что рост продолжается и, если опасность миновала, то на следующей неделе будут осваиваться в зоне выше 5000 по индексу SnP.

( Читать дальше )

Стоимость обслуживания госдолга США достигла рекордного уровня, — Bloomberg.

- 15 февраля 2024, 18:37

- |

Стоимость обслуживания госдолга США достигла рекордного уровня, — Bloomberg

▪️3,15% достигла средневзвешенная процентная ставка по непогашенному государственному долгу США. Это самый высокий уровень с 2010 года, — констатирует Bloomberg

▪️На 16% увеличился дефицит бюджета США за 4 месяца текущего финансового года, достигнув 532 млрд долларов.

Затраты на проценты внесли основной вклад в эту сумму, составив 357 млрд долларов.

Это на 37% больше, чем в 2023 году

Экономика США вошла в «смертельную спираль» государственного долга, — Bloomberg

▪️34 трлн долларов составляет сегодня госдолг США.

И он продолжает расти.

Скоро Америке придется каждый год тратить на выплату процентов по долгу больше денег, чем на национальную оборону, — констатирует Bloomberg

▪️5,4 трлн долларов к 2053 году достигнет объём выплат по госдолгу по прогнозам Бюджетного управления Конгресса США

▪️«Экономика США находится в ужасном месте»,

— заявил недавно бывший министр финансов Америки Роберт Рубин,

( Читать дальше )

Россия и Китай продают облигации США, но наращивают запасы золота

- 14 февраля 2024, 18:12

- |

Центральные банки по всему миру закупили в 2023 году значительное количество золота. Особенно поразительной была деятельность Китая, золотые запасы которого за год увеличились на 225 тонн.

Согласно статье на китайской интернет-платформе Baijiahao, Россия активно участвовала в «золотой лихорадке», чтобы увеличить свои запасы жёлтого драгметалла. «В результате золотые запасы России достигли рекордного уровня в 2360 тонн. Это ставит Россию на пятое место после США, Германии, Италии и Франции», — сообщают китайские СМИ.

Нынешняя «золотая лихорадка» во многом обусловлена действиями России. Ранее Российская Федерация не проявляла особого интереса к золоту и предпочитала инвестировать в американские ценные бумаги, говорится в статье китайского издания. Однако несколько лет назад российский Центробанк провёл масштабную продажу американских облигаций, а на вырученные деньги купил большое количество золотых слитков, говорится в статье.

( Читать дальше )

markets report 14/2/24

- 14 февраля 2024, 09:35

- |

Всем обычная среда! Выпуск 355

Для начала любимый и родной, но уже поднадоевший своей вялостью российский фондовый рынок. Кардинальных изменений особо не наблюдается, индекс iMOEX вяленько подобрался к недавним локальным максимумам в районе 3260 пунктов плюсминус. Рублевый индекс делает это уже в 3й раз, супер вяло и на затухающей амплитуде посему как-то нет уверенности, что сейчас high будет резко обновлен и рынок, неожиданно и резко полетит вверх. Но опять же не стоит забывать, что на рынках случается всякое. Тем не менее iMOEX как вяленько подобрался, так же скорей всего будет валенько отбираться обратно, может даже чутка обновив максимум. На RTS вообще без слез скуки не взглянуть. Если MOEX вчера дал за день 0,4%, что как бы тоже не серьезно, то RTS и вовсе подрос блин на 0,2% и так уже вторую неделю. Поэтому происходит утаптывание чуть выше 1100 пунктов, а отсюда индекс может пойти реально куда угодно. Многие аналитики считают, что рост возобновится, но это только при условии, что рубль будет резко укрепляться. А в этом я сильно сомневаюсь.

( Читать дальше )

Будет ли снижение ставки?

- 14 февраля 2024, 06:46

- |

headlines F:

Среди sell side компаний значительно сузился разброс прогнозов относительно даты первого снижения ставки. Сейчас все ожидают первое снижение либо в мае, либо в июне, и мнения по этому поводу разделились почти поровну.

Ожидания относительно совокупного снижения в 2024 году все так же варьируются в широком диапазоне — от 0.75% до 2.50%. Среднее значение практически совпадает с прогнозом рынка — 5-6 снижений по 0.25% на каждом заседании.

Пишем больше новостей о финансовых рынках в наших каналах:

t.me/headlines_for_traders

t.me/renat_vv

t.me/headlines_fed

t.me/headlines_quants

t.me/headlines_geo

Инвестиции в гособлигации США

- 13 февраля 2024, 17:49

- |

Клиентам «Финама» со статусом квалифицированного инвестора теперь доступен новый инструмент — американские казначейские облигации.

Трежерис обладают высокой ликвидностью и могут стать альтернативой долларовым депозитам, а текущие рыночные условия позволяют использовать по максимуму возможности облигаций как инвестиционного инструмента.

Во-первых, доходности этих долговых бумаг находятся на самых высоких за последние десятилетия значениях.

Во-вторых, с учетом прогнозов по снижению ставок ФРС инструмент позволит получить доход благодаря росту стоимости по мере смягчения ДКП американского регулятора.

Сейчас инвесторам доступны три выпуска: с погашением в 2025, 2028 и 2043 году, их доходность превышает 4%. Сделки проходят на платформе FinamTrade с 10:00 до 23:00 мск.

Подробнее о том, какой стратегии придерживаться при работе с трежерис, рассказали здесь.

Подписывайтесь на наш телеграм-канал @finam_invest

Как Дональд Трамп рискует спровоцировать новый кризис облигаций

- 09 февраля 2024, 19:22

- |

Дональд Трамп пугает финансистов. Попытка бывшего президента США вернуться в Белый дом вызывает недоумение на Уолл-стрит, в том числе среди так называемых линчевателей облигаций.

Этот термин, придуманный опытным инвестиционным стратегом Эдом Ярдени в 1980-х годах, описывает долговых трейдеров, которые наказывают расточительных политиков, продавая облигации.

Это снижает их стоимость, повышая стоимость заимствований и делая выпуск новых облигаций более дорогостоящим для правительств.

Лиз Трасс их хорошо знает.

Решение бывшего премьер-министра продолжить радикальное снижение налогов без плана по сокращению расходов было отвергнуто финансовыми рынками, что вынудило ее сменить одного канцлера на другого, прежде чем спровоцировать ее уход.

Есть опасения, что история может повториться еще раз, и потенциальный кризис облигаций США будет иметь глобальные последствия для долга и стоимости займов.

Обеспокоенность по поводу устойчивости долга США была обнародована на этой неделе Бюджетным управлением Конгресса (CBO).

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал