VEON

VEON - выручка по МСФО во II квартале снизилась на 6,1%

- 02 августа 2018, 08:58

- |

Приходящийся на акционеров чистый убыток во втором квартале 2018 года составил 138 миллионов долларов, что на 46,6% меньше показателя за аналогичный период годом ранее. Показатель EBITDA в отчетном периоде составил 857 миллионов долларов, что на 8% меньше аналогичного показателя в прошлом году.

пресс-релиз

- комментировать

- Комментарии ( 0 )

Выручка VEON за 2 квартал 2018 года может снизиться на 7%

- 01 августа 2018, 17:33

- |

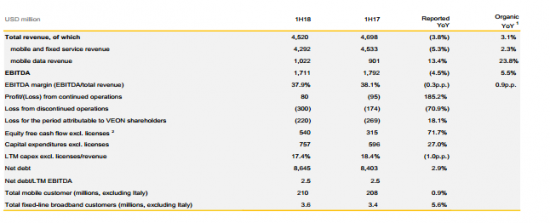

Мы ожидаем, что компания сообщит о снижении совокупной выручки на 7% по сравнению со 2 кварталом 2017 года, до $2,25 млрд., и о падении EBITDA на 11% до $0,83 млрд. при рентабельности по EBITDA в 36,9%. Главной причиной такой динамики будет годовое ослабление локальных валют относительно доллара в большинстве стран, где VEON осуществляет операционную деятельность. На динамике EBITDA также должны негативно сказаться расходы на интеграцию магазинов «Евросеть» в России (мы исходим из допущения, что в 2К18 они составили 1,7 млрд. руб. против 0,6 млрд. руб. в 1К18 и совокупных прогнозируемых компанией 3 млрд. руб.). Если наши ожидания окажутся верными, то, по нашему мнению, это будет означать, что у компании имеется комфортная «подушка безопасности» между фактическими данными и корпоративным прогнозом на год, который представляется нам консервативным.Sberbank CIB

Мы ожидаем, что вместе с результатами компания объявит промежуточные дивиденды: по нашим прогнозам, они составят $0,12 на акцию (при дивидендной доходности в 4%).

Продажа 50% доли Wind Tre положительна для акций Veon

- 04 июля 2018, 12:49

- |

VEON объявил сегодня о заключении двух крупных сделок. Во-первых, компания продаст 50% акций в Wind Tre китайскому конгломерату CK Hutchison. Во-вторых, VEON сделал предложение по приобретению активов Global Telecom Holding (GTH) в Пакистане и Бангладеш. Продажа 50% доли Wind Tre должна принести VEON денежный поток в размере 2 450 млн евро, который будет получен полностью в форме денежных средств по завершении сделки (приблизительно $2 867 млн). VEON ожидает получить $1,1 млрд чистой прибыли, которая будет направлена на погашение долга и снижение коэффициента левериджа, что соответствует текущей дивидендной политике компании. В результате коэффициент чистого левериджа Группы (про-форма) снизится примерно до уровня 1,7х. Оставшуюся часть прибыли от сделки VEON планирует направить на приобретение активов Global Telecom Holding (GTH) в Пакистане (Jazz и связанные с ним операции) и Бангладеш (Banglalink) — на сумму $2 550 млн. Данные активы уже полностью консолидированы в отчетности VEON. Также VEON не планирует изменять долю в активах в Алжире (Djezzy), которыми она владеет косвенно через GTH.

( Читать дальше )

Новости компаний — обзоры прессы перед открытием рынка

- 04 июля 2018, 09:17

- |

«Интер РАО» продолжает скупать собственные акции

«Русгидро» продает весь свой пакет в «Интер РАО» (4,92%) «дочке» энергокомпании – компании «Интер РАО капитал», сообщила гидрогенерирующая компания. Совет директоров «Русгидро» одобрил продажу доли за 17,2 млрд руб. Цена на 15,1% ниже, чем средневзвешенная цена за полгода на Московской бирже за аналогичный пакет. По такой же цене в прошлую пятницу продала свой 10%-ный пакет «Интер РАО» ФСК. Но оферту миноритариям «Интер РАО» делать не собирается. Дочерняя структура «Интер РАО» – ООО «Практика» – приобрела у ФСК 0,67% акций материнской компании, отмечалось в сообщении компании. «По условиям сделки предусмотрена отсрочка платежа на период более одного года, что предполагает переход права собственности после оплаты акций», – отмечает представитель «Интер РАО». Таким образом, у «Интер РАО капитала» сейчас нет права собственности на этот пакет, квазиказначейский пакет не превышает 30% и не возникает обязательств по обязательному( Читать дальше )

VEON - CK Hutchison (Гонконг) выкупит у VEON его долю в СП Wind Tre за 2,45 млрд евро

- 03 июля 2018, 10:00

- |

Завершение сделки ожидается в третьем квартале или в начале четвертого квартала 2018 года после получения одобрения регуляторов ЕС и Италии.

Одновременно VEON предложил телекоммуникационной компании Global Telecom Holding S.A.E (GTH) купить ее активы в Пакистане и Бангладеш — компании Jazz и Banglalink — за 2,55 миллиарда долларов. При этом VEON уже принадлежит 57,7% GTH. В результате сделки к VEON перейдет долг GTH в размере 1,6 миллиарда долларов, а остальные 950 миллионов долларов будут выплачены денежными средствами и с помощью отсроченного вознаграждения. Завершение этой сделки запланировано на четвертый квартал текущего года после одобрения акционеров GTH и регуляторов.

( Читать дальше )

Финансовые показатели МегаФона находятся под давлением последние кварталы

- 21 июня 2018, 17:38

- |

На момент выхода отчетности «МегаФон» продолжал консолидировать результаты Mail.Ru Group на основании владения 63,8% ее голосующих акций. С учетом этого совокупная выручка объединенной компании выросла на 6,1% (г/г) до 91,5 млрд руб. Маржа на уровне OIBDA по выручке снизилась на 2,5 п.п. и составила 34,7%.

Тем не менее экономический интерес «МегаФона» в Mail.Ru Group составляет лишь 15,2%, и сводные данные отчетности по-прежнему нерепрезентативны. При анализе инвестиционной привлекательности компании мы по-прежнему ориентируемся отдельно на рыночную стоимость пакета в Mail.Ru и результаты телеком-сегмента «МегаФона».Выручка непосредственно телеком-сегмента «Мегафона» прибавила 2,6% (г/г) до 76,5 млрд руб.

Выручка телеком-сегмента «Мегафона» в России, в свою очередь, прибавила 2,6% (г/г), до 75,4 млрд руб. Выручка «МегаФона» от предоставления услуг мобильной связи в России прибавила 2,6% (г/г) до 63,3 млрд руб., при сокращении мобильной абонентской базы на 1,4% (г/г) до 74,5 млн. Выручка «МегаФона» от продажи оборудования и аксессуаров в России снизилась на 1,4% (г/г) до 5,6 млрд руб., а от услуг фиксированной связи выросла на 6,2% (г/г) до 6,4 млрд руб.

Маржа OIBDA всего телеком-сегмента «Мегафона» прибавила 1 процентный пункт (г/г) до 40% (сам показатель вырос на 5,3% (г/г) 30,6 млрд руб.). Улучшение маржи, как и у основных конкурентов оператора, в значительной мере связано с изменениями в стандартах МСФО (к примеру, на фоне капитализации расходов на привлечение абонентов). Без учета новых стандартов маржа OIBDA «Мегафона» прибавила бы лишь 0,2 процентных пункта год к году.

Долговая нагрузка телеком-сегмента «Мегафона» в терминах Чистый долг/12 мес. OIBDA сократилась с 1,91 до 1,88 (г/г). Компания не платит дивиденды и постепенно распродает непрофильные активы, что позволяет снижать долг. Оператор сообщил, что в ближайшее время через цепочку сделок продаст часть пакета Mail.Ru (11 500 100 акций класса «А», составляющих 5,23% экономической доли и дающих 58,87% голосов) за $247,5 млн и потеряет контроль над интернет-компанией. Вырученные средства – примерно полтора года инвестиций в рамках исполнения закона Яровой.

Прогнозы менеджмента на 2018 год остались неизменными: стагнация или небольшой рост сервисной выручки, нулевая динамика OIBDA (121,9 млрд руб.) и CAPEX в размере 75-80 млрд руб. Формально, на фоне продажи непрофильных активов и накопления средств на счетах, компания может вернуться к выплате дивидендов по итогам 2018 года (то есть в 2019 году), но решение совета директоров в этом отношении после смены структуры собственников не очевидно.

Наши прогнозы и рекомендации

( Читать дальше )

Пока слишком рано оценивать влияние нового бизнеса на деятельность Veon

- 04 июня 2018, 10:47

- |

Veon, вслед за другими операторами связи, развивает новый сегмент бизнеса — маркетплейс. У клиентов будет возможность использовать площадку для покупки билетов в кинотеатрах, доставки заказов и записи в салоны красоты. Первыми партнерами проекта являются Рамблер-Касса, Instamart и Yclients. В будущем будет добавлено больше вариантов. Новая услуга может быть загружена в приложении Мой Билайн. Ежедневная аудитория приложения, по данным Коммерсанта, оставляет 1.3 млн пользователей, а в общей сложности приложение было установлено более 27 млн раз. Бизнес-модель предусматривает агентское вознаграждение для Вымпелкома, которое оператор будет получать за транзакции клиентов. Размер комиссии не раскрывается, но, согласно оценкам «Ъ», она может составлять 5-10% на рынке электронной коммерции. Основное отличие проекта от конкурентов заключается в том, что на площадке Veon есть встроенный личный помощник Марк, который будет общаться с клиентами в формате чат-бота.

( Читать дальше )

МТС отчитается в среду, 23 мая и проведет телеконференцию

- 22 мая 2018, 13:59

- |

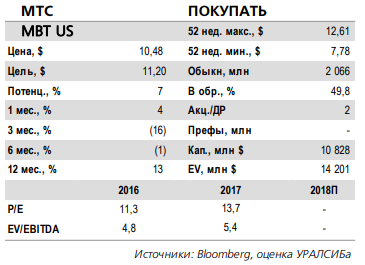

С учетом достаточно хороших результатов, обнародованных недавно VEON и Tele2 Россия, мы ожидаем, что и отчетность МТС сохранит тенденцию последних кварталов, отразив по-прежнему довольно высокие по меркам отрасли темпы роста и приемлемый уровень рентабельности. В частности, мы ожидаем увеличения консолидированной выручки на 4% (здесь и далее – год к году) до 108,5 млрд руб. (1,9 млрд долл.), а OIBDA – на 3% до 43,1 млрд руб. (758 млн долл.), что предполагает рентабельность по OIBDA на уровне 39,7% (-0,3 п.п.). Чистая прибыль, по нашим прогнозам, составит 12,8 млрд руб. (225 млн долл.).

По нашим прогнозам, выручка от услуг мобильной связи МТС в России возрастет на 4,7% до 101,7 млрд руб. (1,3 млрд долл.), а продажи мобильных устройств – на 14% до 12,9 млрд руб. (228 млн долл.). Мы также прогнозируем рост выручки от услуг фиксированной связи на 2% до 15,5 млрд руб. (272 млн долл.). OIBDA компании в России может увеличиться на 3,8% до 41,0 млрд руб. (721 млн долл.). На Украине выручка МТС может возрасти на 9% до 3,1 млрд гривен (114 млн долл.), а OIBDA может составить 1,3 млрд гривен (49 млн долл.) при рентабельности 42,9%.

( Читать дальше )

VEON Ltd. (Билайн) - Отчет 1 кв 2018г

- 14 мая 2018, 22:35

- |

VEON

(AMS: VEON)

€2.3 0.00 (0.00%)

Delayed — 05/14 01:35:01 pm

www.4-traders.com/VEON-34473582/

VEON Ltd (ADR)

(NASDAQ: VEON)

$2.695 +0.005 (+0.19%)

Real-time Cboe BZX — 05/14 09:22:21 pm

http://www.4-traders.com/VEON-LTD-ADR-34473559/

VEON Ltd.

Номинал US$0.001

( Читать дальше )

Результаты Veon по выручке оказались лучше ожиданий рынка

- 14 мая 2018, 12:29

- |

Выручка Veon в I квартале 2018 года сократилась на 1,4% по сравнению с аналогичным периодом 2017 года и составила $2,25 млрд, говорится в отчете оператора. Показатель EBITDA группы за отчетный период сократился на 0,8% — до $854 млн. Рентабельность по EBITDA составила 38% против 37,8% годом ранее. Чистый убыток Veon достиг $109 млн, тогда как в I квартале 2017 года убыток составлял $5 млн.

Результаты VEON по выручке оказались лучше ожиданий рынка, по EBITDA – на уровне консенсуса. Рост выручки компании обеспечили два региона: Россия и Украина, тогда как в других странах показатель сокращался. Увеличение доходов в РФ связано с ростом выручки от мобильной связи, а также с увеличением продаж оборудования и аксессуаров, которое частично обусловлено открытием новых монобрендовых магазинов в связи с ребрендингом салонов Евросети. В то же время затраты на интеграцию Евросети, вкупе с девальвацией валют (в Пакистане и Узбекистане) стали причиной сокращения EBITDA.Промсвязьбанк

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал