Veon

VEON остается лучшей дивидендной историей в российском телекоммуникационном секторе - Атон

- 26 февраля 2019, 11:18

- |

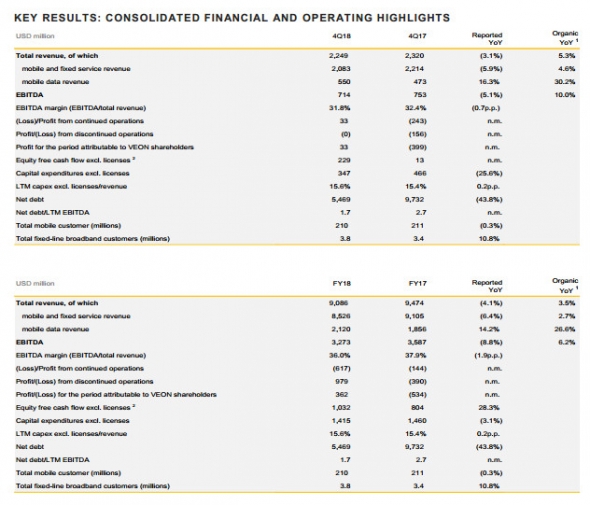

Хотя выручка за 4К18 упала на 3.1% г/г до $2.2 млрд, она оказалась выше консенсус-прогноза на 2.9% и продемонстрировала сильный органический рост на 5.3%, поддержанный хорошей динамикой выручки от сегмента мобильных данных (+30.2% г/г). На своем основном рынке — в России — группа достигла роста на 7.8% г/г в рублевом выражении благодаря успешной интеграции магазинов Евросеть, положительному росту мобильного ARPU (+8.1% г/г) и взлетевшим продажам оборудования и аксессуаров (+138% г/г). EBITDA VEON упала на 5.1% г/г до $714 млн, отстав от консенсус-прогноза на 1.8%. На показатель EBITDA оказало негативное влияние ослабление локальных валют относительно доллара США ($111 млн) и расходы на интеграцию Евросети ($3 млн). Органический рост EBITDA составил 10% на фоне позитивной динамики в Пакистане (+26% г/г), на Украине (+12.0% г/г) и в Алжире (+4.9% г/г), отрицательная динамика наблюдалась в Бангладеш (-3.7% г/г) и Узбекистане (-4.7% г/г). В России EBITDA упала на 0.9% г/г, составив 24.9 млрд руб. из-за отмены платы за роуминг, рост комиссии за использование спектра и изменения структуры выручки. Показатель EFCF в 2018, без учета лицензий, составил $1 032 млн, превысив ранее объявленный прогноз в $1 млрд. Без учета влияния МСФО 16, группа планирует увеличить органическую выручку и EBITDA на несколько процентов. Целевой показатель EFCF остается неизменным на уровне $1 млрд в 2018.

( Читать дальше )

- комментировать

- Комментарии ( 1 )

Новости компаний — обзоры прессы перед открытием рынка

- 26 февраля 2019, 09:20

- |

«Газпром» ожидает рекордно высокие дивиденды за 2018 год

«Газпром» планирует выплатить рекордно-высокие дивиденды за 2018 г., следует из презентации компании ко Дню инвестора. В бюджет компании заложены выплаты в 10,43 руб. на акцию за 2018 г.

https://www.vedomosti.ru/business/news/2019/02/26/795115-gazprom-dividendi

Ушли на обновление. «Газпром» покидают два ключевых топ-менеджера

«Газпром» провел крупнейшую за последние годы кадровую перестановку в руководстве. Из компании уходят два ключевых топ-менеджера: глава экспортного направления монополии Александр Медведев и зампред по поставкам газа в РФ Валерий Голубев. Эти отставки в целом были предсказуемыми, поскольку компании нужно обновление, а оба топ-менеджера не принадлежали к команде главы «Газпрома» Алексея Миллера. Теперь внимание рынка приковано к тому, кто будет назначен на их место, учитывая, что контракт господина Миллера истекает уже через два года.

( Читать дальше )

VEON Ltd. (сотовая связь) - Прибыль 2018г: $362 млн против убытка 534 млн (г/г). Дивиденд финал. $0,17

- 25 февраля 2019, 22:12

- |

VEON Ltd.

(NASDAQ: VEON)

$2.42 +0.01 (+0.41%)

25/02/2019 20:36 (GMT-05:00)

(AMS: VEON )

€2.16 -0.04 (-1.82%)

25/02/2019 17:35 (GMT+01:00)

veon.com/investor-relations/Share-information/

VEON Ltd.

Номинал US$0.001

Free-float 29.2%

1 756 731 135 акций

https://veon.com/investor-relations/Share-information/Share-ownership/

Капитализация на 25.02.2019г: $4,251 млрд

Общий долг на 31.12.2016г: $15,150 млрд

Общий долг на 31.12.2017г: $13,401 млрд

Общий долг на 30.09.2018г: $13,401 млрд

( Читать дальше )

Вымпелком - лакомый кусок для Ростелекома - Промсвязьбанк

- 25 февраля 2019, 12:43

- |

Телекоммуникационный холдинг VEON, владеющий 100% российского Вымпелкома, ищет покупателя на этот актив, сообщает Bloomberg со ссылкой на источники. По данным агентства, в прошлом году VEON вел переговоры с Ростелекомом, однако стороны не договорились о цене. В VEON Интерфаксу заявили, что не комментируют спекуляции на рынке, так же ответили в Вымпелкоме.

Информация на текущий момент действительно, скорее всего, является слухом. Тем не менее, интерес Ростелекома к активам мобильной связи не исключен. Ранее компания консолидировала Теле 2. Для Ростелекома VEON крупный актив, который не приобрести за счет текущего денежного потока. Для сравнения капитализация VEON 4,2 млрд долл, Ростелекома – 3,1 млрд долл.Промсвязьбанк

В рамках партнерства с Ericsson Veon добился значительных результатов - Атон

- 25 февраля 2019, 12:26

- |

По условиям нового соглашения, Ericsson будет освобождена от разработки и поставки комплексного решения по управлению доходами. Вышеупомянутое партнерство было заключено еще в 2016 и обеспечило полный пересмотр ИТ-инфраструктуры VEON в 11 странах. Сумма сделки составила более $1 млрд. Пересмотренное соглашение позволяет VEON устанавливать новые системы поддержки цифрового бизнеса (DBSS) с использованием существующего программного обеспечения от Ericsson. В результате новых условий соглашения VEON получит $350 млн в 1П19.

Мы считаем новость позитивной для VEON, поскольку, по словам компании, группа будет располагать современными технологиями по цене ниже, чем ожидалось ранее. Как заявляет группа, в рамках партнерства VEON добился значительных результатов в цифровизации своего основного бизнеса в Алжире и Грузии.АТОН

Возможная покупка Ростелекомом Вымпелкома интересна рынку - Атон

- 25 февраля 2019, 11:08

- |

Агентство Bloomberg со ссылкой на неназванные источники сообщает, что VEON и Ростелеком вели переговоры о возможной продаже российского бизнеса VEON (работающего под брендом Билайн). Тем не менее, по данным информагентства, компании не достигли договоренности по цене.

С учетом того, что на российском рынке мобильной связи есть четыре крупных игрока, отрасль, на наш взгляд, нуждается в консолидации, чтобы обеспечить более высокую доходность для акционеров, и подобные переговоры поддерживают эту точку зрения. Тем не менее, пока информация не подтвердилась, мы считаем эту новость нейтральной.АТОН

VEON - финальные дивиденды за 2018 год составят $0,17 на акцию

- 25 февраля 2019, 11:03

- |

«Совет директоров одобрил финальные дивиденды в размере 17 центов на акцию, в результате общие дивиденды за 2018 год составят 29 центов на акцию, что отвечает прогрессивной дивидендной политике компании»

Реестр акционеров на получение дивидендов закроется 8 марта. Дивиденды компания планирует выплатить 20 марта. В августе 2018 года VEON одобрил промежуточные дивиденды на уровне 0,12 доллара на акцию.

«Продолжение этой прогрессивной дивидендной политики зависит от перспектив свободного денежного потока, в том числе от изменения курса доллара США по отношению к функциональным валютам VEON»

( Читать дальше )

VEON - выручка по МСФО в 2018 г снизилась на 4,1%, до $9,086 млрд

- 25 февраля 2019, 10:18

- |

Выручка VEON в 2018 году снизилась на 4,1% — до $9,086 млн.

EBITDA составила $3,273 млн (-8,8% год к году).

Прибыль, относящаяся к акционерам, составила $362 млн против убытка в $534 млн годом ранее.

https://veon.com/PageFiles/1835/4Q%202018/FY%202018%20earnings%20release_FINAL.pdf

Новости компаний — обзоры прессы перед открытием рынка

- 25 февраля 2019, 09:07

- |

Газ переходит в новое аппаратное состояние. Инвестицию Total в «Арктик СПГ-2» направили на правкомиссию

Ключевая сделка по вхождению Total в проект НОВАТЭКа «Арктик СПГ-2» на $2,5 млрд столкнулась с неожиданными сложностями. Как выяснил “Ъ”, ФАС отказалась самостоятельно одобрить сделку и предложила вынести ее на правительственную комиссию по иностранным инвестициям. Хотя обе компании подтверждают планы закрыть сделку, вынесение на правкомиссию может затянуть ее и создать неопределенность в тот момент, когда НОВАТЭК ведет переговоры с другими потенциальными акционерами проекта. По мнению юристов, логика ФАС выглядит спорной, а избранный регулятором подход создает риски для других сделок НОВАТЭКа.

https://www.kommersant.ru/doc/3894228?from=main_2

( Читать дальше )

Veon: ожидаем органического роста на большинстве рынков присутствия

- 22 февраля 2019, 11:09

- |

Рентабельность может остаться на уровне прошлого года. В понедельник, 25 февраля, Veon опубликует финансовую отчетность за 4 кв. 2018 г. по МСФО. Мы ожидаем сохранения тенденции органического роста выручки на ключевых рынках, но при этом динамика долларовых показателей останется в негативной зоне из-за ослабления основных операционных валют, включая рубль и украинскую гривну. На рентабельность в России продолжит оказывать негативное влияние интеграция активов Евросети и рост доли продаж устройств. В частности, мы ожидаем, что выручка сократится на 6% (здесь и далее – год к году) до 2,2 млрд долл., а EBITDA – на 4% до 724 млн долл., что предполагает повышение рентабельности по EBITDA на 0,3 п.п. до 33,0%.

Рост выручки в России и на Украине продолжится. По нашим прогнозам, выручка Veon в России в 4 кв. 2018 г. вырастет на 7% до 75,1 млрд руб. (1,1 млрд долл.), при этом мы ожидаем роста в сегменте мобильной выручки на 9% и падения доходов сегмента фиксированной связи на 7%. Мы прогнозируем увеличение EBITDA в России на 0,3% до 25,2 млрд руб. (378 млн долл.) и рентабельность по EBITDA на уровне 33,5%.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал