cbonds

Сергей Лялин: «В эпоху значительной турбулентности людям в большей степени нужна структурированная информация»

- 15 апреля 2021, 05:22

- |

Генерального директора ГК Cbonds Сергея Лялина участники рынка и представители СМИ окрестили «человеком-брендом». Больше 20 лет назад он первый, кто не побоялся взяться за абсолютно неразвитую тогда в России тему — корпоративные облигации. И не только написал диссертацию, но и собрал, автоматизировал и сделал доступной информацию о рынке, который буквально через полтора года вырос более чем в 3,5 раза. 16 апреля Cbonds проведет конференцию «Инструменты финансового рынка для корпораций и компаний МСП» в Новосибирске, информационным партнером которой выступил Boomin. В преддверии мероприятия мы побеседовали с Сергеем Владимировичем — человеком, открывшим мировой облигационный рынок широкой аудитории.

— Про историю создания Cbonds вы не раз рассказывали в интервью. А вот какова история создания «нового Cbonds»? Чего ожидать пользователям от нового сайта?

( Читать дальше )

- комментировать

- Комментарии ( 1 )

Может ли компания МСП получить долгосрочное финансирование на фондовом рынке?

- 19 марта 2021, 13:09

- |

16 апреля 2021 г. в Новосибирске при поддержке Минпромторга Новосибирской области и Московской биржи состоится бесплатная офлайн-конференция Cbonds «Инструменты финансового рынка для компаний МСП». Boomin выступит информационным партнером мероприятия.

За 2020 год компаниями МСП было осуществлено более 80 выпусков облигаций, значительная часть этих компаний базируется в регионах России. Подробнее о том, как и зачем пользоваться инструментами российского финансового рынка, мы расскажем в ходе планируемой конференции.

( Читать дальше )

Cbonds: Онлайн-семинар «Размещение облигаций ГК «Обувь России» (запись эфира на YouTube-канале Cbonds)

- 22 января 2021, 10:54

- |

Онлайн-семинар Cbonds: размещение облигаций "Обувь России"

- 15 января 2021, 12:21

- |

21 января на площадке Cbonds пройдет вебинар-интервью с Антоном Титовым, директором группы компаний «Обувь России». Общение будет интерактивным, Вы сможете задать вопросы Антону и участникам беседы.

Ссылка на регистрацию: cbonds-congress.com/events/647/?l=1

А пока продолжается сбор заявок на участие в выпуске облигаций ОР. На данный момент книга собрана примерно на 2/3. Таким образом, само размещение должно занять не более недели-полутора.

Cbonds Congress 2020: Российский Облигационный Конгресс. Мини-отчет по первому дню.

- 11 декабря 2020, 11:34

- |

В целом, по первому дню из самого интересного скажу следующее: экспертный народ очень оптимистичен. Все ждут что бакс упадет до 70, ставки будут низкими, все признают, что инвесторам будет не сладко изза низких доходностей, которые останутся низкими, а для заемщиков все будет супер, так как ставки останутся низкими😀

Эйфория на рынке отражается зеркально на мнениях аналитиков. «Контрариан» мнений нет. Но есть оговорочка, мол, чем этот эксперимент обернется ХЗ, потому что когда ставки придется повышать это будет «территория экспериментов» (то есть масштаб жопы спрогнозировать будет невозможно). Ну а кто-то просто говорит: ставки уже никогда не будут расти😀

Второй год вижу, что народ стал более внимательно относится к физикам. Раньше эмитентам вообще было чхать на физиков (их бонды покупали в основном банки и фонды), сейчас они все поняли, что физики — это СИЛА. Год назад была в пике тема ВДО, сейчас все уже научились грамотно окучивать физиков, и пошел интерес даже в миллиардных размещениях. Обсуждается по сути как лучше окучить физика, никто не думает о том, как защитить физика (как будто дефолтов никогда не будет😀)

По содержательной части конфы много не скажу. Все таки бонды тема немного занудная, особенно когда рассуждать о ней начинают банкиры.

Антиковид:

👉 Многие не приехали. Те кто приехал, вообще бесстрашны. Некоторые компании принципиально закрыли у себя оффлайн активность, поэтому на уровне убеждений не пускают сотрудников на оффлайн конфы.

👉 Регион например вообще никого, хотя обычно самый крупный участник.

👉 Стулья в зале расставлены на расстоянии 1 м.

👉 Маски почти никто не надевает

👉 Еда на кофе брейках в пластиковых коробках (но не вся)

Дмитрий Александров (Универ), Дмитрий Адамидов (AngryBonds)

( Читать дальше )

Высокодоходные облигации: динамика индекса high yield от Cbonds и пара мыслей на тему

- 01 сентября 2020, 07:15

- |

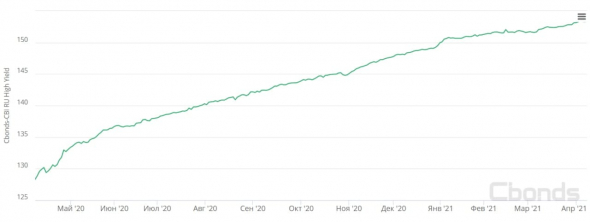

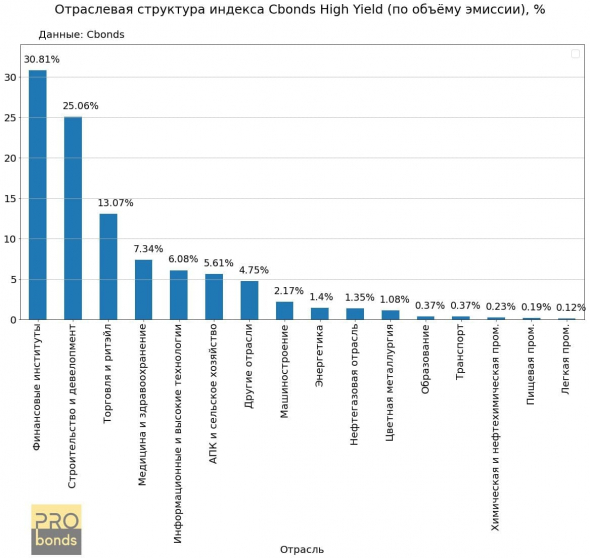

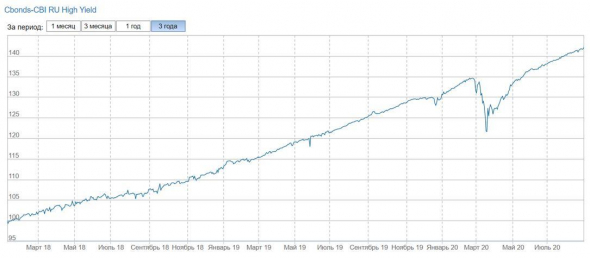

С конца 2018 года Cbonds публикует индекс high yield для рублевых облигаций. В индекс включаются выпуски размером не более 1 млрд.р. и с доходностью не ниже «ключевая ставка +5%».

Актуальная доходность индекса – 13,3% (у портфеля высокодоходных облигаций PRObonds #1 она сейчас 13,5%, www.probonds.ru/posts/551-obzor-portfelei-probonds.html).

С одной стороны, становится заметной разница в динамике высокодоходного индекса и индекса широкого рынка корпоративных облигаций. High yield растет опережающими темпами несколько месяцев подряд. Чего не было в относительно спокойном прошлом году.

С другой – более высокая доходность, если это не доходность активного управления портфелем, бывает в трех случаях. Либо после падения рынка, либо в период его становления, либо как временное покрытие будущих потерь.

( Читать дальше )

Коротко о главном на 02.07.2020

- 02 июля 2020, 08:41

- |

Выпуск облигаций, отложенное IPO и новый эмитент:

- ФПК «Гарант-Инвест» сегодня начинает размещение выпуска объемом 700 млн рублей

- ГК «Самолет» отказалась от допэмиссии акций, дополнительный выпуск аннулирован Банком России

- Сегодня Cbonds представит нового эмитента ВДО — ООО «Вектор», на онлайн-семинаре. Начало трансляции в 16:30 по московскому времени, требуется предварительная регистрация

Подробнее о событиях и эмитентах на boomin.ru

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен — в ВДОграфе

Критерии выбора базового списка бумаг: купон более 11% (что соответствует в среднем спреду в 4 п.п. к ОФЗ с сопоставимым сроком обращения), Чистая доходность* более 5%.

( Читать дальше )

Привлекли за год почти 10 млрд рублей и остались в первой тройке организаторов ВДО

- 22 января 2020, 07:19

- |

Объем привлеченных за 2019 год инвестиций в организованные нами программы составил 9,8 млрд рублей. Инвесторы заработали порядка 150 млн рублей со средней доходностью 13,5% годовых.

Только за 4-й квартал 2019 г. на внебиржевом рынке было размещено свыше 3,8 млрд рублей. Около 40% из них составило финансирование нефтетрейдингового проекта «Юниметрикс», который привлекает краткосрочные инвестиции с оборотным циклом не более 40 дней. Залоговые инвестиции составили порядка 25% от общего объема.

Остальные средства направлены в беззалоговые проекты секьюритизации активов, связанные в основном с финансированием эмитентов, которые планируют размещение облигаций. По данным проектам доходность инвесторов достигала 15-18% годовых при среднем сроке не более 90 дней.

Средняя ставка доходности по всем внебиржевым программам составила 13,4% годовых. Вложившиеся в них инвесторы заработали за октябрь-декабрь на 62% больше, чем получили бы от размещения в депозиты.

( Читать дальше )

Впечатления о первом дне 17 Облигационного Конгресса cbonds.

- 06 декабря 2019, 09:58

- |

Считаю, что день провел с пользой. Всего собралось 730 человек, из которых около 50 — сотрудники cbonds. Сами круглые столы конференции вчера были не слишком интересны, я бы даже сказал, довольно скучны. Более менее была панелька по корп.бондам, я там хоть чего-то полезное законспектировал. Лучшая презентация дня однозначно была у Марины Чекуровой из Эксперт РА.

С большим интересом прослушал презентацию Сергея Лялина нового сайта cbonds, расположен по адресу premium.cbonds.ru , который буквально вчера и запустился. Все описал на форуме, со скриншотами и даже видео заставки снял. Опять-таки, все нововведения нового сайта законспектировал

Из интересного/полезного/примечательного:

- Отметил для себя некоторые итерфейсные решения cbonds

- Пообщался немного с Сергеем Лялиным, чуть больше узнал о бизнес-модели cbonds (фото)

- Поговорил о пользе с НП РТС (Александр Дорош) (фото)

- Пообщался с Дмитрием Александровым из Универа на тему ВДО (фото), который подкинул интересную идею для смартлаба

- Денис из Велеса поделился интересными идеями по развитию смартлаба (фото)

- Полезно пообщался с Асхатом Сагдиевым (владелец Универа) по поводу эмиссии бондов (фото)

- Познакомился с Алексеем Тимофеевым, НАУФОР, главный лоббист ваших интересов кстати в борьбе с ЦБ за ваше право спокойно торговать на бирже. (фото)

- Познакомился с Дмитрием Адамидовым @angrybonds (фото)

- Познакомился с Алексеем Панфиловым, владелец Гарант-Инвест (фото)

- Пообщался по дороге в Будда Бар с Александром Пирожковым (Деловой Петербург) (фото)

- 100 лет не виделся с Марком Рубинштейном, а тут увиделся! (фото)

- Если что-то важное забыл, сорян, имею право! День был очень насыщенный.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал