chevron

Chevron наконец возобновил байбэк - Финам

- 30 июля 2021, 20:19

- |

Что более важно, свободный денежный поток более, чем удвоился по сравнению с первым кварталом и достиг впечатляющих $ 5,2 млрд, хотя консенсус ждал роста только до $ 4,9 млрд. Это вместе с постепенным снижением чистого долга позволило менеджменту нефтяника наконец принять решение о возобновлении обратного выкупа акций, на что надеялись многие аналитики, включая нас. Целевой объём байбэка составляет $ 2-3 млрд в год, что соответствует доходности в 1-1,5%.

Ключевыми драйверами роста финансовых результатов Chevron, конечно, стали рост цен на нефть во втором квартале в 2,35 раза г/г и цен на газ (Henry Hub) на 77% г/г. Кроме того, стоит отметить восстановление сегмента нефтепереработки и розничной реализации. Во втором квартале данный сегмент получил прибыль в $ 839 млн против убытка годом ранее и символической прибыли в $ 5 млн в первом квартале. Также позитивно на результатах отразился рост добычи углеводородов на 4,6% г/г в основном за счёт поглощения Noble Energy.

На наш взгляд, результаты Chevron выглядят позитивно, о чём также свидетельствует рост акций на 2% на премаркете. Крайне важный для нефтяника сегмент нефтепереработки наконец смог восстановиться, что позволило компании вернуться к доковидному уровню результатов. Кроме того, последние месяцы акции Chevron отставали от сектора из-за отсутствия определённости по байбэку – сегодня эта неопределённость была устранена.Кауфман Сергей

На этом фоне мы подтверждаем рекомендацию “Покупать” по акциям Chevron с целевой ценой $ 122,6, что соответствует апсайду 19,5%.

ФГ «Финам»

- комментировать

- Комментарии ( 0 )

Акционеры Chevron будут ждать конкретики по возобновлению байбэка - Финам

- 29 июля 2021, 14:09

- |

Ключевыми драйверами роста финансовых результатов Chevron, конечно, станут рост цен на нефть во втором квартале в 2,35 раза г/г и цен на газ (Henry Hub) на 77% г/г. Также продолжается восстановление нефтепереработки и розничной реализации. В отличии от многих аналогов в данном сегменте Chevron, скорее всего, уже покажет прибыль на фоне восстановления маржи и высоких цен на нефтехимическую продукцию. Кроме того, отметим ожидаемый рост добычи углеводородов на 3,7% г/г, связанный с поглощением Noble Energy.

На конференц-звонке, который состоится в тот же день в 18:00 МСК, в центре внимания инвесторов будут планы по возобновлению обратного выкупа акций, прогресс в развитии проектов в Пермском бассейне и Казахстане и актуальные планы по операционным результатам и капитальным затратам на ближайшие кварталы и 2021 год. Кроме того, в последнее время акционеры компании всё больше настаивают на более активном снижении выбросов и, вероятно, аналитики и менеджмент поднимут в том числе и данную тему.

На данный момент мы рекомендуем покупать акции Chevron с целевой ценой $ 122,6, что соответствует апсайду 21,2%.Кауфман Сергей

ФГ «Финам»

NYSE: CVX, строго покупка: 96.69 - 98.89$.

- 23 июля 2021, 00:48

- |

Разгружаться на 110 — 117$.

Акции Chevron показывают временное отставание от сектора - Финам

- 09 июля 2021, 19:07

- |

Для этого есть две причины: слабая отчетность за квартал и факт того, что менеджмент не торопится возобновлять обратный выкуп акций.

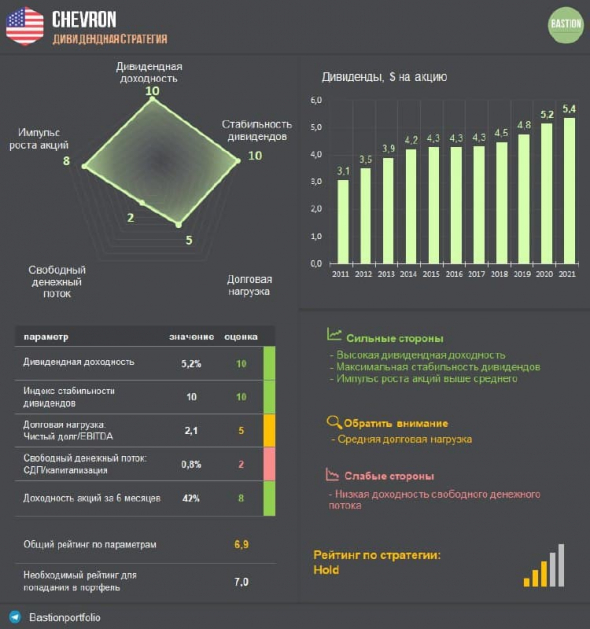

Отставание от сектора – это не единственная причина привлекательности бумаг. Акции Chevron – дивидендный аристократ, компания повышает размер выплат уже на протяжении 33 лет, и даже 2020 год на стал исключением. Ожидаемая дивидендная доходность на ближайшие 12 месяцев составляет 5,1% — это высокое значение для амерканского нефтегазового сектора.

Акции Chevron показывают временное отставание от сектора, негативные факторы скоро сойдут на нет. У компании есть амбициозные проекты. Мы рекомендуем «Покупать» акции Chevron с целевой ценой $ 122,6 на горизонте 12 месяцев, что соответствует апсайду 18,1%.Кауфман Сергей

ФГ «Финам»

Chevron - перспективный нефтегазовый мейджор - Финам

- 01 июля 2021, 16:23

- |

Chevron — вторая по капитализации американская нефтегазовая компания. Деятельность Chevron включает в себя добычу и переработку нефти и газа, нефтехимию, производство СПГ, а также развитие возобновляемых источников энергии (ВИЭ).

Мы рекомендуем «Покупать» акции Chevron с целевой ценой $ 122,57 на горизонте 12 мес., что соответствует апсайду 18,1%.

Рост цен на нефть выше предкризисных уровней станет драйвером восстановления финансовых результатов Chevron в 2021 году.

Chevron — дивидендный аристократ и повышает размер выплат уже 33 года. В 2021 году дивидендная доходность может достигнуть 5,1%, что является привлекательным для сектора значением.

У компании есть амбициозные планы по росту добычи в ближайшие 5 лет в среднем на 3,5% в год и свободного денежного потока более чем на 10% в год.

После относительно слабой отчетности за первый квартал и неопределенности касательно сроков возобновления байбэка акции Chevron отстали от сектора. На наш взгляд, это временные факторы, которые создают хорошую точку для покупки.Кауфман Сергей

ФГ «Финам»

Chevron - возвращение к прибыльности и рост дивидендов

- 04 мая 2021, 10:47

- |

Chevron — вторая после Exxon Mobil по капитализации нефтегазовая компания США с объемом добычи на уровне 1,08 млн барр/cутки нефтяного эквивалента.

Chevron повысила квартальный дивиденд на 4% до $1,34 на акцию. Текущая годовая дивидендная доходность составляет 5,2%, что значительно выше среднего уровня для американского рынка. Компания повышает дивиденды 34 года подряд и имеет статус дивидендного аристократа.

В I квартале 2021 года Chevron вновь стала прибыльной, заработав акционерам $1,4 млрд. До этого из-за падения цен на нефть на протяжении трех кварталов подряд компания показывала убытки.

Дивидендного инвестора в первую очередь интересует, сколько реального кэша зарабатывает компания, и хватает ли его для выплат акционерам. Ранее из-за низких цен на нефть Chevron имела отрицательный свободный денежный поток. Чтобы платить дивиденды, компании приходилось занимать. За год долг вырос почти в 1,5 раза c $32 до $45 млрд.

( Читать дальше )

Chevron (нефтегаз) - Прибыль 1 кв 2021г: $1,398 млрд. Дивы кв. $1,34. Отсечка 19 мая 2021

- 30 апреля 2021, 18:31

- |

Chevron Corporation

Number of Shares of Common Stock outstanding as of February 10, 2021 — 1,926,376,764

www.sec.gov/ix?doc=/Archives/edgar/data/93410/000009341021000009/cvx-20201231.htm

Капитализация на 30.04.2021г: $199,650 млрд

Общий долг на 31.12.2018г: $98,221 млрд

Общий долг на 31.12.2019г: $92,220 млрд

Общий долг на 31.12.2020г: $107,064 млрд

Общий долг на 31.03.2020г: $91,763 млрд

Выручка 2018г: $166,339 млрд

Выручка 1 кв 2019г: $35,200 млрд

Выручка 2019г: $146,516 млрд

Выручка 1 кв 2020г: $31,501 млрд

Выручка 2020г: $94,692 млрд

Выручка 1 кв 2021г: $32,029 млрд

Прибыль 1 кв 2018г: $3,659 млрд

Прибыль 2018г: $14,860 млрд

Прибыль 1 кв 2019г: $2,642 млрд

Прибыль 2019г: $11,900 млрд (-$9,05 млрд – списания особых статей)

Прибыль 2019г: $2,845 млрд

Прибыль 1 кв 2020г: $3,581 млрд

Убыток 2020г: $5,561 млрд

Прибыль 1 кв 2021г: $1,398 млрд

( Читать дальше )

Хватит ли денег американским нефтяникам для дивидендов?

- 13 апреля 2021, 11:55

- |

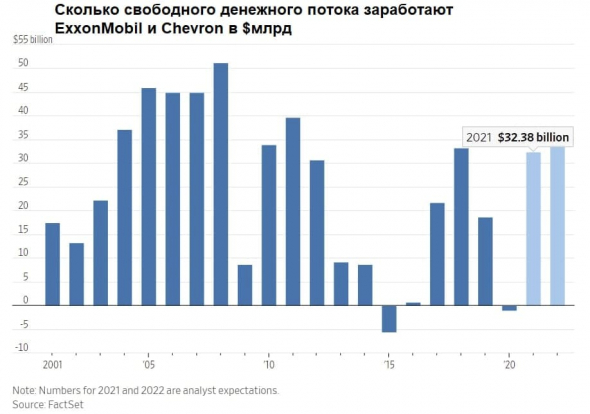

Две крупнейшие по капитализации компании нефтегазового сектора США привлекают высокой дивидендной доходностью. У Chevron она составляет 5% у ExxonMobil — 6,2%.

Как это часто бывает — высокая дивидендная доходность связана с рисками для выплат акционерам. Из-за падения цен на нефть в прошлом году обе компании испытывали дефицит кэша. Их суммарный

свободный денежный поток был отрицательным — на двоих они «сожгли» около $1 млрд.

Для выплаты дивидендов нефтяникам пришлось наращивать долги. ExxonMobil увеличил размер займов на $21 млрд, Chevron — на $17 млрд. Общий объем долга у компаний увеличился в 1,4 и 1,6 раза соответственно. Если бы средняя цена на нефть осталась на уровне $20-25 за баррель, то, скорее всего, уровень дивидендов был бы неустойчивым и их пришлось бы либо сокращать, либо продолжать увеличивать долг.

Благодаря восстановлению цен на нефть доходы компаний в 2021 году значительно улучшатся. На графике выше показан консенсус-прогноз аналитиков по свободному денежному потоку компаний. При цене $50-55 за баррель WTI они заработают в сумме $32 млрд, что близко к максимуму с 2011 года.

( Читать дальше )

Инвестировать, как Баффет (или даже лучше)

- 31 марта 2021, 23:42

- |

Утомил я вас своими разборами, наверное, давайте немного отвлечемся.

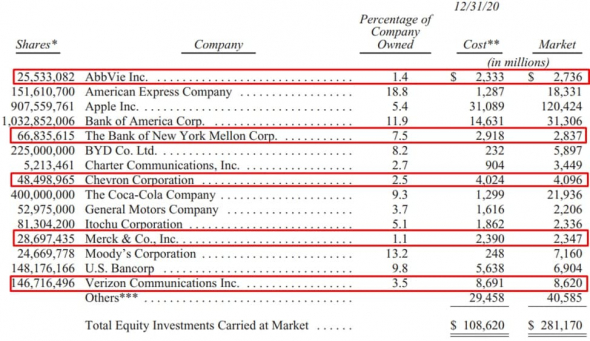

Добрался тут до отчета Berkshire Hathaway (компания Уоррена Баффета). Обратите внимание, что некоторые активы на бирже стоят столько же или даже дешевле в моменте тех цен, по которым их купил сам Баффет. Причем, я беру только те активы, где его доля выше 1%.

Приятно, когда собственный анализ подтверждается действиями более опытных людей. Конечно, он тоже ошибается, но согласитесь, ведь гораздо спокойнее пересиживать просадки, если они будут, понимая, что ты с Баффетом в одной лодке.

Данные приведены на конец декабря 2020 года, сейчас некоторые из этих активов просели еще сильнее.

Verizon, Merck и Abbvie мы как раз недавно разбирали, поддерживаю старину Уоррена 👍

( Читать дальше )

Chevron. Краткий обзор для долгосрочного инвестирования

- 20 марта 2021, 16:49

- |

Chevron ($CVX)

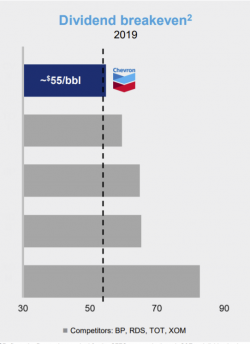

Нефтянка. Мировая нефтяная промышленность стагнирует уже 13 лет, с 2008 года. Вот если другие компании из S&P500 растут с 2008, то нефтянка падает. И Шеврон выглядит, можно сказать, лучшим образом среди конкурентов в одной весовой категории. Напрезентации для инвесторов представлено было много красивых картинок, как все замечательно и что в будущем будет еще лучше. Понравилась картинка, где показано, что Шеврон сможет делать все что запланировано, и поддерживать выплату дивидендов, при средней цене нефти Брент ~55$, в то время как конкурентам требуется выше цена нефти.

Вспомнил, что видел у Exxon похожую картинку, нашел ее — там рассказано, что у них все будет хорошо с инвестициями и дивидендами при цене Брента 45$, а при 55$ — просто отлично! А как у Шеврон планы до 2040 года расписаны — просто шик! Goldman Sachs в мае 2020 г. разместил график, на котором показал, что в принципе при цене 50 баксов за баррель у всех все будет хорошо, кроме Эксона — ему нужно 70 баксов.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал