ipo

Доля акций Globaltruck в свободном обращении после IPO составит до 49,89%

- 23 октября 2017, 10:17

- |

«Размещение акций будет включать продажу до 21,21 миллиона акций дополнительного выпуска и продажу до 7,95 миллиона размещенных акций (с учетом опциона дополнительного размещения) компанией GT Globaltruck Limited (»Продающий акционер"). Ожидается, что после размещения доля акций в свободном обращении составит до 49,89% (при максимальном объеме размещения и при условии реализации опциона дополнительного размещения в полном объеме)"

Cовокупный объем размещения может составить от 3,85 миллиарда рублей до 4,23 миллиарда рублей.

Компания планирует привлечь от 2,8 миллиарда до 3,08 миллиарда рублей от продажи акций дополнительного выпуска.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

En+ объявила ценовой диапазон в рамках IPO в $14-17 за ГДР

- 23 октября 2017, 09:39

- |

Компания в ходе IPO предложит от 15,8% до 18,8% акций.

Ожидается, что от этого размещения бумаг будет выручено около $1,5 миллиарда.

Компания оценена при этом в $7-8,5 миллиарда.

Прайм

Ценовой диапазон акций Globaltruck в рамках IPO составляет 132-145 руб

- 23 октября 2017, 09:37

- |

Компания планирует собрать заявки с 23 октября по 2 ноября.«Ценовой диапазон для предварительных оферт при размещении обыкновенных именных бездокументарных акций в количестве 37,25 миллиона штук номинальной стоимостью 100 рублей каждая, размещаемых посредством открытой подписки… во внебиржевом порядке и для заявок участников торгов при размещении указанных акций на торгах ПАО „Московская биржа“ составляет от 132 рублей до 145 рублей за одну акцию»

Размещение ценных бумаг назначено на 3 ноября.

Компания сообщает, что акционеры не воспользовались преимущественным правом приобретения акций.

Прайм

Forescout - кибербезопасность из Израиля на NASDAQ

- 20 октября 2017, 21:38

- |

26 октября на бирже Nasdaq состоится IPO Американо-израильской компании ForeScout. Компания основана в 2000 году и развивает решения в сегменте кибербезопасности и интернета-вещей (IoT).

ForeScout считается мировым лидером в области защиты информации и контроля за устройствами, подключенным к сети Интернет. ForeScout даёт возможность корпорациям и государственным структурам контролировать устройства и оборудование, подключенное к корпоративным сетям, в режиме реального времени. Это позволяет предотвращать хакерские атаки, утечку информации и облегчает

расследование кибер-преступлений. Целевая аудитория. IT-корпорации, банки, финансовые и страховые компании, объекты здравоохранения и национальной безопасности.

Решения ForeScout используют более 2500 клиентов и гос.структур в 70 странах. 42 клиента входит в список 2000 крупнейших компаний в мире по версии Forbes (Global 2000).

Конкурентные преимущества.

( Читать дальше )

Обувь России - установила цену размещения акций по IPO в 140 руб за бумагу

- 20 октября 2017, 09:36

- |

2.5. Количество размещаемых ценных бумаг и номинальная стоимость (если наличие номинальной стоимости предусмотрено законодательством Российской Федерации) каждой размещаемой ценной бумаги: 42 396 000 (сорок два миллиона триста девяносто шесть тысяч) штук номинальной стоимостью 100 (сто) рублей каждая.

2.7. Срок (даты начала и окончания) размещения ценных бумаг или порядок определения этого срока:

Дата начала размещения ценных бумаг: 20 октября 2017 года.

Дата окончания размещения ценных бумаг: 08 декабря 2017 года.

2.9. Цена размещения ценных бумаг или порядок ее определения: цена размещения акций, в том числе цена размещения акций лицам, имеющим преимущественное право их приобретения, составляет 140 (сто сорок) рублей за 1 (одну) акцию.

сообщение

Инвесторы из Великобритании и континентальной Европы подали заявки на IPO Обувь России

- 17 октября 2017, 14:15

- |

«Букбилдинг и road show продолжаются, есть заявки от высококачественных инвесторов из разных стран, в том числе Великобритании, континентальной Европы, России»

Обувь России в рамках IPO намерена разместить до 46,636 миллиона акций, ценовой диапазон размещения составляет 140-170 рублей за бумагу.

Компания планирует продать до 42,396 миллиона новых акций, основатель и директор ритейлера Антон Титов — еще до 4,24 миллиона существующих акций. В рамках объявленного ценового диапазона это соответствует ожидаемому общему

( Читать дальше )

Зачем компании нужно размещение акций на бирже?

- 17 октября 2017, 10:05

- |

Поясните пожалуйста начинающему зачем вообще компаниям нужно обращение акций на бирже.

Откуда изначально там появляются акции? За счёт доп. эмиссий — первый путь, и второй — продажа там (на бирже) уже имеющихся «на руках» у хозяина (для простоты будем считать, что акционер один — хозяин)?

Зачем тогда ему продавать часть будущей прибыли?

Куда пойдут деньги от такой продажи? Понятно, что продавцу, скорее всего в карман, но почему тогда говорят, что IPO необходимо для увеличения капитализации?

IPO $CARG - слив в прямом эфире

- 12 октября 2017, 17:21

- |

p.s. жду роста на 30-40% в первый день.

Старт торгов после 18 часов.

Прошлый слив:

smart-lab.ru/blog/387012.php

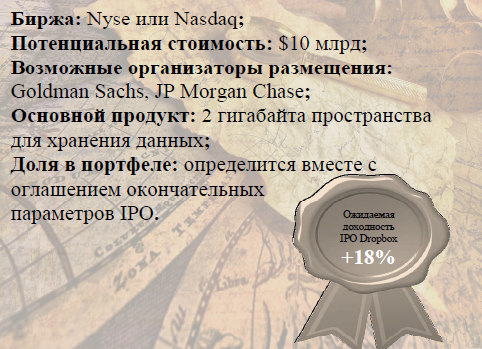

DropBox готовится к IPO

- 11 октября 2017, 11:32

- |

DropBox — компания, которая занимается разработкой облачного хранилища для файлов. Услугами сервиса пользуются более 500 млн человек. Общий объем привлеченных компанией инвестиции составляет $1,7 млрд в семи раундах от 26 инвесторов. В начале года основатель компании Дрю Хьюстон говорил, что годовая выручка Dropbox превысила $1 млрд.

( Читать дальше )

Автомобильный перевозчик Globaltruck планирует IPO

- 10 октября 2017, 10:27

- |

«Предложение акций будет включать продажу дополнительного выпуска акций компании и продажу размещенных акций, принадлежащих GT Globaltruck Limited (продающий акционер). Не менее двух третей общего объема размещения составят акции дополнительного выпуска, поступления от продажи которых будут направлены на финансирование дальнейшего развития компании»

Компания планирует провести листинг акций на Московской бирже. После завершения размещения GT Globaltruck Limited останется контролирующим акционером компании.

Совместными глобальными координаторами и совместными букраннерами IPO являются BCS Global Markets и Citigroup Global Markets Limited.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал