m&a

Апдейт: Самсунг и Блэкберри опровергли инфу о переговорах

- 15 января 2015, 11:04

- |

Ну и соответственно акции Блэкберри тут же рухнули назад на пост-маркете:

- комментировать

- Комментарии ( 6 )

Какие слияния и приобретения возможны в 2015 году

- 28 декабря 2014, 12:23

- |

2014 скоро станет историей. Некоторые из крупнейших мировых корпораций сделали серьезные приобретения в этом году. Сделка Comcast Corp. по приобретению Time Warner Cable в феврале стоила 68 миллиардов долларов. Объявленные в один день в прошлом месяце приобретения Halliburton и Actavis были общей стоимостью более 100 миллиардов долларов. Сделки, превышающие 10 миллиардов долларов, были почти рекордной частью соглашений о слиянии на сумму 2,9 триллиона долларов в 2014 году, как показывают данные, собранные Bloomberg. Компании тратят деньги на слияния по ряду причин: уменьшающиеся возможности для роста, давление со стороны конкурентов и недавний хаос на нефтяном рынке. Некоторые компании ищут партнеров без подписания контрактов. Для компаний, которые были не в состоянии действовать в этом году, 2015 год может оказаться правильным временем.

Люди настроены очень оптимистично относительно сделок по приобретению и слиянию», — сказал управляющий директор Deloitte Corporate Finance Фил Чолака в интервью Bloomberg. «Если фондовый рынок будет выглядеть даже умеренно хорошо, я думаю, что мы увидим увеличивающееся среднее число сделок», — отметил он.

( Читать дальше )

Обвал цен на нефть может привести к волне слияний и поглощений

- 12 декабря 2014, 11:09

- |

Снижение цен на нефть может привести к часто наблюдаемой в прошлом реакции: волны слияний и поглощений. Когда цены рухнули в начале 80-х годов и конце 90-х годов прошлого века, промышленность была сотрясена от сильной волны консолидации. Такая же картина повторилась в середине 2000 годов. Теперь банкиры и инвесторы надеются на повторение, учитывая обвал цен почти на 40 процентов с июня, пишет Wall Street Journal.

Некоторые инвесторы делают ставку на такую тенденцию. Акции BP недавно выросли на 5 процентов. В Twitter различные источники распространили информацию о том, что Shell намерена приобрести долю британцев. BP и Shell не стали комментировать информацию WSJ.

Поставщики услуг в нефтяном секторе, которые страдают больше всего из-за низких цен на нефть и снижения инвестиций крупных энергетических компаний, уже объявили о крупных сделках в этом году. В прошлом месяце второй по величине в промышленности конгломерат Halliburton предложил 35 миллиардов долларов третьему – Baker Hughes. Слияние позволит создать гигантский рынок для предоставления услуг нефтяным месторождениям. Для сравнения, общая выручка обоих компания за 2013 год составила 51,8 миллиарда долларов, что больше чем у лидера Schlumberger (45,3 млрд. долларов). Новая компания может иметь экономию расходов по 2 миллиарда долларов в год.

( Читать дальше )

Тема дня # 20. Покупает? или это всё-таки слухи

- 29 октября 2014, 09:46

- |

Экспансия «Роснефти»: госкомпания может стать совладельцем «Лукойла»

Краткое содержание. У Форбса по данным трёх источников, есть информация, что Федун (владеет 9,77% Лукойла) намеревается продать свой стэйк кому? ....

барабанная дробь… РОСНЕФТИ.

Цена вопроса 167,4 млрд рублей.

Слухи? Да. на данный момент наполнение новости выглядит как слух. но… также всё начиналось и с Башнефтью, со слухов.

Роснефть вообще последнее время не сходит с лент новостей. Приведу последние новости по Роснефти для формирования картинки по компании:

Прибыль ушла за рублем и баррелем

Роснефть» попросила из ФНБ 2,4 трлн руб

( Читать дальше )

Европейские компании массово скупают бизнес в США

- 02 октября 2014, 22:58

- |

Европейские компании покупают предприятия в Соединенных Штатах самыми быстрыми с 2008 года темпами, воспользовавшись дешевым финансированием и рекордно низкими процентными ставками.

Европейские компании стараются найти возможности роста вне впадающего в стагнацию европейского единого рынка.

Европейские покупатели, от немецкого фармацевтического гиганта Merck KGaA до British American Tobacco Plc, объявили спецпредложения о покупках на 87 миллиардов долларов США только в третьем квартале этого года. Это больше, чем общее количество слияний и поглощений за предыдущие 12 месяцев.

В добавление к уже стабильному долларовому потоку из США в Европу, новая тенденция наглядно показывает, что «Трансграничные сделки уже превратились в норму, а не являются простым исключением для европейских компаний» — комментирует Жильберто Поци, руководитель отдела по слиянию Goldman Sachs Group по Европе, Ближнему Востоку и в Африке. Он добавил, что Соединенные Штаты остаются очень привлекательным рынком для европейских предприятий, которые хотят повысить свой рост и увеличить влияние на международном рынке.

Количество денежных средств европейских компаний выросло за последние пять лет на 58% и составляет 1 триллион 310 миллиардов долларов США. Эта сумма приводится без учета финансовых обязательств европейских компаний.

Все это ведет к заключению, что в ближайшее время можно ждать продолжения крупных сделок в секторе M&A.

Рубрика иностранных переводов, по материалам Investtalk.ru

Apple выходит на тропу войны с Amazon

- 29 июля 2014, 13:29

- |

Apple тайно приобрела стартап BookLamp, чтобы конкурировать с Amazon на рынке книг

TechCrunch стало известно, что Apple сделала важное приобретение, которое поможет компании работать с электронными книгами и «успешно конкурировать с Amazon на его собственном поле». Это BookLamp, стартап, основанный в городе Бойс, штат Айдахо, который разработал сервис «книжной аналитики».

(Update: В Apple подтвердили нашу информацию о приобретении. Вот что пишет представитель компании: «Apple время от времени покупает небольшие технологические стартапы, и мы предпочитаем не обсуждать ни наши цели, ни наши планы».)

Еще один источник сообщает, что Apple приобрел сотрудников и технологию BookLamp, заплатив «свыше 10 миллионов долларов, но менее 15 миллионов».

Самый известный продукт BookLamp — Book Genome Project. Это платформа, которая дает пользователям книжные рекомендации на основе других прочитанных ими книг. Рекомендации создаются методом анализа естественного языка. Технологии BookLamp могут помочь Apple улучшить систему рекомендаций, поиск и категоризацию в сервисе iBooks.

( Читать дальше )

Посредничество в купле/продаже предприятия (не за даром :-)

- 23 июля 2014, 14:21

- |

Нужен профессиональный человек (возможно команда/предприятие), который смог бы решить вопрос продажи доли одного ООО в другом ООО. Доля более 70%.

ООО связано с полезными ископаемыми (алмазы), Россия.

Пишите в личку. Нужна информация о вас, ваш опыт в подобных сделках. Условия.

«Мопед не мой». Просто попросили найти людей с нужным скилзом. Можно на info@tradeinwest.ru

Определение пика S&P500 по активности M&A

- 22 июля 2014, 10:58

- |

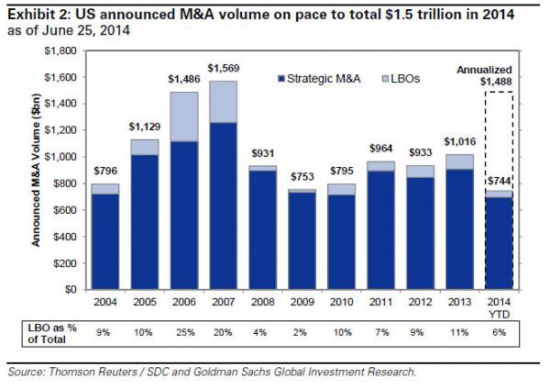

На графике S&P500 наложен объем сделок слияний и поглощений.

Как ни странно, коллапсу рынка предшествуют 2-3 рекордных года.

Так что, судя по этой истории, большого обвала в этом году ждать не стоит.

Еще картинка: профессионалы увеличили шорты по компаниям малой капитализации до максимума за 3 года (Russel 2000) -$4,6 млрд

А вот еще картинка с ZH которая показывает, что ни один индекс стратегий хедж-фондов 6-й год подряд не может обыграть S&P500.

( Читать дальше )

Вы верите в новый глобальный кризис в 2015-м?

- 10 июля 2014, 09:58

- |

Finparty.ru вошли в состав Banki.ru. Мой комментарий

- 27 мая 2014, 19:02

- |

Я никогда особо не понимал их бизнес-модели, но насколько я понимаю, они брали деньги у компаний за освещение их финансовых мероприятий.\

Ну типа, если хотите чтобы мы написали о вашем мероприятии, $1000 на стол. Плюс сами организовывали мероприятия.

Рекламу сайт особо не продавал (вероятно, из-за скромной посещаемости).

Честно говоря, бизнес сам по себе приятный — ходить по тусовкам, общаться с сильными мира сего, — это просто интересно!

Но вот откуда эксперты взяли value в $1,000,000 за финпати — непонятно.

Сравнение статистики Finparty и Смартлаба (1 часть из релиза, 2-я по данным alexa.com)

Важно: Гюзель Губейдуллина вышла из проекта и заниматься им не будет. Руководителем будет Дарья Маслова. Возможно, за три года интерес поостыл, ну или образовались какие другие семейные дела. А на такой проект как финпати, нужны все время ресурсы, время и инициатива.

Мое мнение: миллиона долларов там нет, а сайт finparty скорее всего перейдет под домен banki.ru и как исчезнет (и будет типа party.banki.ru), хотя конечно могу ошибаться и проект сохранит свою самостоятельность. Может будут делать какаую-то лоялизацию для клиентов-банков на базе финпати.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал