ruonia

ООО «Пионер-Лизинг» определило ставку 2-го купона нового выпуска облигаций Пионер-Лизинг БР5, предназначенного для квалифицированных инвесторов.

- 08 июня 2022, 11:00

- |

Ставка 2-го купона выпуска облигаций Пионер-Лизинг БР5 составит 20,26% годовых, размер купонной выплаты на одну облигацию – 16,65 руб.

Эмитент, ООО «Пионер-Лизинг», устанавливает купонные ставки облигаций выпуска Пионер-Лизинг БР5 по следующей формуле: Срочная 6-месячная ставка RUONIA + 7%.

RUONIA (Ruble Overnight Index Average) – рассчитываемая Банком России взвешенная процентная ставка однодневных межбанковских кредитов (депозитов) в рублях, отражающая оценку стоимости необеспеченного заимствования на условиях овернайт.

Значение срочной 6-месячной ставки RUONIA на дату определения купонной ставки 2-го купона (07.06.2022) составляло 13,26%. Данный показатель в настоящее время превышает значение ключевой ставки Банка России. Более того, в ближайшее время значение срочной 6-месячной ставки RUONIA продолжит рост, все больше учитывая повышенный уровень ставок на горизонте последних 6-ти месяцев.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Представители ООО «Пионер-Лизинг» и АО «НФК-Сбережения» ответили на вопросы инвесторов в рамках онлайн-семинара на платформе Cbonds

- 07 июня 2022, 16:09

- |

В связи с размещением выпуска облигаций Пионер-Лизинг БР5, доступного только для квалифицированных инвесторов, представители ООО «Пионер-Лизинг» и АО «НФК-Сбережения» ответили на вопросы инвесторов в рамках онлайн-семинара, организованного информационным агентством Cbonds.

Учредитель АО «НФК-Сбережения» и ООО «Пионер-Лизинг» Евгений Наумов и директор по развитию и стратегическому планированию АО «НФК-Сбережения» Алексей Кузьмин поделились подробностями размещения пятого выпуска облигаций ООО «Пионер-Лизинг», а также планами развития группы компаний «Пионер-Лизинг» – «НФК-Сбережения». В ходе обсуждения основное внимание уделялось следующим темам:

- Размещение выпуска облигаций Пионер-Лизинг БР5 на базе срочной 6-месячной ставки RUONIA

- Функционирование группы компаний «Пионер-Лизинг» – «НФК-Сбережения» в условиях резко изменившейся рыночной конъюнктуры

- Состав лизингового портфеля ООО «Пионер-Лизинг» и его диверсификация

- Обращение биржевых облигаций выпусков ПионЛизБП1, ПионЛизБП2, ПионЛизБП3, ПионЛизБП4

- Факторы, влияющие на формирование рейтинговых оценок ООО «Пионер-Лизинг»

- Развитие онлайн-проектов AnyPact и Zберополис

( Читать дальше )

07.06.2022 – дата начала размещения выпуска облигаций Пионер-Лизинг БР5, доступного только для квалифицированных инвесторов.

- 07 июня 2022, 11:13

- |

07.06.2022 – дата начала размещения выпуска облигаций Пионер-Лизинг БР5, доступного только для квалифицированных инвесторов.

Основные параметры и особенности выпуска облигаций ПионЛизБР5:

- Ставка купона: срочная 6-месячная ставка RUONIA + 7% (Ставка первого купона – 19,18% годовых)

- Длительность купонного периода: 30 дней

- Окончание размещения в дату продажи последней облигации, но не позднее 350 дня с начала размещения (23.05.2023)

- Объем выпуска: 400 млн руб.

- Срок обращения: 3600 дней

- Номинальная стоимость каждой ценной бумаги: 1 тыс. руб.

- Регистрационный номер выпуска: 4-01-00331-R от 28.04.2022

- ISIN код: RU000A104V00

- Агент по размещению: АО «НФК-Сбережения» (краткое наименование: ИК НФК-Сбер, код участника торгов – GC0294900000)

- Рейтинг эмитента: BB-(RU)

- Выпуск предусматривает расширенный объем раскрытия информации со стороны эмитента на регулярной основе

- Выпуск предназначен для квалифицированных инвесторов.

( Читать дальше )

5 выпуск облигаций ООО «Пионер-Лизинг»: интервью с представителями эмитента

- 06 июня 2022, 17:45

- |

В связи с размещением 5-го выпуска облигаций ООО «Пионер-Лизинг», представители эмитента, а также АО «НФК-Сбережения», являющегося андеррайтером облигаций выпусков облигаций ПионЛизБП1, ПионЛизБП2, ПионЛизБП3, ПионЛизБП4 и ПионЛизБР5, ответили на вопросы инвесторов в рамках прямого эфира, проведенного новостным ресурсом Boomin.

В ходе интервью учредитель АО «НФК-Сбережения» и ООО «Пионер-Лизинг» Евгений Наумов, директор ООО «Пионер-Лизинг» Николай Архипов и директор по развитию и стратегическому планированию АО «НФК-Сбережения» Алексей Кузьмин подробно ответили на вопросы, связанные со следующими темами:

- Подробности размещения 5-го выпуска облигаций ООО «Пионер-Лизинг» (ПионЛизБР5)

- Финансовое состояние и состав лизингового портфеля ООО «Пионер-Лизинг»

- Выплаты по облигациям ООО «Пионер-Лизинг» и финансовая стабильность компании в условиях резкого повышения ключевой ставки

- Планы развития группы компаний «НФК-Сбережения» – «Пионер-Лизинг», включая развитие онлайн-проектов AnyPact и Zберополис

- Прочие вопросы инвесторов и ведущих платформы Boomin

( Читать дальше )

07.06.2022 состоится размещение выпуска облигаций серии Пионер-Лизинг БР5

- 03 июня 2022, 14:10

- |

07.06.2022 – дата начала размещения выпуска облигаций серии Пионер-Лизинг БР5, доступного только для квалифицированных инвесторов.

Основные параметры 5-го выпуска облигаций ООО «Пионер-Лизинг»:

- Ставка купона: срочная 6-месячная ставка RUONIA + 7% (Ориентир по ставке первого купона – 19,18% годовых)

- Длительность купонного периода: 30 дней

- Период размещения: 1 год

- Объем выпуска: 400 млн руб.

- Срок обращения: 3600 дней

- Номинальная стоимость каждой ценной бумаги: 1 тыс. руб.

- Регистрационный номер выпуска: 4-01-00331-R от 28.04.2022

- Агент по размещению: АО «НФК-Сбережения» (краткое наименование: ИК НФК-Сбер, код участника торгов – GC0294900000)

- Выпуск предусматривает расширенный объем раскрытия информации со стороны эмитента на регулярной основе, что позволяет инвесторам получать максимальный объем информации о направлении использования привлеченных средств

( Читать дальше )

Новый фьючерс на Московкой бирже и денежный рынок

- 28 марта 2022, 15:25

- |

В конце прошлой недели в чате инвесторов (https://t.me/joinchat/DrADC1B7H6qlfs0a02P3Aw) нам задали ряд вопросов про новый фьючерс и денежный рынок, публикуем ответы здесь:

📉Хотелось бы узнать Ваше мнение о фьючерсе RBM на индекс RGBI?

Фьючерс на индекс RGBI (включает 26 ОФЗ со сроком от 1 до 10 лет) потенциально может использоваться для хеджирования процентного риска в портфеле гос. облигаций, также инструмент будет полезен для спекуляций перед заседаниями Центрального Банка.

Основной фактор, определяющий потенциальную полезность данного инструмента, ликвидность. Пока что это новый инструмент, и он имеет крайне низкое проникновение в рынок, например 28 марта к 13 часам на фьючерс RGBI с исполнением в июне было заключено всего 86 контрактов, в то время как на аналогичный фьючерс на индекс RTS было заключено более 12 тысяч контрактов. Пока инструмент имеет такую низкую ликвидность мы бы не советовали его использование непрофессиональными участниками рынка.

( Читать дальше )

Облигации и зависимости Ruonia - ставки ЦБ Russia - 10-Year Bond Yield на примере ОФЗ-26234

- 17 августа 2021, 00:38

- |

За пример для сравнения берем ОФЗ-ПД 26234.

За расчет взяты данные с 13.08.2021 по 09.01.2019.

Данные:

— Данные по Russia 10-Year Bond Yield

— Ставка ЦБ

— Данные ОФЗ-ПД 26234 по выгрузке из Quik. Годовая доходность рассчитана к сроку погашения, с учетом налогов по купонам 13%.

По вычислению финальной доходности на 13.08.2021 у меня получилась 6,33%, Quik (биржа) выдает 6,86, в целом точность тут не важна, т.к формула одна на всем периоде, зависимости должны быть видны и так.

Что мне непонятно, почему рассогласованность с Июля 2021? разнонаправленные движения Ставки и ОФЗ?

Подскажите начинающему

С 14 по 18 мая кто-то пылесосил более 75% межбанковских кредитов RUONIA

- 21 мая 2021, 09:06

- |

Интересно, кто включил пылесос на межбанке и является ли это симптомом нездоровья такого участника?

«Резервный расчет производится в случае выполнения хотя бы одного из нескольких условий, в частности превышения доли одного участника RUONIA 75% общего объема сделок, учитываемых в RUONIA. С 14 по 18 мая 2021 года указанное условие выполнялось в связи с тем, что произошло превышение установленного порогового значения. Рост концентрации межбанковских операций происходил на фоне увеличения оборотов одного из участников рынка»

Пресс-релиз ЦБ

Рынок ждет роста ставок ЦБ РФ ? Доходность и оборот облигаций

- 16 февраля 2021, 16:03

- |

Обратите внимание:

флоатеры даже немного растут в 2021г.

(ОФЗ с плавающим купоном, купон = скользящая средняя арифметическая ставки RUONIA за последние полгода + спред (около 1%, плюс минус, т.е. купон чуть выше RUONIA).

(RUONIA — это Rouble Overnight Index Average, межбанковская ставка overnight).

Флоатер ОФЗ 29009 по дневным.

( Читать дальше )

Спокойствие на денежном рынке на фоне падения остальных секций фондового рынка

- 02 ноября 2020, 10:14

- |

Источник: ПСБ

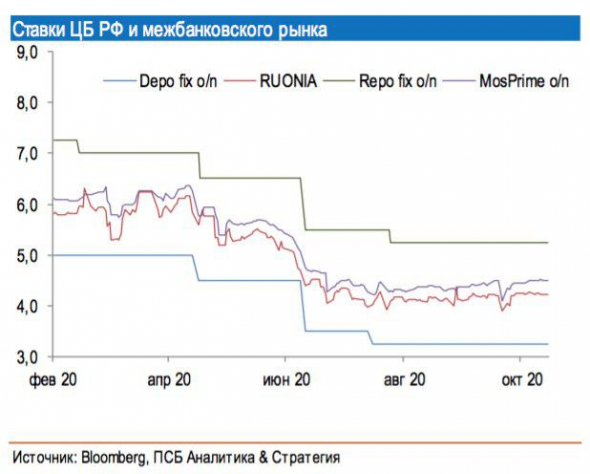

Несмотря на происходящие неблагоприятные события на российском фондовом рынке в последние несколько месяцев, на отечественном денежном рынке негативных колебаний не происходит.

Вслед за ключевой ставкой, ставки на денежном рынке снижаются. Основные денежные индикаторы RUONIA, MosPrime и ставка РЕПО находятся в корридоре 4,25-4,5%. Волатильность ставок на коротком отрезке (овернайт и неделя) незначительна, а самые большие отклонения происходили в сторону резкого снижения ставок, когда игроки предлагали денежные средства с дисконтом.

Стабильное и плавное движение ставок вниз во втором полугодии — это результат не только снижения ключевой ставки, но и избыточности ликвидности в банковском секторе. Несмотря на накапливающиеся риски и негатив на финансовых рынках, у банков не возникает резкой необходимости занимать деньги на рынке средств даже в условиях резкого роста волатильности на рынке. Достаточная ликвидность влияет на характер движения ставок не только на денежном рынке, но и на тесно связанном с ним долговом.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал