s&p500

СиПи500,

- 20 октября 2015, 18:32

- |

Первая цель 1993.

Вторая — 1943. вариант на краткосроке продать колл страйком 2045 2-3 мес. со s/l или купить пут того же срока.

- комментировать

- Комментарии ( 5 )

Сипи500 и фонда китайская. Прогноз на 1-2 недели

- 20 октября 2015, 16:18

- |

(большой масштаб тут — www.tradingview.com/x/PaxPVS3b/ )

Заканчиваем делать 4ю волну, ожидаемый уровень 3580 (50% коррекции). После этого уровня китайский индекс продолжит свое падение в 5й волне. Однако если уходим выше 3580 сильно выше и пробиваем 3704 — придется пересмотреть волновую картину.

( Читать дальше )

не поднимается рука купить

- 20 октября 2015, 07:04

- |

Пока формирую себе потиху пенсионерский портфельчик (горизонт от года) на американских биржах.

Последние пару недель рука не подымается рука купить самые бодро растущие акции, как почитаю их фундаментал.

Особенно те, что берут новые хаи после недавней коррекции.

Как можно покупать акции с РЕ выше 30? Как можно расчитывать что бизнес будет постоянно расти?

Это мода какая то, расчитывать что каждый год +30% ?

Понятно, что низкий РЕ часто показатель подыхающего бизнеса (ИБМ, яху, базовые материалы).

Понятно, что покупать надо растущее по тренду.

Но должна же быть разумная грань… А не когда график акции выглядит как 45 градусная линия на СевВосток.

А если это 2000 повторение? И рынок поймет, что где то пузырь...

или я не прав и «завтрабудетдороже»? ))

з.ы. а особенно мешает жадность, когда видел, что месяц назад все было -10..15%, а сейчас тютю, «свободная касса»

Альтернативная рецессия в США. Стоит ли ее бояться?

- 19 октября 2015, 05:01

- |

В последнее время на фоне выхода неоднозначной макростатистики появились слухи о грядущей рецессии в США. Давайте попробуем разобраться, насколько они обоснованы?

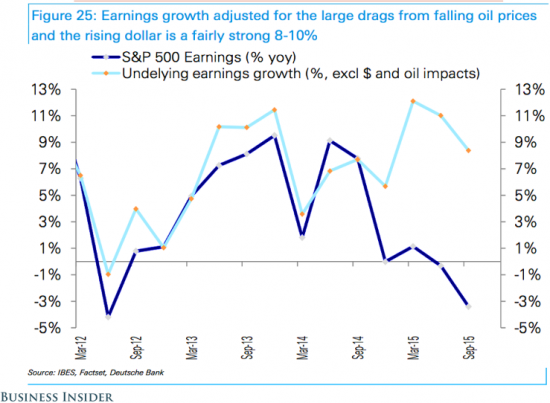

Действительно, определенные поводы для беспокойства есть. Америка может столкнуться с рецессией, но не полномасштабной, а так называемой «рецессией корпоративных прибылей». По данным исследовательской организации FactSet, падение консолидированной прибыли компаний S&P 500 в 3-м кв. г/г может составить 5,5%. Это грозит стать 2-м отрицательным кварталом подряд и наихудшей ситуацией с 2009 года. Подобная ситуация обусловлена, прежде всего, падением цен на сырье и сильным долларом.

Проблема в том, что рецессии корпоративных прибылей не часто случаются без общеэкономических рецессий. Однако Deutsche Bank призывает не паниковать, считая, что реальной рецессии в США не произойдет.

Аналитики указывают на солидный сектор услуг, который формирует 85% экономики США. По мнению Deutsche Bank, для начала рецессии в классическом понимании нужно более широкомасштабное сокращение доходов американских компаний. А пока речь идет о влиянии вышеуказанных негативных факторов скорее на отдельные сегменты. Примечательно, что если посмотреть на маржу (рентабельность) продаж корпораций S&P 500, то пострадали преимущественно показатели нефтегазового сектора.

( Читать дальше )

ДейТрейдерам 181015

- 18 октября 2015, 15:51

- |

Жизнь — загадка, которую надо уметь принять и не мучить себя постоянным вопросом: «В чем смысл моей жизни?» Лучше самим наполнить жизнь смыслом и важными для вас вещами.

............................

https://www.youtube.com/watch?v=RrBFGJm1tss

............................

Качество записи: Выбрать HD качество.

- Для анализа текущей ситуации, и торговых рекомендаций используется: Торгово — Аналитическая платформа

Goldman Sachs: Три причины, почему S&P 500 не будет раллировать до конца года, и что в связи с этим предпринять

- 16 октября 2015, 05:03

- |

До конца 2015 года осталось менее трех месяцев. Усилившаяся рыночная волатильность заставляет задуматься, а как же он будет завершен? Мнения разняться, при этом аналитики Goldman Sachs настроены не слишком оптимистично.

Согласно оценкам экспертов, S&P 500 закроется на отметке 2000 пунктов, что есть неподалеку от текущих уровней.

В качестве ключевых факторов были выделены:

1. Ожидаемые слабые корпоративные прибыли американских компаний за 3-й кв., падение рентабельности продаж в сочетании с не слишком сильными прогнозами на 4-й кв.

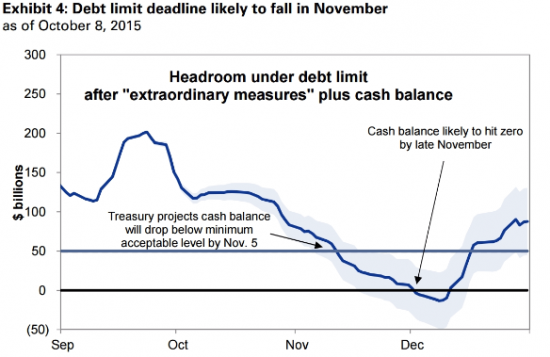

2. Ноябрь может быть омрачен дискуссиями относительно потолка долга в США. Ситуация омрачается отставкой спикера нижней палаты Конгресса Джона Бейнера. Лимит госзаймов, вероятно, будет исчерпан в районе третьей недели ноября. По мнению Goldman Sachs, сделка будет достигнута в последний момент.

3. В декабре внимание участников рынка переключится на монетарную политику ФРС. Аналитики Godman Sachs считают, что 16 декабря произойдет первое повышение ключевой ставки. Следует отметить, что в целом инвесторы склоняются к мнению о подобном шаге не раньше марта следующего года. При этом затягивание с монетарным ужесточением в определенный момент вызвать беспокойство относительно ситуации в глобальной экономике.

( Читать дальше )

ДейТрейдерам 151015

- 15 октября 2015, 10:16

- |

Независимость! Это кощунственная выдумка капитализма. Мы все зависим друг от друга, все живые люди.

......................

https://www.youtube.com/watch?v=N2LRl5sYH3M

......................

Качество записи: Выбрать HD качество.

- Для анализа текущей ситуации, и торговых рекомендаций используется: Торгово — Аналитическая платформа

Растут или падают корпоративные прибыли в США?

- 14 октября 2015, 05:13

- |

Существует, по крайней мере, три момента, выделяемые аналитиками в отношении низких цен на энергоносители и сильного доллара: 1) это плохо для прибыли компаний-экспортеров S&P 500; 2) инфляционные показатели находятся под давлением; 3) большинство чиновников и экспертов считают эти моменты временными.

На прошлой неделе стартовал сезон публикации корпоративной отчетности в США. Оценки аналитиков разнятся. Однако в целом эксперты прогнозируют падение консолидированной прибыли S&P 500 в 3-м кв. относительно аналогичного периода прошлого года.

Тем не менее, следует понимать, что финансовые показатели находятся под давлением из-за возможно временных факторов. Таким образом, необходимо смотреть на «очищенные» оценки.

На приведенном ниже графике Deutsche Bank продемонстрировал как прогнозируемое 4%-е падение консолидированной прибыли S&P 500 превращается в возможный рост на 8%, если убрать эффекты слабой нефти и высокого доллара.

БКС Экспресс

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал