s&p500

Мысли вслух...

- 16 августа 2019, 10:34

- |

Всем доброго дня и долгого здравия! В Moscow city отвратная серая погода с дождём… Смотрю… «радуюсь»! Лето выдалось аховое.(((

Поливает дождь во всю и Fireblade стоит и грустит в гараже… Заставляя меня угнетенно существовать и грустить...

Давеча читал интересные материалы:

1. от independent_man - https://smart-lab.ru/blog/556347.php

2. от Тимофей Мартынов - https://smart-lab.ru/blog/556323.php

3. от Юрий М. - https://smart-lab.ru/blog/556282.php

И вот очень интересно стало, как грядущая рецессия США отразится на Российском фондовом рынке.

Наверное самые глупые вопросы будут из разряда когда и из какой отрасли покупать акции?

Стоит ли вкладывать в облигации гос долга РФ?

И вообще что делать на таком наверное медвежьем рынке...

- комментировать

- ★1

- Комментарии ( 10 )

Страх и жадность американского рынка.

- 16 августа 2019, 07:25

- |

Глядя на американский рынок сейчас, особенно на последнюю коррекцию прямо таки вырисовывается сюрреалистичная картина:

Чуваки гребут в одной большой лодке к повороту реки, все надеются что за этим поворотом -сундук с золотом, который сделает каждого богатым и счастливым.

Вот гребут они такие и прислушиваются. Очень внимательно прислушиваются. Ибо по слухам там, за поворотом, может быть не сундук с золотом, а нев… ебенный водопад.

И по мере приближения гребцов к повороту эмоциональное напряжение нарастает.

Вдруг кому-то кажется, что он слышит шум водопада, и он сигает за борт, за ним ещё несколько человек, остальные резко начинают грести в обратную сторону.

но потом прислушавшись, и вроде как ничего не услышав налегают на вёсла и лодка продолжает свой путь к повороту.

Кто-то в этой лодке, а кто-то предпочитает следить за этим захватывающим приключением по ютьюбу.

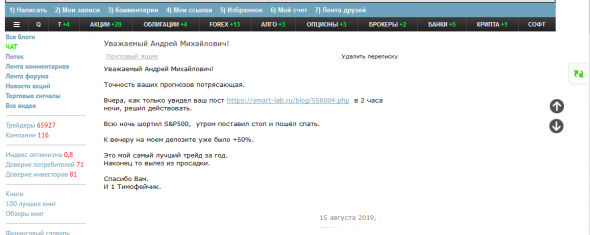

ЗОЛОТО. S&P500.СОТ. Читатели пишут...

- 15 августа 2019, 16:58

- |

Рынок денег не даёт.

Мой читатель, назовем его Турбочпокер, пишет:

Это мой вчерашний пост, чтобы было понятно

Но основным ИМХО считаю такой:

( Читать дальше )

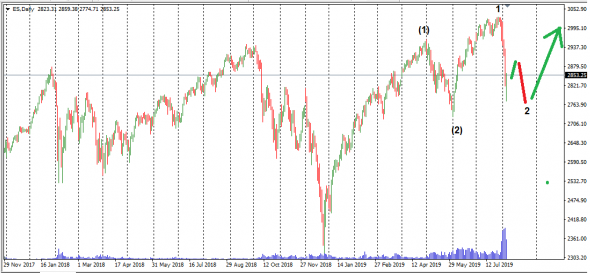

Кондуктор нажми на Тормоза! S&P500

- 15 августа 2019, 15:28

- |

В наши дни, когда лично сам Президент США в курсе о проблемах «СRAZY INVERTED YIELD CURVE. OUR FED IS CLULESS» -Твитт Трампа -Именно US Treasury задают тон рынка в Августе.

Еще я просил обратить внимание на 0.618 RETRACE Fibo. Это уровень 2840. Теория такова, что если здесь рынок находит поддержку, то UPTREND продолжается и 3050 уровень мы увидим очень скоро.

Правда, Overnight Кукл обвалил рынок еще раз, кажется до 2817

Серия UP and DOWNs продолжается. Это происходит для того, чтобы найти СРЕДНЕСРОЧНЫЙ OVERSOLD.

Если говорить о 10 DAY MA статистике based on VOLUME & BREADTH (ADV/DEC), то мы уже здесь или в шаге от этого OVERSOLD.

А если говорить о 30 DAY MA статистике, то мы еще очень далеки и можем быть OVERSOLD лишь после ДНЯ ТРУДА в США (первый ПН сентября) или последний день Августа. Примерно так. Этот уровень очень важный, это там где будет Отовариваться КУКЛ, его брат и троюродный племянник.

( Читать дальше )

Торговые войны не так легко выиграть

- 15 августа 2019, 13:43

- |

Если почитать американские СМИ, то можно прийти к выводу, что в «торговой войне» с Китаем Трамп вновь не смог проявить выдержку. После анонсирования четвертого раунда «тарифов» с 1 сентября последовали исключения для ряда товаров (чтобы не испортить настроение электорату в рождественские распродажи). Также состоялся телефонный разговор на тему возобновления переговоров, если верить уже китайским СМИ – по инициативе американцев. Между тем, радость не была долгой, да и поддержка движения вверх была вялой, так как инвесторы уже не верят в благополучный исход и ждут беды.

Ящик Пандоры открыт: мало кто из рыночных наблюдателей и бизнеса в целом ждет заключения «сделки» до ноября 2020 года. Во всяком случае, пока «боль» рынков и экономики не стала невыносимой. Эффект от политики «AmericaFirst» в условиях, когда Трампу дали отпор, не заставил себя ждать. Откровенно слабая статистика из Германии и КНР. Также переход долгового рынка США в инвертированное состояние (переход спреда между доходностями двух и десятилетних гособлигаций в негативную область), надежный сигнал приближения рецессии, который не обманывал в последние 50 лет. И несмотря на то, что последнее дает гандикап для рынка акций (рецессия после инверсии фиксируется не сразу, а в течение следующих 10 месяцев-2 лет) – реакция в среду говорит о том, что по крайней мере в краткосрочной перспективе сила будет с «медведями». Хотя если обратиться к рыночной статистике, то в предыдущие пять аналогичных случаев с 1978 года фондовые индексы успевали спустя месяц или даже двух лет, обновить достигнутый прежде пик.

( Читать дальше )

Олейник закрыл шорты по сп 500. капец!"!!!

- 15 августа 2019, 13:25

- |

День четырнадцатого августа — красный день календаря. Или давно такого не было.

- 15 августа 2019, 12:46

- |

На картинке выше показана карта рынка. Она показывает процентное изменение курса акций входящих в индекс S&P 500 за вчерашнюю торговую сессию. Из нее видно, что вчера в зеленой зоне закрылось только четыре акции TMK, NEM, APC, VTR. Остальные акции закрылись в красной зоне. Таким образом, из всех акций, входящих в индекс S&P 500, в красной зоне закрылось девяносто девять процентов акций. А сам индекс S&P 500 вчера «обвалился» почти на три процента. И конечно сразу возникает два вопроса. Первый — в чем причина столь резкого падения? Второй — это начало разворота рынка или просто очередная коррекция?

Для ответа на первый вопрос следует рассмотреть фундаментальные данные. Несомненно, основным фактором падения фондовых индексов являются вести фронта торговой войны между Китаем и США. Она идет полным ходом и заставляет изрядно нервничать весь финансовый сектор. Но если все американские индексы с начала года еще находятся в зеленой зоне. То как я уже писал, из Китайских фондовых индексов в зеленой зоне остался только индекс Shanghai SE Composite Index (Shanghai) в то время как с начала года уже начал Hang Seng Index (HSI) погружаться в красную зону.

( Читать дальше )

Инверсия кривой Treasuires и ее влияние на рынок

- 15 августа 2019, 11:52

- |

То есть рынок облигаций начинает реагировать на проблемы гораздо раньше (почти на год), чем фондовый рынок. Почему так? Этому есть объяснение. В конце цикла денег много, а доходности рынка акций максимальные. В таких условиях причин продавать акции нет. Когда люди начинают продавать акции? Когда уже точно видят, что замедление экономики оказало негативное влияние на прибыли компаний и как следствие, на доходность акций. А тут по естественным причинам должен быть лаг в несколько кварталов.

Лично я конечно надеюсь на то, что в этот раз пик S&P500 был пройден раньше, чем в прошлом относительно момента инверсии и вот в чем моя гипотеза. Сейчас американские компании глобализованы гораздо больше, чем в прошлые случаи рецессии. А все инверсии на мировых облигациях, как и само замедление, случились раньше, чем в США. Компании с глобальной выручкой уже показывают результаты гораздо хуже, чем компании, ориентированное только на американский рынок.

Большой капитал уже готов к снижению фондового рынка

- 15 августа 2019, 09:34

- |

Я думаю, что ни для кого не будет новостью тот факт, что мировой капитал под влиянием разных событий перетекает из одного актива в другой, генерируя те или иные тенденции.

Постоянный баланс между более доходными, но рисковыми инструментами, и менее доходными, но безопасными, дает возможность оценить текущие настроения и ожидания мирового рынка. Мы рассмотрим то, как большой капитал перетекает с фондового рынка в долговой и обратно. А точнее, то как это было в 2007-2009 года и сейчас.

Красная линия, это доходность десятилетних долговых бумаг США. Если есть спрос на эти бумаги, то доходность будет снижаться. Таким образом, снижение доходности говорит о том, что туда уходят деньги.

Синяя линия, склейка фьючерсов на индекс S&P 500, который отображает состояние фондового рынка США. Рост говорит о том, что деньги идут в акции, снижение напротив.

Итак, что мы видим.

( Читать дальше )

Отскок дохлой кошки на рынке акций

- 14 августа 2019, 20:31

- |

ранее было так...

а теперь стало более реалистично

Следите за публикациями оценки основных индикаторов чтобы быть в тренде или не быть в рынке когда тренда нет.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал