telegram

Появляется такой вид мошенничества - это рекомендации в Telegram-каналах - ЦБ

- 10 июня 2021, 11:34

- |

Появляется такой вид мошенничества — это рекомендации в Telegram-каналах о том, что покупать, когда покупать. Эта такая «аналитика». Всегда аналитика в финансовой индустрии была уделом очень крутых профессионалов, которые аналитикой зарабатывают себе на жизнь и занимаются этой аналитикой всю свою жизнь. <…> И тут появляется куча горе-аналитиков в Telegram-каналах, которые даже не подписываются, как их зовут.Это тоже определенный лохотрон, только с другой стороны, потому что вы кому-то доверяете, но кому доверяете свои деньги — неизвестно. Их рекомендации ничем не подкреплены — это просто чье-то мнение. Но за счет того, что Telegram-каналы таким образом раскручены, что там десятки или сотни тысяч подписчиков, люди действительно этому верят и думают, что здесь скрыта та истина и правда, которая поможет им заработать

Гражданам надо уметь работать с такой информацией и отличать добросовестную аналитику от все остальной.

Подобные каналы нацелены на тех граждан, которые не обратили внимания на финансовые пирамиды или других нелегальных игроков на рынке и ранее не попадались на удочку мошенников.

tass.ru/ekonomika/11615943

- комментировать

- Комментарии ( 1 )

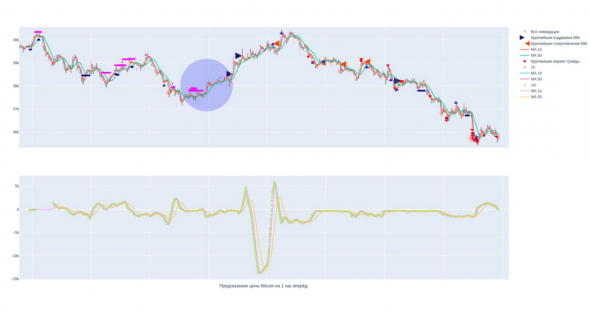

Внутридневной прогноз цены биткоина

- 28 мая 2021, 14:49

- |

Запилил некоторую нейросеть. публикует график в телеге пользователям с периодичностью 5 минут.

подписки пока нет, сейчас тест. иногда даёт полезные сигналы, как сегодня. Кому интересно — можете заценить. сам пользуюсь.

«платный функционал» еще будет не скоро, хочу собрать отзывы/пожелания.

t.me/cryptomedich_bot

Останутся ли в России Google и YouTube? - Альпари

- 25 мая 2021, 18:51

- |

Напомним, что ранее похожие меры воздействия по разным причинам Роскомнадзор применял в отношении других социальных сетей – Twitter и Telegram. Более того, к Telegram у многих российских пользователей оказался заблокирован доступ. Однако результатом блокировки Telegram стал рост числа пользователей вдвое за время действия ограничений, так как пользователи интернета уже научились и блокировку обходить, и с ограничениями скорости справляться. Особенно выросло число пользователей этой соцсети в ближнем зарубежье, где Telegram заблокирован не был.

Что касается сервисов Google, они очень востребованы пользователями, которые будут явно не в восторге от ограничений скорости. Напомним, что на начало 2021 года число активных пользователей одного из наиболее известных сервисов Google, видеохостинга YouTube, достигло 2,3 млрд, и по этому показателю YouTube занимает второе место в мире после соцсети Facebook с её 2,74 миллиардами активных аккаунтов. Для сравнения: число активных пользователей Telegram и Twitter у каждой из этих соцсетей пока далеко даже от миллиарда.Мильчакова Наталья

ИАЦ «Альпари»

В России YouTube по числу активных пользователей (83 млн в месяц) занимает третье место в топе ресурсов после поисковика Google и его российского аналога «Яндекс». Поэтому мы не ожидаем, что Роскомнадзор полностью заблокирует работу сервисов Google в России, либо отказа Google LLC работать в РФ, но даже если этот маловероятный сценарий развития событий реализуется, пользователи интернета найдут способы обходить блокировку и посещать любимые сервисы.

В понедельник, после объявления о том, что Google LLC будет судиться с Роскомнадзором, акции «Яндекса» выросли на Московской Бирже на 2,7% при том, что индекс МосБиржи вырос в этот день всего на 0,06%. Акции головной компании Alphabet, владельца Google LLC и бренда Google, в понедельник выросли на 2,63%, не прореагировав на иск дочерней компании в России к российскому надзорному ведомству.

Когда не было каналов в youtube, telegram, yandex, зарабатывал больше

- 22 мая 2021, 23:29

- |

до чего здорово, больше внимания близким людям, интересно, полезно.

Летом, надеюсь, полечу с семьёй в отпуск

(нравится Карибское море — например, острова на Кубе: Кайо Коко, Кайо Ларго, на Кубе интеренет слабый — в большинстве отелей, только на reception, зато чистейшее море, у кубинцев отличные голоса и пластика, катамараны, кайаки — класс).

С 2007г., параллельно с работой менеджера на публичной иностранной компании, торгую на бирже.

Из — за пандемии, в этом году была удалёнка и было больше времени.

В апреле 2020г. завёл telegram канал (не раскручивал, около 1440 подписчиков), месяца через 2 — telegram чат.

Стал больше смотреть котировки, общаться с незнакомыми и знакомыми людьми (в telegram).

Стал меньше зарабатывать на трейдинге

(пытаюсь определить случайное совпадение или действительно, свои каналы мешают зарабатывать).

Общался с коллегой («байкал») по этому поводу, было интересно.

Сейчас на стадии осмысления нужности (или не нужности) каналов (не чата), которые открыл: telegram, youtube, yandex.

( Читать дальше )

Telegram проводит новое размещение облигаций на $750 млн - СМИ

- 29 апреля 2021, 14:31

- |

28 апреля организаторы размещения закрыли книгу заявок, бумаги поступят в обращение на рынке 6 мая — из закрытой рассылки Bloomberg для инвесторов.

Параметры второго выпуска аналогичны первому выпуску — минимальный лот $500 000, номинальная стоимость облигации $1000. Срок погашения — 22 марта 2026 г., ставка купона составляет 7% годовых с полугодовым купонным периодом.

После дополнительного выпуска суммарный объем выпусков еврооблигаций Telegram Group в обращении составит $1,75 млрд.

Изначально запланированный объем дополнительного выпуска составлял $500 млн, но впоследствии эту цифру решили увеличить до $750 млн

Окончательная цена бондов будет определена сегодня.

Организаторы нового размещения — JP Morgan, сингапурский инвестбанк DBS и российский «Атон»

Дополнительный выпуск облигаций ориентирован на международных инвесторов

Если Telegram проведет IPO, покупатели бондов получат возможность конвертировать их в акции компании с дисконтом от 10% до 20% к рыночной цене, говорится в сообщении «Атона». Дисконт в 10% к цене размещения предусмотрен, если IPO состоится в первые три года с момента выпуска облигаций. В 2025 г. он увеличится до 15%, в 2026-м — до 20%.

источник

Telegram выбрал удачный момент для проведения IPO - Финам

- 13 апреля 2021, 17:58

- |

Однако, если оценивать Telegram с другими мессенджере, чатами, то оценка будет еще более высокой, можно получить и $90, и $100 млрд.

Twitter с выручкой $3,7 млрд оценивается в $56 млрд. Другая компания — Snap Inc - при выручке $2.4 млрд оценивается в $96 млрд. Нет ничего необычного, чтобы компания с большой аудиторией, но небольшой выручкой, и даже отсутствием прибыли оценивалась очень дорого. Неприлично дорого по сравнению с бизнесом других секторов.

В ближайшее время возможно охлаждение рынка IPO, но Telegram собирается выходить не в ближайшие два месяца, а через два года. К этому времени к завершению подойдет президентский срок Байдена, а это считается благоприятным моментом для фондовой биржи, так как уходящие президенты стараются задобрить всех, включая и фондовый рынок.Делицын Леонид

Предстоящее IPO Telegram – это интереснейшее событие.

ГК «Финам»

Telegram планирует выход на IPO в ближайшие два года

- 13 апреля 2021, 16:51

- |

По данным делового издания «Ведомости» Telegram планирует провести первичное публичное размещение своих ценных бумаг на бирже (IPO) до конца 2023 года. Компания может продать пакет из 10-25% акций и ориентируется на рыночную оценку в 30–50 миллиардов долларов – по словам источников, Дуров «щепетильно относится к контролю над платформой, максимум, который может быть предложен инвесторам, – это блокпакет».

По словам двух независимых источников компания начала pre-IPO диагностику, но пока находится на стадии выбора региона и биржевой площадки размещения. Акционеры Telegram «больше настроены на формат IPO». Второй собеседник корреспондентов уточнил, что основатель компании Павел Дуров «пока не решил, как правильно выйти» — кроме IPO обсуждаются варианты прямого листинга или использования специализированной SPAC-компании.

По словам финансовых аналитиков наиболее привлекательным сценарием для акционеров Telegram является прямой листинг ценных бумаг на такой бирже, как нью-йоркская — это самый быстрый способ получить ликвидность без ограничений и расходов, связанных с организацией IPO. Однако США не является приоритетной страной для размещения – ранее Комиссия по ценным бумагам и биржам (SEC) заблокировала запуск блокчейн-платформы Дурова TON, потребовав возврата средств инвесторам.

( Читать дальше )

Telegram Group разместила облигации на 1 млрд долларов

- 12 апреля 2021, 20:15

- |

Мессенджер Telegram впервые разместил собственные облигации и привлек на рынке 1 млрд долларов. Ставка по бондам составила 7%.

15.03.2021

Telegram Group разместила пятилетние конвертируемые долларовые облигации под 7% годовых, размещение прошло по цене номинала. Компания привлекла 1 млрд долларов. Об этом сообщило издание РБК по ссылкой на источник, получивший удовлетворение своей заявки.

Размещение началось на прошлой неделе. По данным источников издания, книга заявок была открыта в среду, 9 марта. В пятницу, 12 марта размещение было завершено. Номинал одной бумаги составил 1 тыс. долларов, минимальный лот для участия составлял 500 тысяч долларов. Бонды размещены до 2026 года, первая выплата купона намечена на сентябрь 2021 года

( Читать дальше )

Telegram проведет IPO до 2023 года, оценивает себя в $30-50 млрд.

- 12 апреля 2021, 09:29

- |

Free Float может составить до 25%.

www.vedomosti.ru/media/articles/2021/04/11/865492-telegram-planiruet-provesti-ipo

www.kommersant.ru/doc/4770583

Новости компаний — обзоры прессы перед открытием рынка

- 12 апреля 2021, 08:29

- |

Telegram планирует провести IPO в течение двух лет

Telegram начал подготовку к IPO, вероятные сроки его проведения – 2023 г., рассказал «Ведомостям» источник, близкий к компании. По его словам, конкретная дата будет зависеть от динамики рынков. Эту информацию подтвердили два других собеседника «Ведомостей», один из которых близок к аудитору, занимающемуся подготовкой Telegram к размещению, другой – к инвестбанку, знакомому с планами Telegram. Мессенджер начал pre-IPO диагностику и сейчас выбирает регион и биржи, на которых планирует проводить размещение, утверждает первый. По его словам, сейчас акционеры Telegram «больше настроены на формат IPO». Источник, близкий к инвестбанку, уточняет, что «Павел [Дуров, основатель Telegram] пока не решил, как правильно выйти». Он говорит, что Telegram помимо IPO рассматривает еще два варианта: прямой листинг (direct listing) и использование для выхода на биржу SPAC-компании, хотя Telegram, по словам собеседника «Ведомостей», «уже перерос этот механизм».

https://www.vedomosti.ru/media/articles/2021/04/11/865492-telegram-planiruet-provesti-ipo

«Европлан» возвращается на биржу. «Сафмар Финансовые инвестиции» планирует повторное IPO лизинговой компании

На Московской бирже может появиться публичная лизинговая компания (ЛК). Холдинг семьи Гуцериевых «Сафмар Финансовые инвестиции» (СФИ) готовится провести первичное публичное размещение (IPO) акций своей ЛК «Европлан», чьи бумаги уже торговались на бирже в 2015–2016 годах. Сейчас благоприятное время для IPO и «Европлан» может быть оценен на уровне 36 млрд руб., полагают эксперты.

https://www.kommersant.ru/doc/4770404

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал