usd

Взгляд на рынок. Trade Market

- 19 июля 2017, 14:59

- |

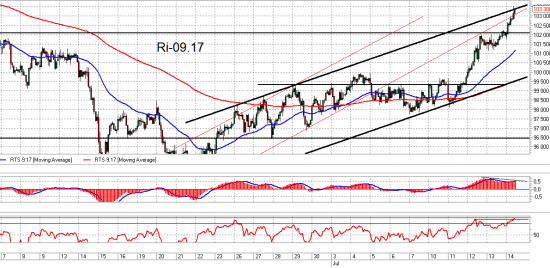

Ri

В прошлый раз писал о том, что ФРТС, вероятно, проколет уровень 103500, но продолжить рост без возврата на 102000 не получится. Вчера отметка 102000 была идеально протестирована сверху, и сейчас продолжается боковое колебание в диапазоне 102000 – 104000.

В целом Ри пока выглядит растущим инструментом с перспективой возврата на 109000, но это пока. Если в ближайшее время рост не продолжится и не будет пройден диапазон 104000 – 105000, то, вероятнее всего, его ждёт возврат в район 99000 – 100000.

Si

Фьючерс на доллар/рубль ожидаемо пришел к уровню 60000, где и находится уже 2 торговые сессии. Картина по Си сейчас, безусловно, падающая, т.е. за укрепление рубля, что вполне лаконично вяжется с ситуацией по ФРТС.

Пока все говорит о скорой смене диапазона колебаний на 59000 – 60000, так что можно поиграть от шорта, но не раньше обновления месячного минимума. Хотелось бы также при этом увидеть что-нибудь интересное на графике объёмов торгов. До тех же пор шортить опасно, может быть быстрый вынос в середину текущего диапазона.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 0 )

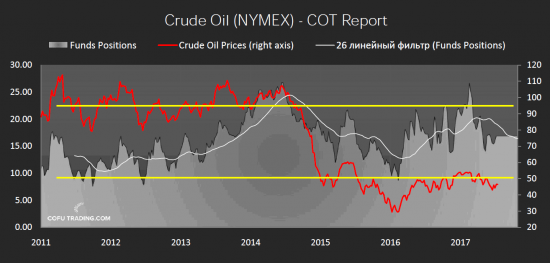

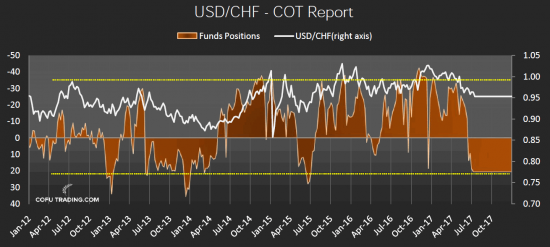

Что интересного сейчас в позиции фондов? CTFC COT

- 18 июля 2017, 20:01

- |

- Областью обозначена чистая лонговая\шортовая позиция фондов.

- Белая линия — график цены соответствующего инструмента.

- Желтые горизонтальные линии — экстремальные уровни чистой бычьей\медвежьей позиции, часто эти моменты совпадают с разворотом цены.

Особого внимания сейчас заслуживают пары USD/CHF, USD/JPY, AUD/USD, NZD/USD. По товарам пока ничего интересного.

( Читать дальше )

Назревает что-то глобальное, несколько графиков с ZH

- 16 июля 2017, 12:02

- |

В этой статье на ZeroHedge выложили несколько довольно любопытных графиков, описывающих текущие процессы на рынках. Во-первых, количество спекулятивных коротких позиций по индексному фонду SPY (SPDR S&P 500) достигло рекордного минимума с 2007 года. Никто не хочет играть в короткую:

Во-вторых, как важное следствие из первого факта, индекс волатильности американского рынка VIX находится на минимумах с 1993 года с текущим значением 9,68 против 9,48 на закрытии 24 декабря 1993.

( Читать дальше )

Взгляд на рынок. Trade Market

- 14 июля 2017, 16:40

- |

По Ri и Br сегодня точно отработались уровни, о которых писал вчера, это 103000-103500 и 48,5-49 соответственно, и по Si, если открывали шорт ниже 60500, то можно готовиться его фиксировать в районе 59900 – 60000.

Ri

ФРТС пока упорно пытается продолжать рост, хотя от текущих уровней явно увеличиваются продажи, о чём говорят объёмы, и осцилляторы уже в дивергенции. Пока консолидируемся под 103500, возможно, удастся его проколоть, но сходить и потестить 102000 сверху, видимо, придётся.

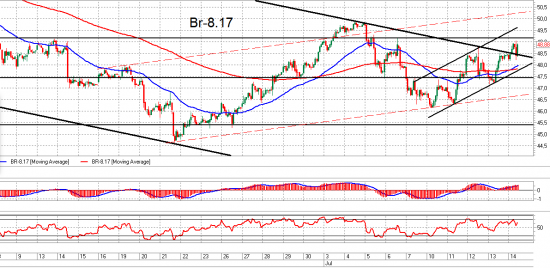

Br

По нефти же картина остаётся прежней, среднесрочно – боковик в текущем диапазоне, краткосрочно – тестируем уровень 49 лишь для того, чтобы номинально проколоть отметку 50. Встряхнуть нефть может лишь новостной фон, пока скучно.

( Читать дальше )

Взгляд на рынок. Trade Market

- 13 июля 2017, 17:13

- |

Si

Несмотря на довольно техничное движение Си, суть его остаётся неизменной уже на протяжении нескольких лет, а именно пилящий боковик с тем или иным уровнем волатильности с последующим резким выходом и сменой диапазона колебаний. Собственно, на этих выходах мы и работаем, и главное его не упустить, в связи с чем, периодически приходится стопиться внутри боковика. Пока продолжается движение в диапазоне 60-62, в рамках которого можно пытаться играть внутри дня на пробоях/отскоках и от статических уровней, и динамических, и скользящих средних, как мы видим, отрабатываются они очень точно, но я рекомендую больше обращать внимание на этот инструмент вблизи границ его бокового диапазона.

На данный момент среднесрочная картина пока всё еще выглядит растущей, и велика вероятность, что скоро переместимся в диапазон 62-63, однако еще пара сессий в боковике, и картина изменится. Так что активизируем внимание в районе 61500.

По нашей системе есть удобный уровень на шорт ниже 60500, так что при обновлении минимума можно поработать вкороткую с целью на 500-600 пунктов. Стоп выше 60700.

( Читать дальше )

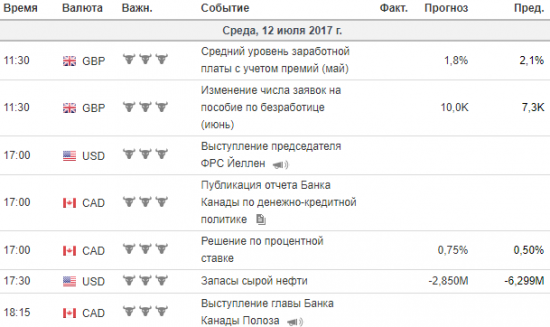

Фокус Рынка 12.07.2017

- 12 июля 2017, 12:14

- |

Экономический календарь

— В июне добыча нефти ОПЕК выросла на 300 000 барр/день;

- Westpac рекомендует продажи по паре NZD/USD;

- CEO JP Morgan предупреждает о катастрофических рисках из-за сворачивания QE и сокращения баланса ФРС, ЕЦБ и Банка Японии;

- Goldman Sachs прогнозирует снижение цен на нефть до 40$ (P.S. Прогноз логичен в связи с ростом добычи в Ливии и Нигерии);

- HSBC прогнозирует снижение пары USD/JPY до 100,00 к концу года;

- HSBC прогнозирует повышение ставок Банка Канады в июле и октябре (P.S. Маловероятный сценарий, который станет известным уже сегодня);

— Представитель ФРС Харкер: еще не решил нужно ли повышение ставок в этом году;

- Scotiabank прогнозирует рост пары EUR/USD до 1,20 к концу 2018 года;

— Аналитики Deutsche Bank повысили целевую стоимость акций компании Apple (AAPL) до 132$;

( Читать дальше )

Протрейдинг: Usd, Eur, rub к взлету готов

- 11 июля 2017, 10:23

- |

В первые 2 минуты скинулись плечи вчерашними лимитками, теперь можно спокойно взлетать ;)

( Читать дальше )

Динамика индекса доллара — ведущие ЦБ переходят к ужесточению монетарной политики

- 28 июня 2017, 18:46

- |

Во вторник произошло значительное укрепление евро и рост доходностей немецких гос. облигацийпосле ястребиных комментариях Драги во время форума ЕЦБ в Португалии. Сегодня, аналогичная риторика исходила от главы ЦБ Англии Карни, заявившего, что прекращение стимулирования экономики становится необходимым.

Как отмечает Morgan Stanley, значительное число ЦБ, включая центробанки США, Канады, Англии, Норвегии и Европы, перешли к более жестким заявлениям относительно своей монетарной политики, чем это ранее ожидалось рынком. В краткосрочной перспективе это чревато ростом волатильности из-за необходимости переоценки своей позиции участниками рынка. Доходности государственных облигаций начинают быстро расти, как это уже произошло с 2 летними бондами Германии и кривой доходности трежерис, а рынки акций испытывают давление, которое уже вылилось в недавние распродажи высокотехнологических акций в США.

( Читать дальше )

EUR/USD принуждение к покупкам)

- 23 июня 2017, 17:39

- |

последняя попытка перед снижением выбить тех кто пытается продавать!

и только после начнется падение возможно до 1.0950!

Доллар под ГО или Сургутнефтегаз и ему подобные

- 19 июня 2017, 12:10

- |

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал