usd

Мировые фондовые индексы выросли на фоне надежд на стимулирование

- 18 июля 2016, 16:43

- |

Мировые фондовые индексы выросли на прошлой неделе ввиду сочетания таких факторов, как ослабление опасений касаемо Brexit, оптимизма в отношении возможности принятия мер центральными банками, направленных на стабилизацию ситуации на рынках, а также улучшение экономических данных Китая, которые усилили склонность инвесторов к риску. Азиатские фондовые индексы, включая Nikkei Stock Average, в понедельник показали разнонаправленную динамику, несмотря на то, что агентство S&P повысило прогноз по росту ВВП Китая в 2016 году до 6.6% с 6.35%. В Европе фондовые индексы получили поддержку ввиду роста акций ARM и могут продолжить расти в краткосрочной перспективе, если инвесторы продолжать предпочитать рискованные активы. Уолл-стрит может показать рост в понедельник, сохранив импульс с пятницы, когда вышли позитивные данные по розничным продажам в США, которые ослабили опасения по поводу замедления экономического роста в стране.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

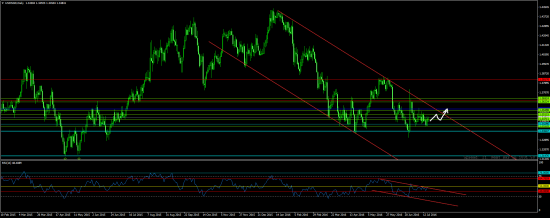

18.07.16 7:21 USD/SGD

- 18 июля 2016, 07:39

- |

На Н4, показывает, что уже пробили трендовую линию

( Читать дальше )

Рубль, чего ждать? часть 2.

- 15 июля 2016, 13:09

- |

Начало http://smart-lab.ru/blog/338471.php

Продолжаем

Цель по фигуре обозначилась 61000 (Si). наверное это возможно, но я в это не верю. Поэтому, я забрал свой профит и теперь сижу на заборе и смотрю на развитие ситуации. Модель Нефть-рубль которая два года кормила, сейчас немного меняется. Рубль не реагирует на падение нефти и укрепляется, либо есть инсайд о повышение стоимости нефти, либо готовиться очень сильный вынос. Рубль-бочка ниже 3000 рублей.

Данные по ВВП Китая усилили склонность инвесторов к риску

- 15 июля 2016, 11:39

- |

Фондовые рынки получили поддержку в четверг после того, как Банк Англии принял решение оставить ключевую процентную ставку без изменения, которое ослабило сохраняющиеся опасения касаемо Brexit и улучшило отношение инвесторов к риску. Азиатские рынки показывали прирост в начале сессии после того, как позитивные данные по ВВП Китая уменьшили беспокойство инвесторов касаемо замедления роста второй крупнейшей в мире экономики. Хотя европейские рынки сначала упали после публикации решения Банка Англии, основные фондовые индексы вернули утраченные ранее позиции и могут продолжить расти, переняв позитивный импульс Азии. Уолл-стрит впечатлил — большинство американских фондовых индексов выросли до рекордных максимумов на фоне усиления ожиданий относительно стимулирующих мер со стороны центробанков, направленных на снижение мировой нестабильности.

( Читать дальше )

Доллар США колеблется перед публикацией данных по рынку труда США

- 08 июля 2016, 12:03

- |

Инвесторы, ставящие на рост доллара США, в четверг немного воодушевились после выхода впечатляющих данных по занятости ADP, которые указали на рост рабочих мест в частном секторе США на 172 000. Это в некоторой степени возродило надежды инвесторов на возможность повышения процентных ставок Федеральной резервной системой США в 2016 году. В течение длительного времени доллар США находился под давлением, и медведи контролировали ситуацию, так как ожидания касаемо повышения стаок ФРС снизились на фоне опасений касаемо Brexit. Хотя данные США продолжают указывать на экономическую стабильность в стране, сохраняющаяся мировая нестабильность создает значительные понижательные риски для американской экономики. Эти риски подрывают усилия ФРС по повышению ставок, делая доллар США уязвимым к дальнейшему падению.

( Читать дальше )

Опасения, связанные с Brexit, вызвали рост спроса на активы-убежища

- 07 июля 2016, 16:17

- |

На этой неделе торги на фондовых рынках проходили очень волатильно, в то время как сохраняющиеся опасения касаемо Brexit и состояния мировой экономики сказывались на настроениях инвесторов. Азиатские рынки находились под давлением, при этом большинство азиатских фондовых индексов выдохлись после роста, и укрепление иены понянуло индекс Nikkei вниз. Европейским фондовым индексам оказал поддержку рост цен на нефть, но они могут упасть, когда нежелание инвесторов рисковать усилится в свете сохраняющейся мировой нестабильности, что снизит привлекательность более рискованных активов для инвесторов. Хотя Уолл-стрит показал впечатляющий рост после публикации сильного индекса менеджеров по снабжению для сферы услуг США Институтом управления поставками (ISM), американские фондовые индексы могут снизиться, если этот рост на облегчении побудит инвесторов, не желающих рисковать, начать очередной раунд продаж. Учитывая то, что сохраняющаяся неопределенность становится одной из главных тем на финансовых рынках, спрос на рискованные активы может продолжить снижаться и инвесторы будут предпочитать активы-убежища.

( Читать дальше )

Доллар США испытывает давление перед выходом производственного индекса ISM

- 01 июля 2016, 16:42

- |

Медведи оказывают давление на доллар США в пятницу, так как из-за опасений касаемо Brexit усилились ожидания, что Федеральная резервная система США не станет повышать процентные ставки в 2016 году. Ожидания относительно повышения ставок в США периодически снижались, а с неожиданным решением Великобритании выйти из ЕС центральному банку США будет крайне сложно предпринять меры. Хотя в экономических данных США содержатся некоторые сигналы, указывающие на улучшение ситуации в следующие месяцы, сохраняющаяся неопределенность в связи с Brexit и опасения касаемо мировой экономики могут заставить ФРС воздержаться от действий. Доллар США может оставаться уязвимым, а принимая во внимание циркулирующие разговоры о возможном понижении ставок в США на фоне мировой нестабильности, медведи могут воспользоваться возможностью и столкнуть доллар США вниз против других валют. В производственном секторе США наблюдались признаки стабильности, и если сегодняшний производственный индекс Института управления поставками (ISM) превысит ожидания, это может оказать поддержку быкам. Следует помнить, что именно растущие ожидания относительно повышения ставок в США были одним из ключевых двигателей роста доллара США, а учитывая, что сейчас эти ожидания сменились предположениями о снижении ставок, доллар может показать резкое снижение.

( Читать дальше )

Инфляция или Дефляция? Золото или Бакс?

- 30 июня 2016, 22:21

- |

То что я пишу для большинства не будет открытием, я просто хочу услышать ваше мнение по вопросу: каким будет исход? Ну и набрать рейтинга))

Я лично считаю, что мировая финансовая система находится в дефляционном кризисе. Я не понаслышке знаком с резервами на обесценение и списанием … Я уже писал, что я быкую по БАКСУ (держу лонг SI). Однако мне не дает покое золото.

С одной стороны мы в дефляции и когда пузырь лопнет, и денежная масса начнет уничтожаться триллионами (списываться), никакие QE не помогут => ликвидность упадет, будет большой спрос на БАКС, тк это резервная валюта. Центробанки будут вынуждены стимулировать, печатать, опускать дальше ставку.

А с другой стороны возможны два варианта:

Вариант 1

Победит дефляция: доллар вырастет ко всему и мир окунется в депрессию на долгие годы.

Аргументы:

- Ну, какое правительство одобрит QE, чтоб закрыть списание 30-50-100 триллионов баксов? Не ЕЦБ не ФЕД, если только Японцы – но они то шлепнутые с ними все ясно! Про родину промолчим… Финансовая система выживет потому что это выгодно америкозам, но рынки упадут.

- Золото не будет расти в цене в депрессию, так как всем нужна ликвидность во время кризиса, и золото бриллианты будут продавать, что толкнет их цены вниз.

( Читать дальше )

ФРС, вероятно, будет придерживаться мягкой денежно-кредитной политики в будущем

- 30 июня 2016, 09:25

- |

Что бы кто ни говорил, но опасения мировых инвесторов и трейдеров, вызванные голосованием за выход Великобритании из ЕС, не исчезли. Американские инвесторы, похоже, очень нервничают, ведь Федеральная резервная система США может не реализовать свои прежние планы по повышению процентных ставок в этом году. Раньше, еще до референдума в Великобритании инвесторы ожидали четырех повышений ставок в 2016 году, но некоторые предполагали, что ставки будут повышены, по крайней мере, дважды. С тех пор ситуация изменилась, и многие инвесторы теперь говорят о возможности понижения ставок, так как мировые рынки находятся во власти неопределенности. На американском рынке это более чем очевидно — индекс договоров о продаже жилья в США упал на 3.7% (прогноз -1.1%). Многие будут следить за комментариями ФРС в надежде получить новые ориентиры после таких разочаровывающих результатов, и данные по числу рабочих мест вне сельского хозяйства в США, которые выйдут вскоре, представляют большой интерес для рынка. Я ожидаю замедления активности в производственной сфере в среднесрочной перспективе в результате возникшей неопределенности.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал