ЭсЭфАй Отчет РСБУ

Источник:https://www.e-disclosure.ru/portal/fileload.ashx?fileid=1878531

Авто-репост. Читать в блоге >>>

sniper, да сейчаааас, спасуууут, тут окно и стопы физиков, нефть падает, а ещё ракета, столько факторов за рост!

VitlaniKA, если бы отчёт был плохой, то инсайдеры уже бы лили. Или вы полагаете, что инсайд в ГП уже побеждён?

По итогам отчетного квартала чистая прибыль холдинговой компании составила около 2 млрд руб.

Более подробную информацию о финансовой отчетности ПАО «ЭсЭфАй» за первый квартал 2025 года по РСБУ можно найти на официальном сайте холдинга и в Центре раскрытия корпоративной информации.

Андрей, суд обычно проводят для того, чтоб компенсировать потери пострадавшей стороны, вот будут и оценивать насколько сторона пострадала. А...

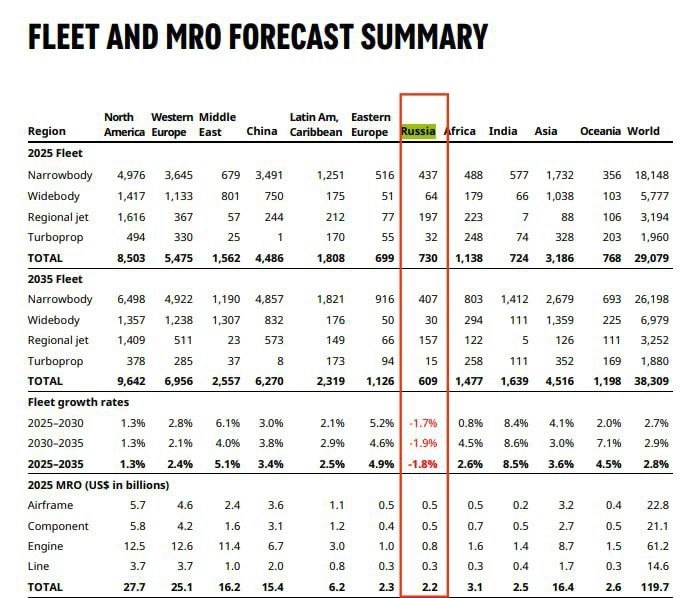

Россия будет единственным крупным авиарынком, который ожидает спад в следующем десятилетии, прогнозируют в Oliver Wyman. Гражданский авиафлот сократится с 730 судов в 2025 г до 609 в 2035 г.

В России в течение следующего десятилетия число (https://www.oliverwyman.com/our-expertise/insights/2025/feb/global-fleet-and-mro-market-forecast-2025-2035.html#:~:text=This%20year's%20Global%20Fleet%20And,CAGR) широкофезюляжных самолетов упадёт более чем в два раза — с 64 до 30 бортов. Парк турбовинтовых самолетов сократится с 32 до 15 судов. По прогнозам в России будет уменьшаться количество региональных и узкофюзеляжных самолетов, хотя и не такими темпами.

Представленный прогноз носит инерционный характер, и не учитывает высокую вероятность снятия ряда санкционных ограничений в отношении поставок в Россию западных авиалайнеров и комплектующих к ним. Санкции в отношении авиасектора будут сниматься одними из первых, а отечественный авиапарк требует обновления.Демидович.

Остаётся только надеяться на отмену санкций, хотя бы со стороны США, пока правда слабо верится, но надежда умирает последней.

Всем привет! В преддверии майских праздников подводим итоги первого квартала 2025 года по РСБУ. Результаты по РСБУ представлены на неконсолидированной основе и включают результаты Аэрофлота, а также коммерческого управления авиакомпаниями.

✈️ Выручка увеличилась на 12,4% год к году и составила 163,1 млрд руб. на фоне роста выручки от рейсов авиакомпании «Аэрофлот», авиакомпаний в коммерческом управлении и выручки от грузопочтовых перевозок.

✈️ Основными факторами роста расходов стало расширение производственной программы (рост кресло-километров по Аэрофлоту на 6,0%), а также рост цен на закупаемые товары и услуги.

✈️ Значительное влияние на финансовый результат оказали прочие доходы и расходы в связи со значительным укреплением рубля. Курсовой эффект составил 59,5 млрд руб. по сравнению с отрицательным курсовым эффектом в размере 9,9 млрд руб. годом ранее. Кроме того, положительное влияние оказало получение дивидендов от авиакомпании «Победа» в размере 10,0 млрд руб.

Выручка составила 163 123 млн руб., увеличившись на 12,4% по сравнению с аналогичным периодом прошлого года, на фоне роста выручки от рейсов авиакомпании «Аэрофлот», авиакомпаний в коммерческом управлении и выручки от грузопочтовых перевозок. Данный рост был поддержан положительной динамикой общего пассажирооборота авиакомпании «Аэрофлот», который увеличился на 5,9%, а также сохранением занятости кресел на высоком уровне 86,9% – сопоставимо с аналогичным периодом прошлого года. Опережающий рост международных перевозок (увеличение пассажирооборота Компании на международных линиях составило 9,1% по сравнению с 2,5% на внутренних линиях) поддержал положительную динамику доходности перевозок за счет структурных факторов.

Себестоимость продаж составила 170 530 млн руб. и увеличилась на 18,7%. Основными факторами роста расходов стали увеличение предельного пассажирооборота Компании на 6,0%, а также рост цен на закупаемые товары и услуги. Около половины прироста себестоимости приходится на расширение объемов операций под коммерческим управлением вследствие передачи рейсов авиакомпании «Аэрофлот» по программе «Шаттл» в авиакомпанию «Россия» и начала выполнения рейсов по договору аренды воздушного судна с экипажем («мокрый» лизинг).

Заместитель Председателя Правления «Газпрома» Фамил Садыгов:

«Группа Газпром по итогам 2024 года продемонстрировала отличные результаты по ряду ключевых финансовых показателей, подтвердив эффективность и устойчивость бизнес-модели.

Значительный вклад внес IV квартал – в силу сезонности традиционно сильный для «Газпрома». В частности, EBITDA Группы за октябрь – декабрь 2024 года составила 966 млрд руб., что стало одним из самых высоких квартальных значений в истории «Газпрома». В том числе положительное влияние на результат IV квартала оказал рост поставок газа на внешние рынки, включая увеличение экспорта в Китай с выходом с 1 декабря на максимальный контрактный уровень. Благоприятная ценовая динамика также способствовала улучшению финансовых результатов.

Отмечу позитивную динамику EBITDA и выручки Группы Газпром в 2024 году – оба показателя ежеквартально показывали рост к аналогичным периодам 2023 года.

По итогам 2024 года EBITDA выросла на 76% – до 3,1 трлн руб.

ЧИСТАЯ ПРИБЫЛЬ ГАЗПРОМА ПО МСФО ЗА 2024Г СОСТАВИЛА 1,219 ТРЛН РУБ. (ПРОГНОЗ 1,209 ТРЛН РУБ.)Заместитель Председателя Правления «Газпрома» Фа...