ФРС хотят вызвать коррекцию фондового рынка США

Собственно в минутках (насколько помню) проскочила информация о сокращении баланса ФРС по 1.0T$ в год на три года ( 82b$/m) одновременно с повышением ставки, для обуздания инфляции. Никогда ещё ФРС не сбрасывала активы с баланса так быстро.

К чему это приведёт?

- Найти покупателя на новые аукционы облигаций всех дюраций будет НАМНОГО сложнее.

- Повышение доходности новых выпусков облигаций.

- Снижению денежной массы и замедлению инфляции

- Повышению реальной доходности облигаций и перетоку капитала из рискованных активов (фондовый рынок) в безрисковые (облигации)

- Виток понижения доходности облигаций из-за перетока капитала из фонды

То есть. Цель ФРС ясна и очевидна: они хотят умеренно завалить фондовый рынок, сдуть пузыри и заставить покупать облигации.

Смогут ли они провести этот план QT в полном объеме? 100% что нет.

Почему? Да потому что даже в лучшие времена сокращение баланса было в разы меньше, не сопровождалось повышением ставки и дикой инфляцией.

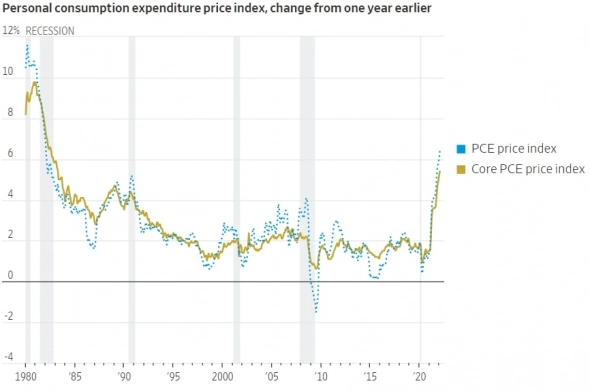

Ситуация с инфляцией вообще вышла из-под контроля и похоже данный сценарий кажется наиболее безболезненным — полгода QT, крови, соплей фондового рынка, а потом уже опять приступить к QE (перезапуск экономического цикла).

Авто-репост. Читать в блоге >>>

zacateca, Вот и вопрос, докуда фонду завалят. ФРС стресс-тесты делал для банков в прошлом году, моделируя падение фонды на 55% к октябрю 2022 года.