ФРС США

-

Напряжение между безработицей и инфляцией является важнейшей проблемой - Джером Пауэлл

Напряжение между безработицей и инфляцией является важнейшей проблемой - Джером Пауэлл

👉 Председатель ФРС Джером Пауэлл рассказал о двух главных целях ФРС и о возможном их столкновении: стабильность цен и полная занятость

👉 Ситуация может вынудить ФРС на компромисс: повысить ставки для обуздания цен и поддерживать стимулирование роста рабочих мест единовременно

👉 Однако Пауэлл сообщил, что рабочая гипотеза ФРС заключается в том, что инфляция в значительной степени снизится сама по себе

👉 Пауэлл так же отметил экономическую важность вакцинации от COVID-19

👉 В США более чем на 5 млн рабочих мест меньше, чем было до пандемии. На последнем заседании ФРС политики повысили прогнозы инфляции на этот год до 4,2%. Целевой уровень — 2%

Авто-репост. Читать в блоге >>> Достигнуты условия для снижения стимулирования экономики - Джером Пауэлл

Достигнуты условия для снижения стимулирования экономики - Джером Пауэлл👉 Снижение стимулов продлится до середины 2022 года, о чём уже упоминалось ранее

👉 Тем не менее, о повышении ставки говорить ещё рано, заявляет Пауэлл

👉 Прежде чем инфляция сможет пойти вниз, нужно разрешить проблемы цепочек поставок

Авто-репост. Читать в блоге >>> Сворачивание "QE" на примере 2013г-2014гг

Сворачивание "QE" на примере 2013г-2014ггВ среду прошло важное заседание Федрезерва: сворачивание стимулов вероятно начнётся уже со следующего заседания в ноябре и продлится до лета 2022г.

Инвесторы по всему миру пытаются угадать (или «спрогнозировать», что в общем-то одно и то же) как сворачивание скажется на динамике рынков. Консенсус, конечно же, на падение: чем меньше ликвидности, тем хуже.

Можно взглянуть на крайний пример сокращения темпов выкупа активов в 2014 году. На графике ниже показана динамика S&P500 и отмечены 3 ключевые точки: анонс (май 2013г), начало (январь 2014г) и конец (октябрь 2014г) сворачивания монетарных стимулов. Интересная динамика: сначала вниз на 5%+, что кстати очень много для текущей ситуации, а затем «buy the dip», и в итоге: индекс за этот период закрылся в плюсе.

По-настоящему негативные эффекты случились гораздо позже. Как только ФРС перестала накачивать рынок, импульс на выкуп просадок существенно замедлился. В итоге 2015-й стал первым, закончившимся в волатильном боковике. А при снижении баланса ФРС в 2018 году, мы в первый раз увидели “красный” год за все десятилетие.

Авто-репост. Читать в блоге >>> ИТОГИ ЗАСЕДАНИЯ ФРС

ИТОГИ ЗАСЕДАНИЯ ФРСНа мой взгляд, вчера прошло значимое заседание ФРС

▪️На картинке прогнозы ФРС относительно основных метрик экономики, как видим средние значения существенно ухудшены по всем направлениям, а средний уровень ставки на следующий год поднялся до 0,3%, т.е. голоса в пользу повышения в следующем году распределяются 50/50. Я бы сказал, что ФРС возвращается на землю.

▪️Также ФРС повысил объемы обратных РЕПО от одного контрагента с 80 до 160 млрд долларов, что еще больше сократит избыточную ликвидность.Из пресс-конференции:

▪️ФРС почти достигла целей по инфляции и безработице. Если не произойдет форс-мажора (дельта), то ФРС готова завершить сворачивание QE к средине следующего года, о начале же могут объявить на следующем заседании, а приступить к сворачиванию с ноября месяца.

▪️Пауэлл намекнул, что уровень создания новых рабочих мест в 755 тыс. человек (NFP) на протяжении трех месяцев соответствует оценкам ФРС в 600-800 тыс. человек, для того, чтобы перейти к сворачиванию QE. Также отметил позитивное состояние на рынке труда в целом.

Авто-репост. Читать в блоге >>> Заседание ФРС и пресс-конференция Джерома Пауэлла, Главное

Заседание ФРС и пресс-конференция Джерома Пауэлла, Главное

Заявления ФРС:

👉 Если прогресс в достижении целей в области занятости и инфляции в целом будет продолжаться, как и ожидалось, она считает, что в скором времени может быть оправдано замедление темпов покупки активов.

👉 Инфляция повышена, что в значительной степени отражает временные факторы.

👉 Общие финансовые условия остаются благоприятными, частично отражая меры политики по поддержке экономики и притока кредитов американским домохозяйствам и предприятиям.

👉 Путь развития экономики по-прежнему зависит от течения вируса.

👉 Комитет стремится достичь максимальной занятости и инфляции на уровне 2 процентов в долгосрочной перспективе.

👉 Комитет рассчитывает сохранить адаптивную позицию денежно-кредитной политики до тех пор, пока эти результаты не будут достигнуты.

👉 Комитет считает, что вскоре может быть оправдано замедление темпов покупки активов.

👉 Комитет будет готов соответствующим образом скорректировать позицию денежно-кредитной политики, если возникнут риски, которые могут помешать достижению целей Комитета.

Авто-репост. Читать в блоге >>>

ФРС США ожидаемо сохранила базовую ставку на уровне 0-0,25% годовых

ФРС США ожидаемо сохранила базовую ставку на уровне 0-0,25% годовых⚡️ ФРС США ожидаемо сохранила базовую ставку на уровне 0-0,25% годовых

⚡️ ФРС США планирует продолжать выкуп активов от $120 млрд в месяц до существенного прогресса в достижении целей по занятости и инфляции

⚡️ ФРС США ухудшила прогноз роста ВВП США на 2021 г до 5,9% с 7%, на 2022 г – улучшила до 3,8% с 3,3%

⚡️ ФРС США прогнозирует сохранение базовой ставки на уровне 0-0,25% в 2021 году, повышение возможно уже в 2022 году

⚡️ ФРС США ухудшила прогноз по безработице в США на 2021 г до 4,8% с 4,5%, на 2022 г – сохранила на уровне 3,8%

⚡️ ФРС США повысила прогноз по инфляции в США на 2021 г до 4,2% с 3,4%, на 2022 г — до 2,2% c 2,1%

Авто-репост. Читать в блоге >>> ФРС: гуляем дальше. До встречи в ноябре...

ФРС: гуляем дальше. До встречи в ноябре...

Основные тезисы пресс-конференции Пауэлла:

✅ Скупка активов продолжается.

О сокращении стимулирования, скорее всего, объявят на следующем заседании в ноябре. Вроде в сентябре хотели же объявить?

✅ Нужно пристально следить за данными рынка труда и инфляцией. Если данные будут далеки от данных ФРС сокращение стимулирования можем и не увидеть.

Гуляй рванина, к новых хаям!

✅ Представители ФРС считают, что ставку нужно поднимать в конце 2022 года.

Т.е. раньше 2022 коррекции нам не ждать?

✅ Сокращение стимулирования будет постепенным, закончить его планируют только летом следующего года.

Но это не точно...

✅ Ситуация с Evergrande никак не повлияет на рынок.

Там уже и Китайские власти подключились. Акции Evergrande сегодня + 14,5%.

Ну что друзья, панику отменить. Впереди новые рекорды?

Но не стоит забывать, чем выше поднялся, тем больнее можно упасть...

Еще больше полезной информации в моем телеграмм канале — t.me/thinkinvest

Авто-репост. Читать в блоге >>>

Джером Пауэлл призвал ужесточить правила торговли на фондовом рынке для председателей ФРС

Джером Пауэлл призвал ужесточить правила торговли на фондовом рынке для председателей ФРС

👉 Пауэлл поручил персоналу по-новому и всесторонне взглянуть на правила, чтобы определить способы ужесточения этих стандартов, и внесёт соответствующие изменения в кодекс поведения ФРС

👉 Согласно действующим правилам, чиновники ФРС не могут инвестировать в банки, поскольку многие из них находятся под надзором ФРС

👉 Им также запрещается совершать сделки в течение 10-дневного периода перед каждым заседанием FOMC, и они не должны удерживать ценную бумагу менее 30 дней

👉 Общественные недовольства были вызваны сделками на фондовом рынке некоторых глав ФРС в 2020 году

Авто-репост. Читать в блоге >>> ФРС..

ФРС..

поддерживать уровень дольше всё тяжелее...

Mester (ФРС):

— созрели условия для начала сворачивания экстренного стимулирования

— уместно начало сворачивания стимулирования в этом году

— было бы хорошо, если процесс сворачивания закончился бы уже в середине 2022г

Авто-репост. Читать в блоге >>> Администрация Байдена намерена помочь ФРС в борьбе с инфляцией

Администрация Байдена намерена помочь ФРС в борьбе с инфляцией👉 Чиновники хотят остановить монопольное образование цен на рынке мяса. Ключевые мясокомбинаты в стране разделены между 4 компаниями. Администрация Байдена подозревает компании в сговоре

👉 В рамках ряда инициатив администрация направит 1,4 миллиарда долларов на стимулирование мелких производителей мяса и работников, сообщили помощники администрации в блоге

👉 Крупнейшими четырьмя переработчиками в секторе являются: Cargill, Tyson Foods, производитель курицы, который является крупнейшей мясной компанией США по объему продаж, бразильская JBS SA и Marfrig Global Foods SA

👉 Рост цен на мясную продукцию составляет половину прироста инфляции в продуктах питания

👉 Акции Tyson Foods падают на 1,5% после выхода новостей о регулировании

Авто-репост. Читать в блоге >>> Morgan Stanley прогнозирует падение рынков на 15% к концу года

Morgan Stanley прогнозирует падение рынков на 15% к концу года👉 Рынок акций может упасть на 15% до конца года

👉 Несмотря на то, что Банк оптимистично смотрит на экономику, ссылаясь на хорошие перспективы капитальных затрат и укрепления рынков труда, его все больше беспокоит слишком высокая рыночная оценка акций

«Проблема в том, что рынки переоценены и уязвимы, особенно с учетом того, что с минимума марта 2020 года коррекции не превышали 10%. Глобальный инвестиционный комитет банка ожидает отката фондового рынка на 10–15% до конца года. Ежедневный рост основных фондовых индексов США в августе и первых числах сентября до новых максимумов вопреки тревожным событиям по принципу «преодоления стены беспокойства» больше не конструктивен. Индексы не обращают внимания ни на рост числа госпитализированных с коронавирусом, ни на резкое падение доверия потребителей, ни на более высокие процентные ставки, ни на значительные геополитические сдвиги»

👉 Так же в обзоре Morgan Stanley рассматривает акции крупных технологических компаний. По мнению аналитиков, эти бумаги ведут себя не так, как полагается вести себя акциям в середине цикла. В то время как бумаги циклических компаний и компаний малой капитализации снижаются, соотношение рыночной стоимости к прибыли бигтехов остается на высоком уровне

«По мере того как бизнес и рыночные циклы проходят через спад, восстановление и переход к росту, процентные ставки обычно начинают нормализовываться, а соотношение цена/прибыль (P / E) падает, поскольку прирост акций все больше зависит от роста прибыли. Но ведущие технологические компании идут против правил. Инвесторы, похоже, верят в Федеральную резервную систему с ее мастерски проработанными нюансами для достижения целей ее политики»

👉 Между тем, по словам Шалетт, более высокие реальные процентные ставки должны оказывать давление на P/E , но этого не происходит

👉 Она предложила клиентам перебалансировать портфели в пользу высококачественных акций цикличных компаний, особенно финансового сектора

👉 Кроме того, она посоветовала поискать компании, которые постоянно платят дивиденды в таких секторах, как потребительские услуги, товары первой необходимости и здравоохранение

www.marketwatch.com/story/stocks-may-fall-15-by-year-end-warns-morgan-stanley-here-are-some-portfolio-moves-investors-might-consider-11631057723

Авто-репост. Читать в блоге >>> Представитель ФРС Буллард настаивает на быстром сокращении QE, несмотря на слабый рост рабочих мест в США

Представитель ФРС Буллард настаивает на быстром сокращении QE, несмотря на слабый рост рабочих мест в США👉 Спрос на рабочих велик, и вакансий больше, чем безработных

👉 Если мы сможем подобрать рабочих и лучше контролировать пандемию, то, безусловно, похоже, что в следующем году у нас будет очень сильный рынок труда

👉 Буллард хочет, чтобы сокращение скупки активов началось в этом году и закончилось вначале первого квартала 2022 года

www.ft.com/content/7c2fc0ce-e7c0-4083-92e8-e81d9235ab45

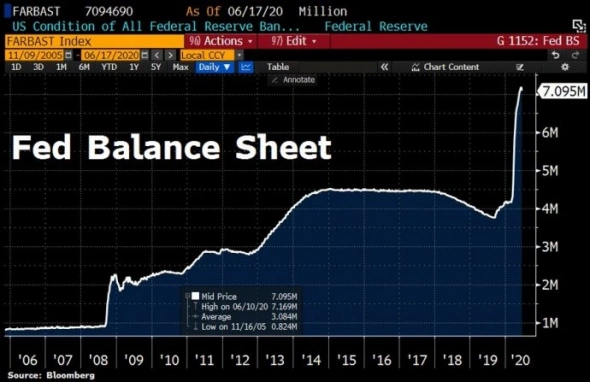

Авто-репост. Читать в блоге >>> Тайперинг и баланс ФРС

Тайперинг и баланс ФРСПостоянно ведутся разговоры о сокращении выкупа облигаций. Кризис 2008 еще долго будет актуален! Сейчас баланс ФРС около 8 трл долларов. Всего облигаций было выпущено на чуть больше 70 трл. Поэтому спрашивается — с какого ФРС начнет снижать объемы выкупа?!

На этих облигациях завязан рынок недвижимости сша, и если пустить на самотек, без выкупа облигаций обеспеченных ипотекой, то рынок недвижки рухнет, а вместе с ним и все остальное, начиная банковским сектором, и заканчивая ритейлерами. А оно им надо?

В интересное время живем, товарищи)

Ведь есть же куда балансу расти!

Авто-репост. Читать в блоге >>> Глава ФРС все еще не уронил рынок

Глава ФРС все еще не уронил рынокВ пятницу прошел симпозиум в Джексон Холле, на котором выступал глава Федеральной Резервной Системы Джером Пауэлл. Большое количество инвесторов приковали свое внимание к его речи, но ничего конкретного снова не услышали.

Изначально, за несколько дней до выступления по динамике мировых индексов было видно, что трейдеры и инвесторы сокращают позиции, опасаясь повышения волатильности и начала коррекции после слов Пауэлла. Следовательно, рынок закладывал потенциальную возможность, что глава ФРС скажет – “инфляция ужас, все пропало, вот кнопка отключения QE, вот я на нее нажал”.Другими словами, ожидалась более жесткая риторика в отношении инфляции, а также конкретизация сроков сворачивания программы количественного смягчения. Однако, Джером был непоколебим и вновь выдал уже всем известную мантру – “инфляция носит временный характер, QE сворачивать будем, но торопиться не стоит”

Авто-репост. Читать в блоге >>>

QE больше пока не несет большой пользы - Президент ФРС Сент-Луиса Джеймс Буллард

QE больше пока не несет большой пользы - Президент ФРС Сент-Луиса Джеймс Буллард

Президент Федерального резервного банка Сент-Луиса Джеймс Буллард в ходе выступления в Джексон Хоул:

👉 QE больше пока не несет большой пользы

👉 Дальнейшее QE может еще сильнее взвинтить цены на недвижимость

Авто-репост. Читать в блоге >>> Сокращение QE должно начаться в ближайшее время - Президент ФРС Далласа Роберт Каплан

Сокращение QE должно начаться в ближайшее время - Президент ФРС Далласа Роберт Каплан

Президент Федерального резервного банка Далласа Роберт Каплан в ходе выступления в Джексон Хоул:

👉 Бизнесу сложно привлечь новых работников

👉 Инфляция к концу года укрепится на уровне 4%

👉 Сокращение QE должно начаться в ближайшее время

👉 Ценовое давление будет усиливаться

Авто-репост. Читать в блоге >>> Уместно обсудить начало сворачивания QE в сентябре - Президент ФРС Кливленда Лоретта Местер

Уместно обсудить начало сворачивания QE в сентябре - Президент ФРС Кливленда Лоретта Местер

Президент Федерального резервного банка Кливленда Лоретта Местер:

👉 Сейчас фокус на сокращение QE, ставки позднее

👉 Рост цен будет продолжаться дольше, чем ожидалось

👉 Хочу, чтобы ФРС начала сворачивание QE в этом году

👉 Хочу завершение сворачивания QE к середине 2022 года

👉 Уместно обсудить начало сворачивания QE в сентябре

Авто-репост. Читать в блоге >>> Я бы предпочёл начать сворачивание раньше, однако нужно быть осторожными с коронавирусом и вариантом Дельта - Председатель ФРС Филадельфии Патрик Харкер

Я бы предпочёл начать сворачивание раньше, однако нужно быть осторожными с коронавирусом и вариантом Дельта - Председатель ФРС Филадельфии Патрик ХаркерПредседатель ФРС Филадельфии Патрик Харкер в ходе выступления в Джексон Хоул:

👉 Я бы предпочёл начать сворачивание раньше, однако нужно быть осторожными с коронавирусом и вариантом Дельта

👉 ФРС должна завершить программу сворачивание стимулов, прежде чем рассматривать вопрос о повышении ставки

👉 ФРС добилась значительного прогресса в борьбе с инфляцией

👉 Есть некоторые признаки того, что инфляционное давление может быть не таким временным

Авто-репост. Читать в блоге >>> Завершить сокращение стимулов к 1 кварталу 2022 года не является проблемой для ФРС - Рафаэль Бостик

Завершить сокращение стимулов к 1 кварталу 2022 года не является проблемой для ФРС - Рафаэль БостикПредседатель ФРС Рафаэль Бостик в ходе выступления в Джексон Хоул:

👉 Завершить сокращение стимулов к 1 кварталу 2022 года не является проблемой для ФРС

👉 Если прирост занятости в августе будет сравним с июнем и июлем, порог для начала постепенного сокращения покупок облигаций будет достигнут

👉 Разумно урезать программу покупки облигаций, начиная с октября, если прирост рабочих мест в США останется устойчивым

👉 Инфляционная база очень прочная, и разумные индикаторы предполагают, что ФРС уже достигла своей цели — в среднем 2% инфляции

👉 Также глава ФРС Атланты заявил, что в вопросах повышения ставки значительную роль сыграет безработица и состояние рынка труда

Авто-репост. Читать в блоге >>> ФРС следует начать в этом году постепенно сокращать покупки облигаций - представитель ФРС Эстер Джордж

ФРС следует начать в этом году постепенно сокращать покупки облигаций - представитель ФРС Эстер Джордж👉 ФРС следует начать в этом году постепенно сокращать покупки облигаций

👉 Экономика растет высокими темпами, хотя дельта-вариант представляет собой риск

👉 Ожидается, что недавние высокие значения инфляции станут умеренными

Авто-репост. Читать в блоге >>> Goldman Sachs повышает шансы на объявление о сокращении скупки активов ФРС США в ноябре

Goldman Sachs повышает шансы на объявление о сокращении скупки активов ФРС США в ноябре👉 Экономисты Goldman Sachs повысили шансы на то, что ФРС США объявит о начале сокращения покупок своих облигаций в ноябре

👉 Вероятность сокращения стимулирования в ноябре повышена до 45% по сравнению с предыдущим прогнозом в 25%

Ноябрьское объявление сокращения стимулирования в 15 млрд долларов будет означать, что FOMC завершит свою работу на заседании в сентябре 2022 года

👉 Сроки и темпы отмены стимулов ФРС являются ключевым направлением для рынков, поскольку недавние сильные данные о занятости заставляют говорить о том, что сокращение может произойти раньше, чем позже

👉 Но из-за варианта дельта COVID-19 распространяющегося в США и сбоях в цепочке поставок, многие экономисты снижают свои прогнозы роста экономики

www.reuters.com/business/goldman-sachs-raises-odds-us-fed-taper-announcement-nov-2021-08-24/

Авто-репост. Читать в блоге >>> Доброго времени суток, подскажите пожалуйста где посмотреть мультипликаторы американских акций по отраслям?

Доброго времени суток, подскажите пожалуйста где посмотреть мультипликаторы американских акций по отраслям?