❗️Йеллен, Пауэлл, FDIC и Байден решили возместить все депозиты.

✔️ ФРС опубликовала соответствующий релиз (https://www.federalreserve.gov/newsevents/pressreleases/monetary20230312b.htm) и обещает предоставить FDIC необходимую ликвидность для покрытия требований по депозитам SBV...

✔️ Бюджет ничего тратить не планирует.

✔️ Как минимум еще один банк будет подвернут той же процедуре Signature Bank.

Пауэлл готов решать «любые проблемы с ликвидностью, которые могут возникнуть». Для этого будет создан новый механизм кредитования сроком на 1 год. под залог (BTFP ) под залог ценных бумаг и других активов, причем принимать активы ФРС будет по номинально стоимости‼️ Кредитование будет по ставке годового свопа +10 б… п. FDIC покроет убыток между доходностью залогов и ставкой? ).

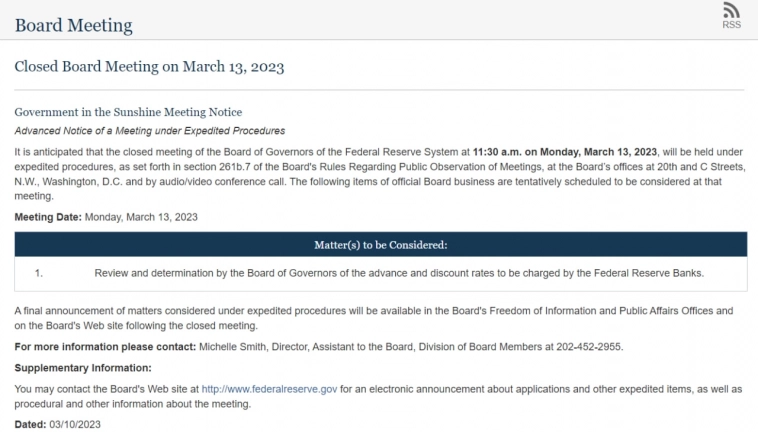

Вместе с этим будут расширены механизмы кредитования банков через дисконтное окно.

Гарантировать механизм будет Минфин США, который предоставит $25 млрд ).

Фактически ФРС даст пару сотен миллиардов на раздачу депозитов FDIC под гарантии Минфина, приняв залоги по номиналу… но даст дорого (5%+), что фактически фиксирует убыток, но зато позволяет закрыть дыру.

Авто-репост. Читать в блоге >>>

КАЛЕНДАРЬ НА СЕГОДНЯ

КАЛЕНДАРЬ НА СЕГОДНЯ