▫️ Gallup ежегодно проводит опрос взрослого населения США по экономическим темам, в том числе по доверию к председателю Федеральной резервной системы. Visual Capitalist использовали данные с 2001 по 2023 год, чтобы визуализировать изменения доверия с течением времени. Результаты показывают колебания в последние годы. (см. график)

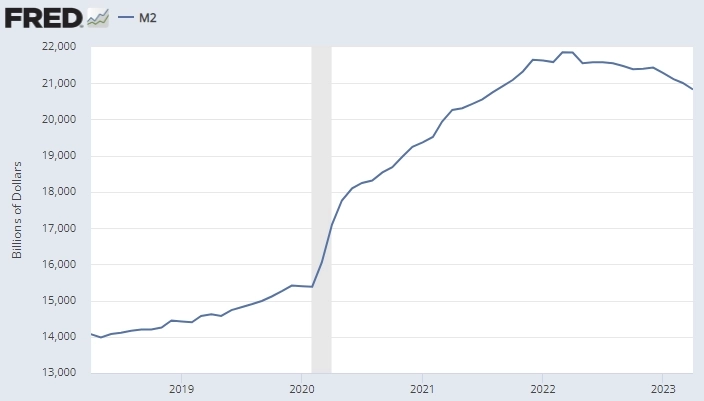

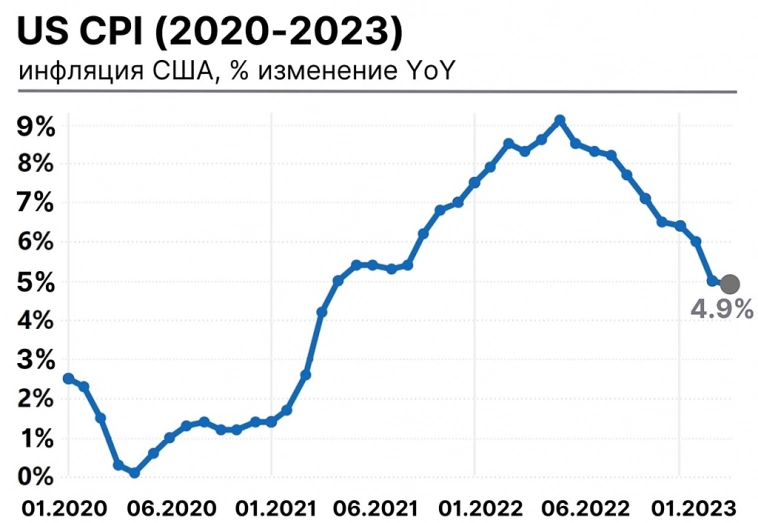

▫️ Так, первоначально доверие при Алане Гринспене было высоким из-за экономической стабильности, но пузырь доткомов лопнул, и доверие упало. Во время пандемии COVID-19 общественное доверие выросло благодаря действиям Джерома Пауэлла, включая снижение процентных ставок, количественное смягчение и программы экстренного кредитования для бизнеса.

▫️ Доверие к председателю ФРС упало до самого низкого уровня за 20 лет, возможно, из-за позиции Пауэлла в отношении инфляции после пандемии. Это включает в себя быстрое повышение процентных ставок, что имеет негативные последствия, такие как ущерб фондовому рынку, обременение тех, у кого есть долги с переменной процентной ставкой, и снижение доступности жилья. Повышение ставок привело к сокращению рабочих мест в американских технологических компаниях и способствовало банковскому кризису, включая крах Silicon Valley Bank.

Авто-репост. Читать в блоге >>>