Автор: Мюррей Ганн

ФРС знает, что должна уменьшать инфляцию, но делать этого не хочет.

Пресс-конференция председателя Федеральной Резервной Системы — Джерома Пауэлла на этой неделе оказалась довольно интересной. Главной темой конечно же, была инфляция потребительских цен в США, которая в годовом исчислении составляет около 7% (в Европе она также свирепствует), и всё же ФРС продолжает печатать деньги через свою программу покупки активов. ФРС решили «сворачивать» печатание денег (замедлить), но до сих пор чеканят новые цифровые токены ФРС для покупки казначейских облигаций, корпоративного долга и ценных бумаг с ипотечным покрытием. Посмотрите на этот график денежной базы в США.

Насколько историческим является это печатание денег. За 13 лет, с 2008 года она выросла на 760%. Такой уровень инфляции ранее занимал 33 года, между 1975 и 2008 годами.

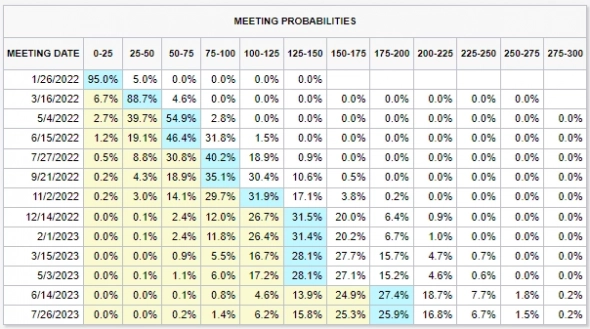

Пауэлл снова и снова подчёркивал, что ФРС видит своим главным инструментом процентную ставку по федеральным фондам, которая уже рассчитана рынком на повышение почти на 1.25% в этом году. Сильно раздутый баланс ФРС утратил своё значение, поскольку ФРС излагает «принципы», которым она намерена следовать, прежде чем приступить к дефляции своих активов. Для нас — циников, это тактика затягивания времени.

Авто-репост. Читать в блоге >>>