mozgovik.com

-

Топ активы 2019 года. Металлы. Изменение стоимости в долларах США.

Топ активы 2019 года. Металлы. Изменение стоимости в долларах США.

1. Палладий +51.17%

2. Никель +30.45%

3. Платина +19.31%

4. Золото +17.83%

5. Серебро +15.26%

@AK47pfl Топ активы 2019 года. Индексы акций. Доходность в долларах США с учётом дивидендов.

Топ активы 2019 года. Индексы акций. Доходность в долларах США с учётом дивидендов.

1. Россия +56.14%

2. Греция +48.01%

3. Румыния +38.72%

4. Швейцария +32.71%

5. Италия +31.98%

@AK47pfl

Рдв пишет:

Рдв пишет:

Главные события года. Источники РДВ рассказали, чем запомнится 2019 год на российском фондовом рынке.

1. 📉 Глобальное снижение ставок ЦБ.

Большинство центральных банков проводило смягчение ДКП через снижение ключевой ставки. Это реакция на замедление инфляции и способ ускорения роста экономики. ЦБР снизил ставку на 1.5% до 6.25% в ответ на замедление инфляции. Снижение ключевых ставок включало риск-он на рынках и индексы достигали своих исторических максимумов.

2. 🚀 Новая дивполитика Газпрома и Лукойла.

Газпром неожиданно объявил о переходе на выплату дивидендов в 50% от чистой прибыли. Некоторые компании последовали его примеру. В октябре СД Лукойла решил направлять 100% FCF на выплату дивидендов и байбэк. На сообщениях о повышении дивидендов Газпром резко вырос на 15%. Лукойл пробил свой исторический хай через 7 торговых дней.

3. 🏃🏻♂️ Приток физлиц на биржу.

За первые 11 месяцев 2019 года количество уникальных клиентов Мосбиржи увеличилось на 78%. Пока доля людей, имеющих брокерские счета, остаётся значительно меньше уровня развитых стран и составляет около 2.5% населения. Данный рост может положить начало устойчивой тенденции по притоку физлиц на рынок. Это позволит увеличить эффективность и ликвидность российского фондового рынка в перспективе 3-5 лет.

4. 💸 Рост акций Сургутнефтегаза.

Сургутнефтегаз всегда был знаменит тем, что капитализация компании ниже, чем кэш на ее балансе. Так продолжалось много лет, и в 2019 году появился загадочный покупатель, который начал активно скупать обыкновенные акции. По итогам года акция дала самую высокую доходность среди акций индекса РТС, а 23 декабря обновила исторический максимум в рублях.

5. 🔥 Политический конфликт в Яндексе — и его разрешение.

Акции Яндекса обвалились на 18% на американской бирже Nasdaq на фоне обсуждения законопроекта о значимых интернет-компаниях в Госдуме. Закон ограничивает право иностранцев владеть и управлять информационно значимыми интернет-ресурсами до 20%. После обсуждения законопроект был отозван на доработку и угроза над акциями Яндекса исчезла и акции окончательно восстановились.

@AK47pfl

The Nasdaq Composite has closed at record highs for 10 consecutive days, the longest streak since 1997.

The Nasdaq Composite has closed at record highs for 10 consecutive days, the longest streak since 1997.

Какие итоги по проекту мозговик в этом году? Сделайте плз топик как в прошлом — smart-lab.ru/blog/511495.php

Иван Донских, сделаю

Какие итоги по проекту мозговик в этом году? Сделайте плз топик как в прошлом — smart-lab.ru/blog/511495.php

Какие итоги по проекту мозговик в этом году? Сделайте плз топик как в прошлом — smart-lab.ru/blog/511495.php

US car sales growth increased from -3% in the begining of 2019 to 2% in November, in EU — from -2% to 5%, Chinese — from -13% to -4%.

Тимофей Мартынов, вы как-то говорили о конце цикла металлургов. А когда по текущим данным вы видите начало нового цикла? По Севстали, НЛМК, ММК. И как это точнее определить?

Андрей, пока не могу сказать объективно, опираясь на цифры.

но есть впечталение, что конец цикла так и не наступил.

внешний рынок ослаб, а внутренняя конъюнктура поддерживает их

US car sales growth increased from -3% in the begining of 2019 to 2% in November, in EU — from -2% to 5%, Chinese — from -13% to -4%.

Тимофей Мартынов, вы как-то говорили о конце цикла металлургов. А когда по текущим данным вы видите начало нового цикла? По Севстали, НЛМК, ММК. И как это точнее определить? Всемирный банк (World Bank): следующий кризис затмит все предыдущие

Всемирный банк (World Bank): следующий кризис затмит все предыдущие

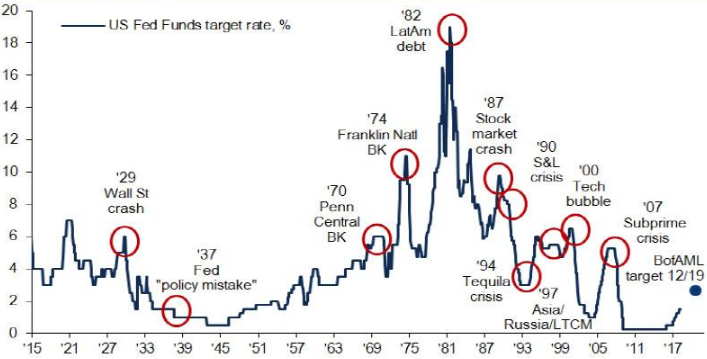

23.12.19 16:17Следующий кризис будет отличаться от предыдущих, что сделает его более опасным, предупреждает Всемирный банк.

Всемирный банк (World Bank) проанализировал свыше 100 стран и выявил четыре крупнейших долговых кризиса, которые произошли с 1970-х годов. Ими стали: латиноамериканский кризис 1980-х годов, азиатский финансовый кризис конца 1990-х годов, мировой финансовый кризис 2007-2009 годов и нынешний кризис, который еще не разразился, но уже созрел.

Эксперты банка обращают внимание на несколько различий, которые сделают следующий долговой кризис непохожим на предыдущие.

Во-первых, соотношение долга развивающихся стран (EM) к их ВВП в период с 2010 по 2018 годы вырос больше чем на 50% и достиг 168%. Это — более быстрые темпы роста, чем, например, во время латиноамериканского кризиса.

Во-вторых, в последние годы долговая нагрузка во всем мире одновременно росла как у частного сектора, так и у государственного (ProFinance.ru: на графиках ниже приведен размер долга домохозяйств, нефинансовых компаний, правительств и финансовых компаний (в трлн долларов). На первом графике отражены эти показатели по состоянию на конец 1999 года, а на втором — на конец 2019 года).

Авто-репост. Читать в блоге >>>

Разница в доходностях между ВВ и ВВВ в США сейчас на минимуме за историю наблюдений. ВВ/ВВВ это водораздел между IG и HY (миром инвестиционного рейтинга и миром мусорного рейтинга). Ну и что? Завтра опубликую, почему этот график ОЧЕНЬ ОЧЕНЬ важен!

(@Angrybonds)

Тимофей Мартынов, Обалденный график. Жду с нетерпением публикации.

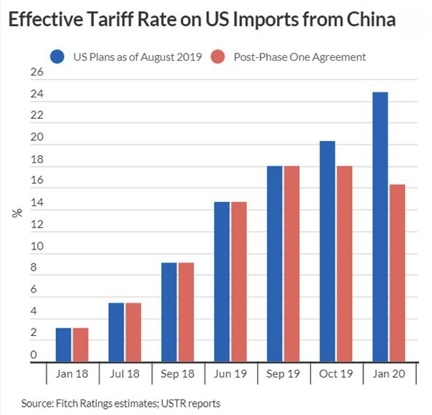

Fitch прогнозы

Fitch прогнозыFitch опубликовали интересную записку по первой фазе торговой сделки, о которой вроде бы как договорились, но документы ещё не подписали.

По расчетам Fitch, эффективная тарифная ставка США на импорт из Китая упадет примерно до 16%, в то время как в соответствии с предыдущими планами она должна была вырасти примерно до 25%

Авто-репост. Читать в блоге >>> Китайские дефолты

Китайские дефолты

«Неортодоксальные заметки на полях китайских дефолтов и экономических сложностейБлумберг и другие западные СМИ указывают на то, что в китайской финансовой системе начались сложности:

— Довольно крупный дефолт/реструктуризация долга окологосударственной компании Tewoo Group. Это самый большой дефолт такого рода за последние 20 лет.

— Проблемы у „сельских банков“

— Прогнозы по росту количества дефолтов в 2020 от Moody's и других западных наблюдателей

— Дефолты частных компаний в богатых регионах, чего раньше не былоТем трейдерам/инвесторам/аналитикам, которые живут в американском инфополе (и многим их российским коллегам) может показаться, что Китай начал буквально трескаться под американским давлением и дальше Вашингтону остается только „дожать“.

Не соглашусь, и предложу альтернативное объяснение:

Все эти новости — признак силы, а не слабости. В данном случае признак интеллектуальной силы китайского руководства, которое (во второй раз за последние 50 лет, причем в ключевой момент) смогло преодолеть соблазн поспорить с законами экономики ради пиара.

Позвольте метафору: экономика — это живой организм. Экономические агенты — предприятия/компании — это клетки конкретного типа. Сектора экономики — это органы.

Клетки периодически должны умирать и заменяться новыми: в любой экономической системе (как и в живом организме) „накапливаются ошибки“ и единственный способ их корректирования с последующим освобождением ресурсов для использования „здоровыми клетками“ — это смерть старых/неэффективных/заболевших клеток. Клетка, которая отказывается „умереть вовремя“ — уже „маленький рак“, серия клеток — »опухоль", а если много в конкретном секторе — начинают отказывать «органы». Одна из жесточайших уязвимостей советской системы (пост 1960 и особенно после 1971) заключалась в желании любой ценой держать в живых предприятия и колхозы (и даже целые союзные республики!) которые создавали продукцию, которая была никому не нужна, или производили продукцию которая стоила невероятных денег, или вообще занимались исключительно «освоением бюджетов» (то есть ресурсы тратились на фактическое субсидирование и развитие местечковых элит и национализма). Эти «раковые клетки» получали серийные бессрочные бюджетные кредиты под 0-3% (вместо сталинского метода: один кредит в обмен на план реструктуризации и «личные гарантии» погашения от руководства предприятия), которые всегда финансировались из печатного станка Госбанка СССР. То, какой стала экономика позднего СССР — это во многом последствия монетарной и бюджетной накачки, которая перешла в зону вредительства.

Авто-репост. Читать в блоге >>>