Итоги года, часть 2 про инвестирование

Продолжаю итоги года, часть 2.

Часть 1.

В первой части поговорили о финансовых результатах. Во второй части поговорим о результатах в инвестициях.

Выделяю состав инвестиционного отчёта с универсальными пунктами:

Отдельный раздел, это не численная часть — что получилось/не получилось, приобретённый опыт, развитие стратегии инвестирования, сколько прочитано. трекинг инвестиций — сделки, аналитика по своим сделкам, основания для покупок и продаж. Трекинг подобных вещей позволяет анализировать слабые места и что можно с ними сделать.

Численная часть:

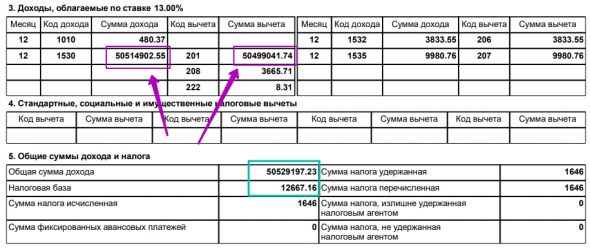

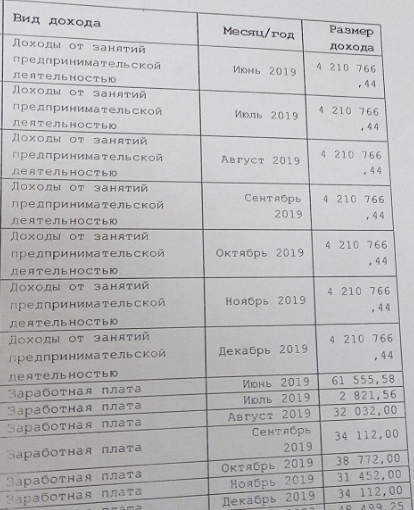

1) доход по аналитике брокера / своей аналитике с учётом налогов

2) прибыль среднесрочных/короткосрочных сделок

3) доходность среднесрочных/короткосрочных сделок к среднему капиталу

4) доходность счёта с учётом пополнений (т.е. с расчётом среднего капитала, который получается из базы и каждого пополнения, помноженного на количество дней в капитале)

Данные пункты считаются для каждого отдельного инвестиционного счёта. Специфичные пункты для ИИС: доходность с учётом получаемого вычета на взносы; и план по наполнению ИИС (т.е. удалось ли инвестировать столько средств, сколько планировалось). Для ИИС последний пункт определяет размер получаемого вычета.

Авто-репост. Читать в блоге

>>>