Налогообложение на рынке ценных бумаг

-

ИФНС работает быстро.

ИФНС работает быстро.

Надо похвалить за работу, деньги возврат НДФЛ пришли за 40 дней от даты подачи декларации 3 НДФЛ.Удивлен, менее заявленных 90 дней

Авто-репост. Читать в блоге >>> Не долго музыка играла .....

Не долго музыка играла .....Москва. 17 февраля. ИНТЕРФАКС — Госдума приняла в первом чтении

законопроект, который вводит в Налоговый кодекс (НК) РФ норму об обязательном

декларировании цифровой валюты и штрафы для налогоплательщиков, не включивших в

налоговую базу прибыль или доходы от операций, расчеты по которым осуществлялись

с использованием цифровых валют.

Законопроект (N1065710-7) был внесен в парламент правительством в декабре

2020 г. Он предлагает признать цифровую валюту имуществом в целях применения

Налогового кодекса.

Авто-репост. Читать в блоге >>>

Налогообложение облигаций

Пришла сегодня рассылка от Альфы о том, что налоги теперь надо платить со всех видов облигаций.

Как-то эта тема несколько от меня ускользнула...

Вопрос — если с купонов ОФЗ надо платить 13%, то для чего они нужны? Выплаты 2 раза в год при доходности близкой к депозитной за вычетом 13% как-то не прельщают.

Или все-таки облигации должны быть на сумму от 1 млн?

Авто-репост. Читать в блоге >>>

Врач-бондиатОр, Налоги с купонов платите в независимости от суммы. Для чего теперь нужны ОФЗ — у каждого свои интересы. Возможность новых налогов для ETF

Возможность новых налогов для ETFКлючевая причина массового притока в ETF — использование налоговой лазейки (а не более низкие затраты и большая ликвидность), как объясняют в своей статье Муссави, Шен и Велтуис.

За последнее десятилетие из американских паевых инвестиционных фондов было получено $1 трлн, при этом ETF привлекли такой же объем притока. Сдвиг в потоках инвесторов в США от паевых инвестиционных фондов к биржевым фондам вызван в первую очередь налоговой лазейкой, а не каким-либо неотъемлемым преимуществом структуры ETF. Хотя сектор паевых инвестиционных фондов по-прежнему намного больше, в большинстве диапазонов паевых инвестиционных фондов США ежегодно с 2014 года наблюдается чистый отток, а около трех четвертей ETF имеют приток.Более высокая налоговая эффективность ETF, по крайней мере, в США, связана с особенностями системы налога на прирост капитала. Когда инвесторы паевых инвестиционных фондов хотят выкупить свои паи, фонд продает часть своих базовых активов в «наличной» транзакции. Если эти холдинги выросли в цене с момента их покупки фондом, для фонда и всех его инвесторов, даже тех, кто не выкупает, возникает налоговое обязательство по налогу на прирост капитала. Это обязательство также может возникать всякий раз, когда управляющий фондом вносит изменения в базовый портфель.

Авто-репост. Читать в блоге >>> Налогообложение облигаций

Налогообложение облигаций

Пришла сегодня рассылка от Альфы о том, что налоги теперь надо платить со всех видов облигаций.

Как-то эта тема несколько от меня ускользнула...

Вопрос — если с купонов ОФЗ надо платить 13%, то для чего они нужны? Выплаты 2 раза в год при доходности близкой к депозитной за вычетом 13% как-то не прельщают.

Или все-таки облигации должны быть на сумму от 1 млн?

Авто-репост. Читать в блоге >>>

Как рассчитывается срок владения акциями, если идет активная торговля эмитентом с одного счета? Например, купил 200 акций Газпрома, 100 из них держу 5 лет, а второй сотней спекулирую.

Авто-репост. Читать в блоге >>>

ley, продаются сначала ранее купленные, так что 5 лет Вы ничего не держите

Добрые люди, кто-нибудь торгует акциями-облигациями через юрлицо? (ООО) Можете поделиться опытом?

Добрые люди, кто-нибудь торгует акциями-облигациями через юрлицо? (ООО) Можете поделиться опытом? Я весь год путешествую. Каждый месяц живу в новой стране. Налоговым резидентом какой страны я являюсь в данном случае? В налоговою какой страны мне платить налоги с прибыли от продажи акций?

Я весь год путешествую. Каждый месяц живу в новой стране. Налоговым резидентом какой страны я являюсь в данном случае? В налоговою какой страны мне платить налоги с прибыли от продажи акций?

Авто-репост. Читать в блоге >>> Сбер вернул переплату по НДФЛ

Сбер вернул переплату по НДФЛ

Недавно обсуждали тут https://smart-lab.ru/blog/674947.php то, что Сбер не торопится вернуть переплату по НДФЛ за 2020 год. Вернул таки сегодня. Заявление подавал 13 января. Так что прошел почти месяц. Рассчитывал на худшее — три месяца максимум по регламенту.

Авто-репост. Читать в блоге >>> Что первично :Срок возврата налога НДФЛ по льготе ИИС -30 дней с даты уведомления о возврате или после камеральной проверки 90 дней с даты подачи декларации

Что первично :Срок возврата налога НДФЛ по льготе ИИС -30 дней с даты уведомления о возврате или после камеральной проверки 90 дней с даты подачи декларации

Авто-репост. Читать в блоге >>> Налог на отрицательный рост))

Налог на отрицательный рост))

Зашел тут спор по налогообложению акций, находящихся в собственности непрерывно более 5 лет.

Кодекс гласит:

НК РФ Статья 217. Доходы, не подлежащие налогообложению (освобождаемые от налогообложения)

17.2) доходы, получаемые от реализации (погашения) долей участия в уставном капитале российских организаций, а также акций, указанных в пункте 2 статьи 284.2 настоящего Кодекса, при условии, что на дату реализации (погашения) таких акций (долей участия) они непрерывно принадлежали налогоплательщику на праве собственности или ином вещном праве более пяти лет;

При положительном результате «инвестирования» разногласий нет — доход не облагается налогом.

А при отрицательном?

Мне кажется, что убыток при таком «инвестировании» должен учитываться при расчете налога.

Но есть свидетели секты «отрицательного роста/отрицательного дохода», которые утверждают обратное: убыток при продаже акций, находившихся во владении более 5 лет, также не учитываются при расчете налога за год.

Рассудите!

Авто-репост. Читать в блоге >>> Налогообложение

Налогообложение

Добрый день. Подскажите по налогообложению. Пример: имею акции компании N, продал-зафиксировал прибыль которая составила например 200000, жду снижения этих акций и снова закупаю на все их же на долгосрок. Получается в 2021 году должен буду подать декларацию и уплатить налог 13% с 200000 те 26000 руб? Заранее спасибо за ответ.

Авто-репост. Читать в блоге >>> Даниил Егоров: ФНС готова с марта автоматически предоставлять имущественные и инвестиционные вычеты

Даниил Егоров: ФНС готова с марта автоматически предоставлять имущественные и инвестиционные вычеты

Федеральная налоговая служба готова с марта перейти на автоматическое предоставление имущественных и инвестиционных налоговых вычетов, если Совет Федерации примет соответствующий законопроект. Об этом заявил глава Налоговой службы Даниил Егоров на Правительственном часе в Совете Федерации. Он отметил, что система уже протестирована.

«Сейчас четыре месяца классический срок – три месяца на проверку и месяц на возврат. После принятия этого законопроекта имущественные и инвестиционные уходят на срок 1,5 месяца. Те, кто сдает документы в электронном виде, в том числе и по социальным вычетам, — тоже 1,5 месяца. Если мы реализуем модель, которая на чеках будет собирать социальные вычеты, там тоже все преобразуется в автоматическом режиме. Мне как человеку не нужно будет собирать чеки и рецепты, чтобы заявлять. Мы будем проактивно в личном кабинете это человеку готовить, и он будет выбирать только счет, на который надо перечислить», — пояснил Даниил Егоров.

Авто-репост. Читать в блоге >>> Налоги с облигаций и дивиденды акций США на ИИС

Налоги с облигаций и дивиденды акций США на ИИСПриветствую, друзья!

Как вы знаете, с 2021 года купоны по всем облигациям облагаются налогом в 13%. Но есть и плюсы, если купон приходит на счет ИИС (тип А или тип Б) то налоги не удерживаются сразу.

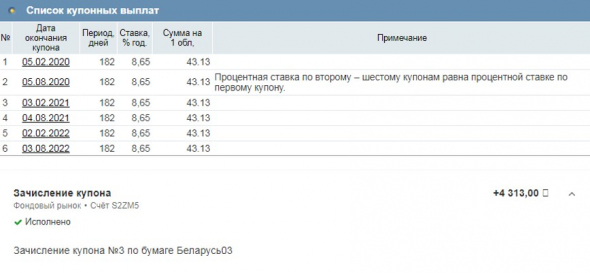

Для ИИС тип А данный налог будет удержан в момент закрытия счета, что неплохо. До тех пор мы сможем использовать эти деньги для инвестиций, а инфляция будет играть в нашу пользу, а не в пользу налоговой в данном случае.Есть и нюансы, например, с купона по облигациям Республики Беларусь брокер не удерживает налог, его с текущего года придется декларировать и платить самостоятельно. Как задекларировать дивиденды от иностранных компаний или купоны мы разбирали здесь.

Еще один, уже более позитивный нюанс. Я покупал в прошлом году акции AT&T на счет ИИС, чтобы посмотреть на формат выплаты дивидендов. На днях получил дивиденд на счет ИИС в рублях (был сконвертирован по курсу ЦБ на день зачисления на счет). Данные акции были куплены на Мосбирже, но с точки зрения декларирования валюта не принципиальна.

Авто-репост. Читать в блоге >>> Промежуточные выводы по налогам

Промежуточные выводы по налогам

По наводке Крыса послушал вебинар про налоги от ВТБ, выводы такие:

- По облигациям можно не париться на тему того, какую сумму НКД уплатил по ним при покупке, так как в итоге этот расход сальдируется. Но это немного усложняет расчёт прибыли/убытка по облигациям (до их продажи) и несколько усложняет ответ на вопрос: сколько минимально надо держать облигации, чтобы накопленный купон перекрыл расходы на комиссии при покупке и продаже.

- По депозитам в банках подтвердились худшие подозрения: налоговая соберёт сведения обо всех депозитах, сделает вычет из всего дохода в размере 1млн х учётная ставка, а остальное обложит налогом 13%. Т.е. банки уже вычтут какой-то налог при выплате депозита, а потом от налоговой придёт добавочка. Это неприятно.

- По облигациям, в т.ч. ОФЗ и корпоративным, ситуация ещё хуже, так как нет этого вычета, о котором говорилось в п.2. Это делает сильно менее привлекательными ОФЗ, которые и раньше не выглядели привлекательно.

- Если есть какой-то доход, по которому можно получить вычет, а бумаги любишь держать подолгу (а я люблю), то есть смысл открывать ИИС типа А, держать и пополнять его в установленных лимитах, через три года закрыть не продавая бумаг, бумаги переведутся на обычный счёт. Бумаги продать через 3 года после покупки, затем вернуть налоги, так как длительно ими владел. С этой точки зрения надёжные бумаги выглядят привлекательнее облигаций средней надёжности, но надо смотреть более подробно.

- Купоны и дивиденды на ИИС облагаются налогом, в этом плане ИИС вообще ничего не даёт. Обдиралово.

Авто-репост. Читать в блоге >>>

Как брокер ВТБ удерживает налог?

Прошёл январь.

В начале января пришло письмо, что с меня полагается налог.

Как узнать, что налог был удержан (или не удержан)?

Авто-репост. Читать в блоге >>>

Фима Гирин, прям с брокерского счета списалась нужная сумма в январе

в приложении отображается в расходах строчка налоги Как брокер ВТБ удерживает налог?

Как брокер ВТБ удерживает налог?Прошёл январь.

В начале января пришло письмо, что с меня полагается налог.

Как узнать, что налог был удержан (или не удержан)?

Авто-репост. Читать в блоге >>>

Как начисляется налог на биржевую торговлю?

На мои посты о налогах всегда получаю массу комментариев, из которых становится понятно, что, к сожалению, немногие понимают, как уплачиваются налоги и удивляются суммам, которые списываются со счетов 😲.

Работа с оптимизацией налогов — это важная часть стратегии.

Но прежде чем вдаваться в детали, нужно понять, как вообще начисляются налоги?

❗️ Налог начисляется только на финансовый результат по итогам года.

То есть вы должны что-то купить, а затем что-то продать, получив прибыль.

👉 Нет продажи — нет налога

Если вы купили ценные бумаги и держите, то, как бы высоко они не выросли в стоимости, налог вам не начислят.

Например, в прошлом году я получил 104% прироста капитала в публичном портфеле акций, но налог мне начислен не был, так как я ничего не продавал.

👉 Нет прибыли — нет налога

Если вы продали активы ниже цены покупки, с убытком, то налог начислять не на что. Вы не получили прибыль или, как говорят налоговики, положительный финансовый результат.

Авто-репост. Читать в блоге >>>

Инвестор Сергей, вопрос держал серебро 9000 тр унций с 2007, будет действовать пункт о трёх годах или нет?

Как начисляется налог на биржевую торговлю?

Как начисляется налог на биржевую торговлю?На мои посты о налогах всегда получаю массу комментариев, из которых становится понятно, что, к сожалению, немногие понимают, как уплачиваются налоги и удивляются суммам, которые списываются со счетов 😲.

Работа с оптимизацией налогов — это важная часть стратегии.

Но прежде чем вдаваться в детали, нужно понять, как вообще начисляются налоги?

❗️ Налог начисляется только на финансовый результат по итогам года.

То есть вы должны что-то купить, а затем что-то продать, получив прибыль.

👉 Нет продажи — нет налога

Если вы купили ценные бумаги и держите, то, как бы высоко они не выросли в стоимости, налог вам не начислят.

Например, в прошлом году я получил 104% прироста капитала в публичном портфеле акций, но налог мне начислен не был, так как я ничего не продавал.

👉 Нет прибыли — нет налога

Если вы продали активы ниже цены покупки, с убытком, то налог начислять не на что. Вы не получили прибыль или, как говорят налоговики, положительный финансовый результат.

Авто-репост. Читать в блоге >>> Планирую купить гдр GlobalTrans (на ИИС). Знаю, что налог с дивидендов надо будет платить самостоятельно. Алгоритм мне понятен, только есть вопрос — какие подтверждающие документы нужно приложить к декларации? Дивиденды у меня поступают на банковский счет (не ИИС). Насколько я понимаю, подтверждением (помимо брокреского отчета и договора) должна быть справка НДФЛ-2 из банка. Эта справка автоматически появится в личном кабинете налогоплательщика, или ее надо самому получать в банке?

Планирую купить гдр GlobalTrans (на ИИС). Знаю, что налог с дивидендов надо будет платить самостоятельно. Алгоритм мне понятен, только есть вопрос — какие подтверждающие документы нужно приложить к декларации? Дивиденды у меня поступают на банковский счет (не ИИС). Насколько я понимаю, подтверждением (помимо брокреского отчета и договора) должна быть справка НДФЛ-2 из банка. Эта справка автоматически появится в личном кабинете налогоплательщика, или ее надо самому получать в банке?

Незамеченная важная статья о налогах.

Незамеченная важная статья о налогах.Россиянам посоветовали готовиться к дальнейшему повышению налогов

Российские власти в условиях падения доходов бюджета могут продолжить в ближайшем будущем повышать налоговую нагрузку на бизнес, полагает экономист по России и СНГ «Ренессанс Капитала» Софья Донец.

По итогам 2020 года федеральная казна потеряла 34% нефтегазовых сборов, или 2,7 трлн рублей.

В номинальном выражении нефтегазовые доходы бюджета скатились на уровень 2017 года, а в относительном — меньше 5% ВВП — рухнули до исторического минимума.

Для сравнения: в 2019 году сырьевая рента принесла в бюджет около 7% ВВП, годом ранее — больше 8% ВВП, а в «тучные нулевые» — до 10% ВВП.

Рекордно низкой оказалась и доля нефтегаза в общих доходах — 28%. Недобор углеводородной ренты государство компенсировало увеличением ненефтегазовых доходов, которые, несмотря на рецессию и пандемию, выросли на 1,224 трлн рублей, до 13,487 трлн.

Авто-репост. Читать в блоге >>>