Налогообложение на рынке ценных бумаг

-

Налог с инфляции

Налог с инфляции

Кто-нибудь задумывался, почему государство берет налог с инфляции?

Когда мы получаем проценты по вкладам и купоны по облигациям, то платится НДФЛ с полученного дохода. Заработали в 2023 году +10%, а инфляция (по Росстату) 7,5%, налог платим со всей суммы заработка, а по факту заработали 2,5% всего, а если брать реальную инфляцию то даже получили убыток.

Разве по справедливому не должна вычитаться инфляция из НДФЛ? По итогам года, весь полученный доход суммируется, ВЫЧИТАЕТСЯ официальная инфляция и делается возврат на излишне переплаченной суммы. Так было бы справедливо. Иначе получается, что чем выше инфляция, тем выше скрытый «инфляционный налог», даже если Вы ухитряетесь держать деньги по выгодным банковским или облигационным ставкам.

Вот примерный расчет скрытого «инфляционного налога».

Например, если инфляция 7,5%, а полученный +7,5% дохода от вложений — всего лишь компенсация за обесценивания денег. Это не доход, а возврат своих собственных денег.

Но скрытый налог, получается 0,97% при ставке НДФЛ 13%

Авто-репост. Читать в блоге >>> Налоговые последствия для владельцев акций Polymetal

Налоговые последствия для владельцев акций PolymetalSolidcore Resources (бывш. Polymetal) имеет иностранную юрисдикцию – Казахстан, а до мая 2023 года – Джерси. Чтобы не ограничивать права своих акционеров, руководство компании приняло решение о делистинге акций с Московской биржи.

При этом компания предлагает обмен 1 к 1 – за одну старую выпускается одна замещающая акция того же класса и с тем же объемом прав.

Для участия в обмене не надо открывать счет в Казахстане!

Можно воспользоваться услугами российского брокера с доступом к казахстанской бирже. Список брокеров тут.❌Ценные бумаги, учитываемые на ИИС, не могут участвовать в обмене!❌

Давайте рассмотрим продажу и обмен Solidcore Resources plc с точки зрения налогообложения

ПРОДАЖА

▪️Доход от реализации акций, при условии, что они непрерывно принадлежали инвестору более 3 или 5 лет, может быть освобожден от налога.

▪️Если срок владения ценными бумагами был меньше 3 лет, то налог рассчитают с разницы между доходом от продажи и расходами, на приобретение, реализацию и хранение этих акций.

Авто-репост. Читать в блоге >>> Налоги и инфляция

Налоги и инфляция

Обсуждаю одно из опасений, связанных с вновь введенными налогами.

Авто-репост. Читать в блоге >>> Возвращение налога на материальную выгоду

Возвращение налога на материальную выгодуС 2021 по 2023 год любая материальная выгода не облагалась налогом, с 2024 года это освобождение уже не действует. Сегодня мы ответим на следующие вопросы:

1. Как будет рассчитан налог на материальную выгоду по ценным бумагам?

2. Как материальная выгода влияет на последующую продажу акций?

1. Если вы получили активы на безвозмездной основе или по цене ниже рыночной, то у вас возникает дополнительная экономическая выгода, с которой нужно заплатить налог.

Пример. Василий, купил в марте 2024 года на внебиржевом рынке 10 акций по цене 3 000 рублей за штуку.

Их минимальная биржевая цена — 4 000 рублей. У Василия возникает материальная выгода (4000 – 3000) х 10 = 10 000 рублей.

Налог составит 1 300 рублей.Российский брокер самостоятельно удержит налог с полученной материальной выгоды. Если выгода возникла на рубежном счете, то ее нужно декларировать самостоятельно, при этом доход можно уменьшить налоговыми вычетами!

2. Материальная выгода, с которой инвестор заплатил налог уменьшает его доход при продаже акций.

Авто-репост. Читать в блоге >>> Карта: С какими странами у РФ действует соглашение об избежании двойного налогообложения

Карта: С какими странами у РФ действует соглашение об избежании двойного налогообложения

СоИДН (Соглашение об избежании двойного налогообложения) позволяет учесть в России уплаченный в иностранном государстве налог на доход ➕

Соглашение действует и на дивиденды от иностранных компаний. Так, платить НДФЛ на дивиденды не придётся, если налог в другой стране составляет 13% и более. В ином же случае в РФ доплачивается лишь недостающая до 13% часть налога ➖

С августа 2023 г. Россия приостановила действие СоИДН с недружественными странами. Для российских инвесторов в этом случае ничего не изменится: доход также нужно будет платить только в стране эмитента. Однако на доходы в тех странах, где договор был денонсирован (Нидерланды, Дания, Украина), налог придётся платить дважды 2️⃣

Авто-репост. Читать в блоге >>> Налоговый вычет ИИС

Налоговый вычет ИИСЧто касается налогового вычета по ИИС, то доходом от биржи, как некоторые, я его не считаю. Соответственно, эти средства я не закидывают опять на биржу, как делают многие, и не учитываю в положительные результаты инвестирования.

В уме конечно всё это держу, но все же налоговый вычет по ИИС для меня просто доход от оптимизации налогов (сэкономил — значит заработал!). Приятный бонус от государства, благодаря которому, так много людей вышли на фондовый рынок (в том числе, в некоторой степени, и я тоже).

Средства поступившие от вычета по ИИС я просто трачу на свои нужды, либо сохраняю, чтобы потратить потом. Обычно они идут у меня как дополнительные средства на отпуск, которые немного проще тратить, чем кровно заработанные.

В этом году думал купить на них комплект резины, но в итоге, пока просто закинул на вклад в Сбере под 18%.Если уж встал на путь инвестирования, то остановиться порой практически невозможно 😅

20.06.2024 Станислав Райт — Русский Инвестор

Авто-репост. Читать в блоге >>> ФНС России в 2025г внедрит автоматизированную систему и начнет присваивать физлицам налоговое резидентство

ФНС России в 2025г внедрит автоматизированную систему и начнет присваивать физлицам налоговое резидентствоФНС запланировала внедрение в 2025 году автоматизированной системы для присвоения физическим лицам налогового резидентства — на основе данных о загранпаспортах и пересечении границы. Сейчас статус определяют по штампам в паспортах

Федеральная налоговая служба (ФНС) запланировала создать автоматизированную систему для определения статуса налогового и валютного резидента России для физических лиц. Об этом говорится в плане деятельности ведомства на 2024 год и плановый период 2025–2029 годов, который изучил РБК. Предполагается, что новый функционал станет частью автоматизированной информационной системы ФНС (АИС) «Налог-3». Ввод новации в промышленную эксплуатацию запланирован до декабря 2025 года, ответственным исполнителем назначен начальник управления международного сотрудничества и валютного контроля Елисей Балта.

TRANSLATE with x/> /> English

полностью

www.rbc.ru/economics/18/06/2024/666abe659a794769a4bbb1ddArabic Hebrew Polish <a onclick=«return LanguageMenu.

Авто-репост. Читать в блоге >>> Важное дополнение к предыдущему посту

Важное дополнение к предыдущему посту

Важное дополнение к предыдущему посту:

США частично приостановили соглашение об избежании двойного налогообложения с Россией (smart-lab.ru)

Поскольку приостановлено не все соглашение, а только большинство его статей, то некоторые продолжают до сих пор действовать.

Так, в обеих странах продолжает действовать статья 4 — определяющая налоговое резидентство, и статья 22 — о зачете налогов, уплаченных в другой стране. То есть льготные ставки отменяются, но устранение двойного налогообложения остается. Дважды платить не придется. И это все же хорошая новость.

С приостановлением соглашения налог на дивиденды, удерживаемый в США при выплате в адрес российского резидента, поднимется с 10% до 30%, по процентам, роялти и другим необлагаемым сейчас доходам — с нуля до 30%.

Но по крайней мере доплачивать в России в этом случае по идее не потребуется, так как в РФ ставки ниже, а 22-я статья СИДН продолжает действовать в обеих странах. В соответствии с этой статьей налоги, уплаченные в одном государстве, принимаются к зачету в другом, в данном случае — в России.

Авто-репост. Читать в блоге >>> Повышенный налог на доходы от фондов денежного рынка? Секте "я умный - посижу в LQDT, а потом куплю подешевле" приходит конец?

Повышенный налог на доходы от фондов денежного рынка? Секте "я умный - посижу в LQDT, а потом куплю подешевле" приходит конец?

Кто-нибудь что-то слышал про увеличение налога на доходы от денежного рынка? По ходу Минфин хочет вставить пистон банкам и ЦБ, чтобы стимулировать возвращение денег в ОФЗ и реальную экономику, а заодно и на фондовый рынок. В принципе идея с точки зрения эффективности, неплохая. Слишком много уж персонажей набилось в эти фонды.

Авто-репост. Читать в блоге >>> Увеличение ставок налогообложения на дивиденды привело бы к выводу доходов в другие юрисдикции - Силуанов — ТАСС

Увеличение ставок налогообложения на дивиденды привело бы к выводу доходов в другие юрисдикции - Силуанов — ТАСС

Увеличение ставок налогообложения на дивиденды привело бы к выводу доходов в другие юрисдикции — Силуанов — ТАСС

t.me/tass_agency

Авто-репост. Читать в блоге >>> ФНС запланировала отказаться от деклараций по НДФЛ по крайней мере в части основных видов декларируемых в настоящее время доходов — РБК

ФНС запланировала отказаться от деклараций по НДФЛ по крайней мере в части основных видов декларируемых в настоящее время доходов — РБК

Федеральная налоговая служба (ФНС) запланировала отказаться от деклараций по налогу на доходы физических лиц (НДФЛ), по крайней мере в части основных видов декларируемых в настоящее время доходов. Об этом говорится в плане деятельности ведомства на 2024 год и плановый период 2025–2029 годов, который изучил РБК.

Сроком выполнения обозначен декабрь 2025 года.

«Наша общая стратегия направлена на то, чтобы в итоге привести систему к такому состоянию, чтобы деклараций не было вообще. В перспективе мы планируем отказаться от декларации 3-НДФЛ для большинства случаев», — ранее заявлял глава ФНС Даниил Егоров.

www.rbc.ru/economics/20/06/2024/667157789a7947ae3cfec0b4

Авто-репост. Читать в блоге >>> Отказ от деклараций НДФЛ

Отказ от деклараций НДФЛ

ФНС существенно расширит бездекларационный порядок расчета и уплаты НДФЛ, узнал РБК. Отказ от деклараций предполагается по следующим видам доходов:

🔹от реализации недвижимости;

🔹от реализации транспортных средств;

🔹от уступки прав требования по договору участия в долевом строительстве;

🔹 в виде фиксированной прибыли контролируемых иностранных компаний и других.

Предполагается, что бездекларационный порядок начнет применяться к доходам, полученным с 1 января 2025 года. Подробнее — в материале РБК.

t.me/rbc_news/97435

Авто-репост. Читать в блоге >>> Пришло 52000 от государства

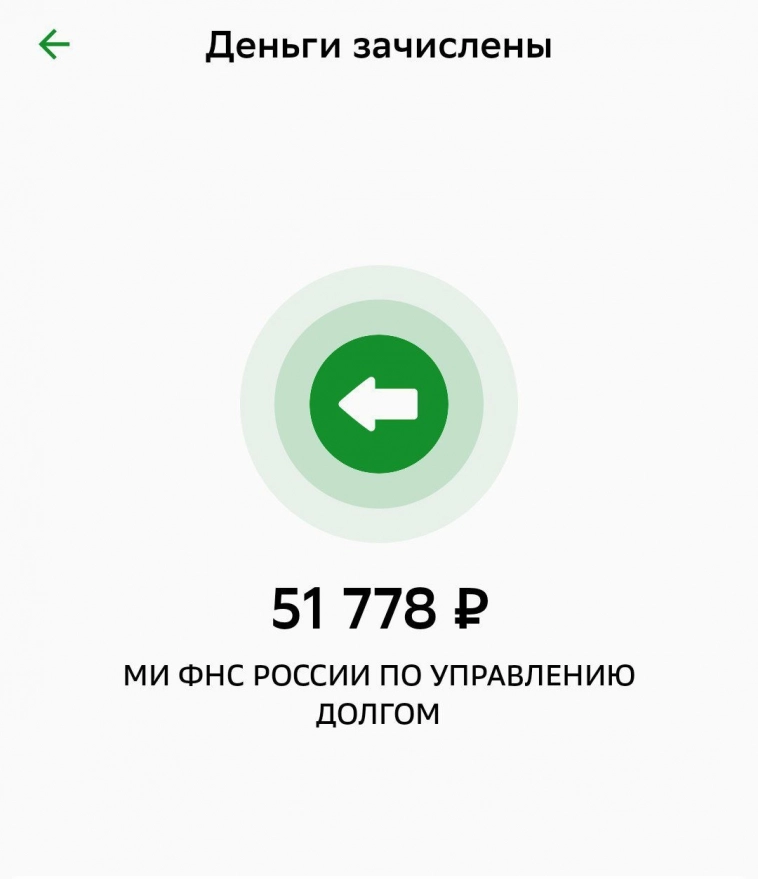

Пришло 52000 от государства

Обнаружил, что мне наконец-то из налоговой поступил налоговый вычет по моему индивидуальному инвестиционному счёту.+51778 рублей

Не спрашивайте куда делись ещё 222 рубля. Вероятно какие-то налоговые недоимки, хотя налоги я всегда плачу четко и в срок.Был интересный момент — когда я отправлял квитанции о пополнении ИИС, видимо одну из них случайно забыл или она не прогрузилась. Налоговый инспектор запросил уточнения, потом не дождавшись (т.к. я не мог войти в личный кабинет налоговой), сама проверила информацию по пополнения ИИС, и подтвердила одобрила налоговый вычет, деньги поступили мне на счёт. Т.е. вся необходимая для вычета информация в налоговой давно есть.

Так или иначе, средства поступили, хотя и всё это действо немного подзатянулось. Пока для этого мне всё ещё понадобилось собрать и отправить квитанции о пополнении ИИС.

Если правильно понимаю тенденцию, то уже в ближайшие годы (возможно даже в 2025) возврат НДФЛ будет осуществляться в автоматическом порядке. И это было бы прекрасно. Автоматизация процессов экономит человеческие ресурсы, которые можно бросить на более важные цели.

Авто-репост. Читать в блоге >>> США приостановили соглашение об избежании двойного налогообложения с Россией

США приостановили соглашение об избежании двойного налогообложения с Россией

Как многие уже видели, Минфин США🇺🇸 уведомил Россию 🇷🇺 о приостановке с 16.08.2024 некоторых статьей соглашения об избежании двойного налогообложения (СИДН) от 1992 года, говорится в сообщении (https://home.treasury.gov/news/press-releases/jy2410) американского Минфина. Речь идет о приостановке действия пункта 4 статьи 1 и статей 5-21 и 23 Конвенции между США и Россией. В августе 2023 года подобный указ подписал президент России.

В первую очередь это коснется тех инвесторов, кто продолжал владеть и торговать американскими ценными бумагами (в первую очередь акциями) через личные брокерские и инвестиционные счета в статусе налогового резидента РФ.

По действующему ранее соглашению «налог у источника» при выплате дивидендов от американских эмитентов в пользу налоговых резидентов РФ был 10%, теперь он станет 30%. Также, как для резидентов стран без СИДН с США.

Подробнее о том, что такое «налог у источника»: Налог у источника или WHT (Withholding tax)

Отмечу, что важно именно налоговое резидентство инвестора, а не гражданство. Эти данные указываются в справке W8, которую предлагают подписывать клиентам большинство брокеров и банков.

Авто-репост. Читать в блоге >>> Автомат

Автомат

ФНС запланировала внедрение в 2025 году автоматизированной системы для присвоения физическим лицам налогового резидентства — на основе данных о загранпаспортах и пересечении границы. Сейчас статус определяют по штампам в паспортах

Федеральная налоговая служба (ФНС) запланировала создать автоматизированную систему для определения статуса налогового и валютного резидента России для физических лиц. Об этом говорится в плане деятельности ведомства на 2024 год и плановый период 2025–2029 годов, который изучил РБК. Предполагается, что новый функционал станет частью автоматизированной информационной системы ФНС (АИС) «Налог-3». Ввод новации в промышленную эксплуатацию запланирован до декабря 2025 года,

www.rbc.ru/economics/18/06/2024/666abe659a794769a4bbb1dd

Авто-репост. Читать в блоге >>> КИТ Финанс: Вернуть налог! Как получить назад излишне удержанный НДФЛ?

КИТ Финанс: Вернуть налог! Как получить назад излишне удержанный НДФЛ?Вернуть налог! Как получить назад излишне удержанный НДФЛ?

Брокер, как налоговый агент, автоматически удерживает НДФЛ (налог на доходы физических лиц) с прибыли от инвестирования на рынке:

— при выводе сумм;

— по окончании налогового периода;

— при расторжении договора.Почему получается излишний налог?

Например, если инвестор сначала продал бумаги с прибылью и вывел деньги со счета, а потом в том же году закрыл одну или несколько позиций с убытком.

Как узнать, есть ли такая сумма?

Брокер подводит итоги после завершения налогового периода. Можно посмотреть информацию в итоговом отчете на вашем e-mail, указанном в Личном кабинете.

Заказать отчет с данными, отражающими фин. результат по сделкам, расчет налогооблагаемой базы и НДФЛ — можно здесь

Как подать поручение на возврат налога?

Пошагово со скринами описали в статье нашей группы в ВК.

Авто-репост. Читать в блоге >>> Как платить налоги с крипты?

Как платить налоги с крипты?

Кто может посоветовать налогового консультанта по налогам для крипты?

Авто-репост. Читать в блоге >>> ФНС начнет определять статус налогового нерезидента автоматически

ФНС начнет определять статус налогового нерезидента автоматически

Переселенцам не посещающих Родину, но живущих на нетрудовые доходы с рублевой зоны, ждет привет от ФНС.

www.rbc.ru/economics/18/06/2024/666abe659a794769a4bbb1dd?from=from_main_3

Авто-репост. Читать в блоге >>> Ответно. США уведомили Россию о приостановке соглашения об избежании двойного налогообложения

Ответно. США уведомили Россию о приостановке соглашения об избежании двойного налогообложения

США уведомили Россию о приостановке соглашения об избежании двойного налогообложения, сообщил американский Минфин.

В августе 2023 года Владимир Путин подписал указ о приостановлении Россией действия отдельных положений соглашений об избежании двойного налогообложения с 38 государствами, включая США.

Приостановка вступит в силу 16 августа 2024 года и будет действовать, пока стороны не примут другого решения, добавили в Минфине США.

t.me/rbc_news/97244

Авто-репост. Читать в блоге >>> W8BEN - всё, два стула

W8BEN - всё, два стулаДа что ж такое. Кучно пошло. Снова не могу проигнорировать.США приостановили соглашение об избежании двойного налогообложения с Россией от 1992г. То есть, форма W8BEN теперь для обладателей российского паспорта становится игрой с ненулевой суммой. Будете платить налоги и в США и в России сразу.

Для очень многих это решение по последствиям будет посуровее, чем отмена торгов валютой на Мосбирже. Как там торговля через IB? Ну я давно талдычу, что на двух стульях усидят мало кто. Формулировка о «приостановке» особенно издевательская, поскольку дает призрачную надежду на возобновление при каких-либо условиях. Которых конечно же в обозримом будущем не будет.

Авто-репост. Читать в блоге >>> Новое про налоги. Много всего.

Новое про налоги. Много всего.

Минфин предложил установить повышенный налог для владельцев иностранных компаний

Глава Минфина Антон Силуанов принял участие в заседании комитета Госдумы по бюджету и налогам, где сегодня, 17 июня, представляют поправки в Налоговый и Бюджетные кодексы. Министр обнародовал несколько предложений Минфина, например установить повышенный платеж для владельцев контролируемых иностранных компаний, при этом 5 млн руб. будут взимать не со всех открытых организаций, а за каждую из них.

Объясняя решение Минфина увеличить налоги для добычи железной руды, производства минеральных и азотных удобрений, добычи угля, золота и алмазов, министр заявил, что уровень рентной нагрузки в этих отраслях в два раза ниже, чем в других. «Предлагаем увеличить налогообложение по этим направлениям с тем, чтобы, с одной стороны, выровнять условия налогообложения, с другой — сохранить уровень рентабельности данных отраслей»,— заявил Антон Силуанов, его слова приводятся в Telegram-канале Минфина.

Министр также сообщил, что в рамках донастройки налоговой системы Минфин предлагает разрешить субъектам и муниципалитетам повышать ставку налогов на объекты недвижимости стоимостью свыше 300 млн руб.

Авто-репост. Читать в блоге >>> Поздравляю клиентов IB

Поздравляю клиентов IB

США уведомили Россию о приостановке соглашения об избежании двойного налогообложения, сообщил американский Минфин.

Авто-репост. Читать в блоге >>> Комитет Госдумы одобрил законопроект о повышении налога на прибыль организаций до 25% и донастройке налоговой системы, предполагающий прогрессию НДФЛ — ТАСС

Комитет Госдумы одобрил законопроект о повышении налога на прибыль организаций до 25% и донастройке налоговой системы, предполагающий прогрессию НДФЛ — ТАСС

Комитет Госдумы одобрил законопроект о повышении налога на прибыль организаций до 25% и донастройке налоговой системы, предполагающий прогрессию НДФЛ — ТАСС

t.me/tass_agency

Для граждан с доходами до 2,4 млн рублей в год ставка останется на уровне 13%. При доходах от 2,4 млн до 5 млн рублей налог составит 15%, от 5 млн до 20 млн — 18%, а свыше 50 млн рублей в год — 22%. Повышенный налог будет взиматься не со всей суммы, а только с превышения соответствующих порогов. Изменения не коснутся выплат участникам СВО.

Уточняется налогообложение прибыли от вкладов, ценных бумаг, долей участия, дивидендов и доходов от продажи недвижимости: при доходе до 2,4 млн рублей ставка сохранится в размере 13%, а при превышении этой суммы она составит 15% без дальнейшей прогрессии.

Планируется, что изменения вступят в силу с 1 января 2025 года.

tass.ru/ekonomika/21119627

Авто-репост. Читать в блоге >>> Льготы инвестора: Чек - Лист 💼💡

Льготы инвестора: Чек - Лист 💼💡Доходы от инвестиций, как и любые другие доходы, подлежат налогообложению. Тем не менее, по закону у частных инвесторов есть ряд налоговых льгот. Для вашего удобства мы собрали их воедино. Итак, список основных льгот, которые помогут вам оптимизировать налоги и увеличить прибыль от вложений:

- Индивидуальный инвестиционный счет (ИИС)

- Льгота на долгосрочное хранение ценных бумаг

- Пятилетняя льгота

- ЛДВ-РИИ: льгота на долгосрочное владение ценными бумагами высокотехнологичного (инновационного) сектора экономики

- Отмена «валютной переоценки» по Еврооблигациям МинФина

- Отмена налога при замещении еврооблигаций, которыми инвесторы владели по состоянию на 1 марта 2022 года

- Учет убытков прошлых лет

- Сальдирование финансовых результатов у разных брокеров

Инвестируйте грамотно, используйте доступные льготы и увеличивайте свою доходность! А еще напишите в комментариях, какая льгота вас заинтересовала больше всего. Сделаем отдельную публикацию на самый популярный запрос 😉

Авто-репост. Читать в блоге >>> Излишне удержанный Ндфл - Сбербанк

Излишне удержанный Ндфл - Сбербанк

Внимание, друзья

Узнал неожиданную для себя информацию.

Оказывается брокеры по разному решают вопрос с излишне удержанным ндфл

После сальдирования.

В конце года.

ВТБ — возвращает.

Возвращается автоматически брокером на счет. От клиента ничего не требуется.

А Сбербанк — нет.

Информация о излишне удержанном налоге будет указана в ГОДОВОМ ОТЧЕТЕ БРОКЕРА.

АВТОМАТИЧЕСКИ НАЛОГ НЕ ВОЗВРАЩАЕТСЯ, только по вашему запросу.

Через нас МОЖНО ВЕРНУТЬ НАЛОГ ЗА ПОСЛЕДНИЕ 3 ГОДА.

Можете

1) написать в чат Сбербанк Онлайн, что хотите вернуть излишне удержанный налог или

2) обратиться к своему клиентскому менеджеру.

Неожиданно

Авто-репост. Читать в блоге >>>