Штат Техас подал иск в Верховный суд США против Джорджии, Мичигана, Пенсильвании и Висконсина на том основании, что различные изменения их правил или процедур голосования — либо через суды, либо через исполнительные действия — нарушали пункт Конституции о выборщиках, поскольку они не прошли через законодательные органы. Техас также утверждает, что различия в правилах и процедурах в разных округах одного штата нарушают пункт Конституции о равной защите и что в результате в этих штатах произошли «нарушения при голосовании». По словам Брейтбарта, в иске, поданном незадолго до полуночи в понедельник, содержится просьба к Верховному суду разрешить своим законодателям напрямую назначать выборщиков.

«Некоторые официальные лица в штатах-ответчиках представили пандемию как оправдание игнорирования законов штата в отношении заочного голосования и голосования по почте. Штаты-ответчики наводнили своих граждан десятками миллионов заявлений о голосовании и бюллетеней в отступление от установленных законом мер контроля в отношении того, как они законно принимаются, оцениваются и подсчитываются. Благие намерения или нет, эти неконституционные акты имели одинаковый эффект — они сделали выборы 2020 года менее безопасными в штатах-ответчиках. Эти изменения несовместимы с соответствующими законами штата и были внесены лицами, не являющимися законодательными, без какого-либо согласия законодательных собраний штата. Таким образом, действия этих должностных лиц прямо противоречат Конституции.

«Некоторые официальные лица в штатах-ответчиках представили пандемию как оправдание игнорирования законов штата в отношении заочного голосования и голосования по почте. Штаты-ответчики наводнили своих граждан десятками миллионов заявлений о голосовании и бюллетеней в отступление от установленных законом мер контроля в отношении того, как они законно принимаются, оцениваются и подсчитываются. Благие намерения или нет, эти неконституционные акты имели одинаковый эффект — они сделали выборы 2020 года менее безопасными в штатах-ответчиках. Эти изменения несовместимы с соответствующими законами штата и были внесены лицами, не являющимися законодательными, без какого-либо согласия законодательных собраний штата. Таким образом, действия этих должностных лиц прямо противоречат Конституции.В этом деле возникает вопрос закона: нарушили ли штаты-ответчики пункт о выборщиках, предприняв незаконодательные действия по изменению правил выборов, которые будут регулировать назначение президентских выборщиков? Эти незаконодательные изменения в избирательных законах штатов-ответчиков способствовали подаче и подсчету бюллетеней в нарушение закона штата, который, в свою очередь, нарушал пункт 2 статьи II, раздел 1, пункт 2 Конституции США. Этими незаконными действиями штаты-ответчики не только испортили честность голосования своих граждан, но и своими действиями унизили голоса граждан в штате-истце и других штатах, которые остались верными Конституции.»

Техас смог обратиться в Верховный суд, поскольку статья III предоставляет ему статус «court of first impression» там, где он обладает первоначальной юрисдикцией, например, когда два штата спорят, согласно отчету.

перевод отсюда

Авто-репост. Читать в блоге >>>

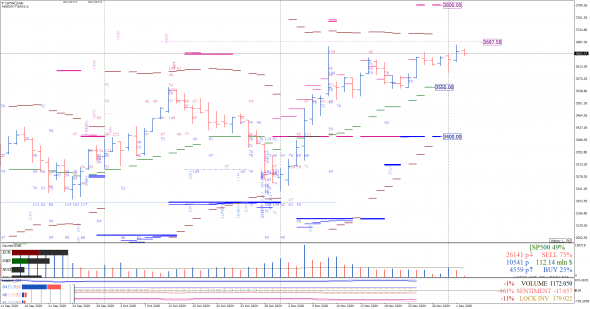

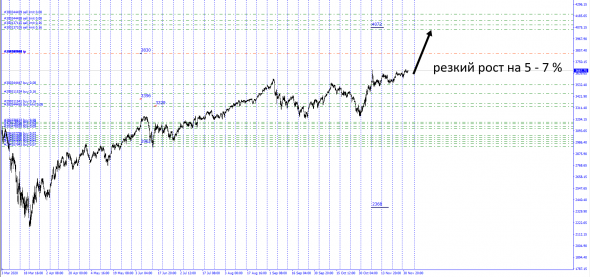

Когда люди слышат фразу «толпа инвесторов», они обычно думают об инвесторах с Мэйн-стрит. Обычно они окунаются в воду после того, как тренд продолжается довольно долго, и их обычно считают «более осторожными», чем профи с Уолл-стрит. Конечно, у этой «осторожности» есть и обратная сторона: «толпа инвесторов» известна тем, что панически продает около дна рынка и идет «ва-банк» вблизи основных вершин рынка. Более того, инвесторы с Мэйн-стрит не одиноки в своем «массовом» поведении. На самом деле оно пронизывает большую часть инвестиционного мира, включая профессионалов. Например, можно подумать, что профессиональные управляющие деньгами — со всем своим образованием и опытом — займут более рефлексивную и независимую позицию при рассмотрении инвестиционных идей. Но факты показывают, что профессионалы в области инвестиций работают в толпе, как и все остальные.

Когда люди слышат фразу «толпа инвесторов», они обычно думают об инвесторах с Мэйн-стрит. Обычно они окунаются в воду после того, как тренд продолжается довольно долго, и их обычно считают «более осторожными», чем профи с Уолл-стрит. Конечно, у этой «осторожности» есть и обратная сторона: «толпа инвесторов» известна тем, что панически продает около дна рынка и идет «ва-банк» вблизи основных вершин рынка. Более того, инвесторы с Мэйн-стрит не одиноки в своем «массовом» поведении. На самом деле оно пронизывает большую часть инвестиционного мира, включая профессионалов. Например, можно подумать, что профессиональные управляющие деньгами — со всем своим образованием и опытом — займут более рефлексивную и независимую позицию при рассмотрении инвестиционных идей. Но факты показывают, что профессионалы в области инвестиций работают в толпе, как и все остальные.